Vous êtes nombreux chaque année à vous demander comment remplir votre formulaire 2042 C PRO et dans quelle case reporter chaque montant. Nos experts en imposition des locations meublées ont rédigé ce tutoriel pour vous aider à déclarer vos revenus issus de la location meublée non professionnelle (LMNP) ou professionnelle (LMP) sur votre déclaration d’impôt sur le revenu.

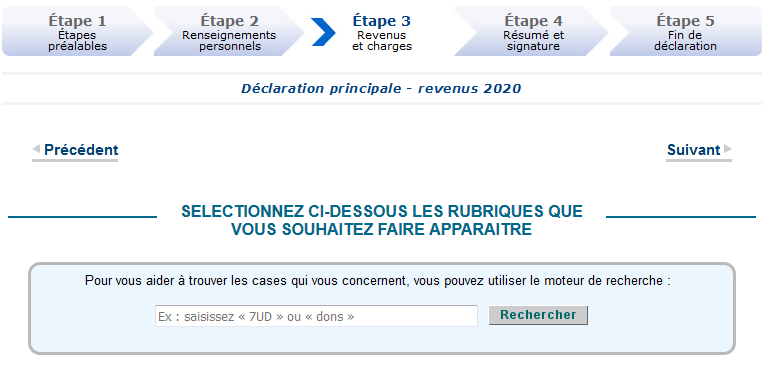

Déclaration en ligne de vos revenus LMNP ou LMP

Après vous être connecté sur votre espace particulier et avoir démarré la déclaration, vous devez sélectionner dans la liste des revenus : “Revenus des locations meublées non professionnelles” ou “Revenus industriels et commerciaux professionnels”. Attention, la 2042Cpro n’apparaît pas dans la liste des annexes avec les autres.

Pour déclarer les revenus de la location meublée, choisissez “Revenus des locations meublées non professionnelles” ou “Revenus industriels et commerciaux professionnels”. Ensuite, sélectionnez le régime du bénéfice réel et reportez le(s) montant(s) dans la ou les case(s) correspondante(s). Les cases sont les mêmes que sur la déclaration 2042 C Pro en version papier que nous vous fournissons.

Que faut-il reporter sur sa déclaration d’impôt sur le revenu ?

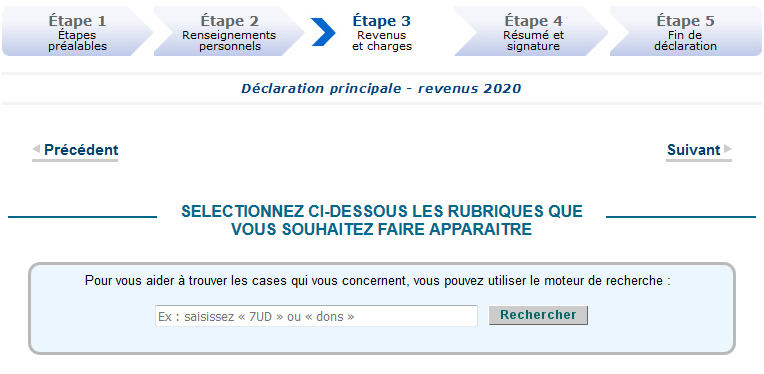

Le montant à reporter sur votre formulaire 2042 C PRO se trouve sur la première page de la liasse fiscale 2031, ligne 7 (ou ligne 4 pour les LMP), et correspond au résultat fiscal.

Comme montré ci-dessus, il y a trois situations :

- Le résultat est positif : la case “bénéfice” sera renseignée d’un montant supérieur à 0 ;

- Le résultat est nul : les cases “bénéfice” et “déficit” seront à 0 ;

- Le résultat est déficitaire : la case “déficit” sera renseignée d’un montant supérieur à 0.

Le premier encadré (ligne 4) concerne les loueurs détenant le statut LMP, alors que le second encadré (ligne 7) concerne les loueurs détenant le statut LMNP.

Dans quelle case faut-il reporter le résultat fiscal obtenu ?

Lors de l’établissement de votre déclaration de revenus, vous devez reporter votre résultat dans un formulaire de déclaration de revenus complémentaire : le formulaire 2042 C PRO.

Important : Les cases du formulaire à compléter varient selon la nature de votre résultat d’activité, selon que vous soyez ou non adhérent à un OGA et en fonction de votre statut de loueur en meublé.

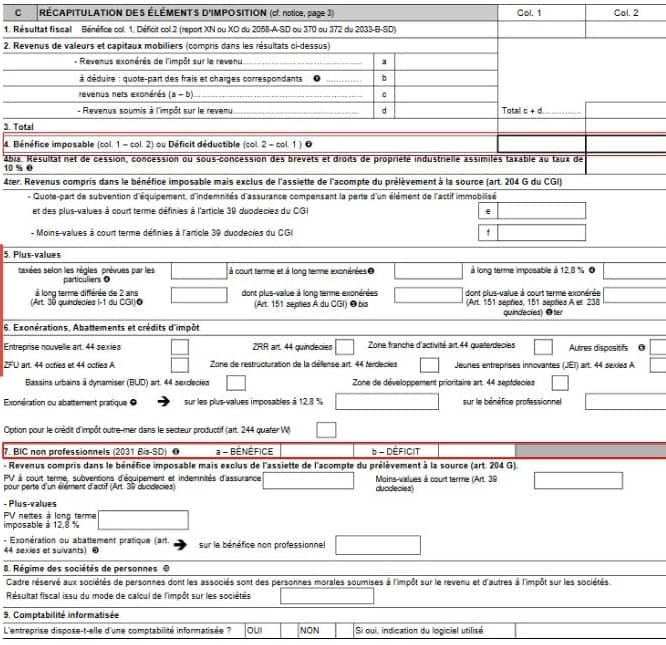

Si vous avez le statut LMNP (Location Meublée Non Professionnelle) :

Intéressons-nous d’abord aux “Revenus des locations meublées non professionnelles” :

Voici quelques exemples :

- Si vous êtes au Micro BIC : vous devez reporter votre résultat sur la case 5ND ;

- Si vous êtes sous le régime réel, que vous avez un résultat nul ou positif et que vous êtes adhérent à un OGA : vous devez renseigner la case 5NA ;

- Si vous êtes sous le régime réel, que vous avez un résultat nul ou positif et que vous n’êtes pas adhérent à un OGA, vous devez renseigner la case 5NK ;

- Si vous êtes sous le régime réel, que vous avez un résultat déficitaire et que vous êtes adhérent à un OGA, vous devez renseigner la case 5NY ;

- Si vous êtes sous le régime réel, que vous avez un résultat déficitaire et que vous n’êtes pas adhérent à un OGA, vous devez renseigner la case 5NZ.

Rappelons ici que l’adhésion à un OGA/CGA permet une réduction d’impôts sur vos revenus de location meublée. Consultez nos offres pour savoir comment en profiter.

Les loueurs en meublé retirant plus de 23 000€ de loyers en courte durée (type Booking, AirBnb…) mais ayant d’autres revenus supérieurs au titre du foyer fiscal, doivent renseigner leur résultat dans la catégorie des loueurs en meublés non professionnels.

- Si vous êtes sous le régime Micro BIC, que vous avez un résultat positif : vous devez renseigner la case 5NW (5NJ pour les chambres d’hôtes et les meublés de tourisme).

- Si vous êtes sous le régime réel, que vous avez un résultat nul ou positif : vous devez renseigner la case 5NM (ou 5KM si vous êtes adhérent à un OGA).

- Si vous êtes sous le régime réel, que vous avez un résultat déficitaire : vous devez renseigner la case 5WE (ou 5WF si vous êtes adhérent à un OGA).

Les déficits des années antérieures non encore déduits sont pré-remplis sur votre déclaration d’impôt sur le revenu par l’Administration fiscale. En cas d’erreur, il convient de cliquer sur l’icône du crayon pour modifier le montant.

Si vous avez le statut LMP (Location Meublée Professionnelle) :

Analysons maintenant le cas des revenus LMP “Revenus industriels et commerciaux professionnels – y compris locations meublées professionnelles” :

Voici quelques exemples :

- Si vous êtes loueur en meublé au Micro BIC : vous devez reporter votre résultat sur la case 5KP ;

- Si vous êtes loueur en meublé sous le régime réel, que vous avez un résultat nul ou positif et que vous êtes adhérent à un OGA : vous devez renseigner la case 5KC ;

- Si vous êtes sous le régime réel, que vous avez un résultat nul ou positif et que vous n’êtes pas adhérent à un OGA, vous devez renseigner la case 5KI ;

- Si vous êtes sous le régime réel, que vous avez un résultat déficitaire et que vous êtes adhérent à un OGA, vous devez renseigner la case 5KF ;

- Si vous êtes sous le régime réel, que vous avez un résultat déficitaire et que vous n’êtes pas adhérent à un OGA, vous devez renseigner la case 5KL.

En cas d’indivision, deux possibilités :

- Les exploitants de la location meublée ont le même foyer fiscal et donc une seule déclaration d’impôt sur le revenu : le premier exploitant devra entrer ses données dans la colonne Déclarant 1, et le second dans la colonne Déclarant 2 ;

- Les exploitants n’ont pas le même foyer fiscal et donc des déclarations d’impôt sur le revenu différentes : le premier exploitant devra entrer ses données dans la colonne Déclarant 1 de sa déclaration d’impôt sur le revenu, et le second dans la colonne Déclarant 1 également de sa déclaration d’impôt sur le revenu.

Vous voilà désormais armé pour déclarer vos revenus de location meublée correctement sur votre déclaration de revenus, sans retard !

Pour découvrir nos tarifs dans le cadre de votre déclaration au régime Réel Simplifié, consultez nos offres.