Les voitures électriques sont de plus en plus populaires, grâce à la prise de conscience écologique croissante dans le monde entier. Mais la contribution à la préservation de l’environnement n’est pas le seul avantage de ces véhicules dits “propres”. En fait, ils peuvent également vous aider à réduire vos impôts professionnels et à améliorer votre situation financière. Découvrons ensemble comment !

Indemnités kilométriques ou frais réels ?

Pour les professionnels en BNC, deux options s’offrent à eux : les indemnités kilométriques ou les frais réels.

Les frais réels

C’est le mode de déduction par défaut. Il nécessite de consigner toutes vos dépenses (énergie, assurance, réparations, etc.) et de conserver les justificatifs en cas de contrôle. Cependant, dans la plupart des cas, cette option n’est pas la plus avantageuse, comme nous l’expliquons dans notre article “Indemnités kilométriques ou frais réels : enfin une réponse claire !”

Les indemnités kilométriques des voitures électriques

Les indemnités kilométriques prennent en compte la dépréciation du véhicule, les frais de réparation et d’entretien, la consommation de carburant, les frais d’achat des protections et les primes d’assurance. Cependant, elles ne comprennent pas les frais de fonctionnement et de péage, qui peuvent être déduits séparément sur justificatif.

Il est important de noter que si vous ne faites pas le choix des frais réels en début d’année fiscale, l’option par défaut sera automatiquement les frais réels.

Amortissement du véhicule électrique et de sa batterie

Si vous achetez un véhicule électrique pour votre entreprise, vous pouvez l’amortir sur une période de 4 ou 5 ans. Cependant, l’amortissement d’un véhicule électrique est plafonné à 30 000 €.

Vous pouvez également amortir l’achat de la batterie, à condition qu’elle soit facturée séparément. Elle peut être amortie sur une année ou pendant toute sa durée d’utilisation. Cependant, elle n’est pas limitée par le plafond d’amortissement du véhicule.

Comment calculer la consommation de votre voiture électrique ?

Pour calculer la consommation de votre voiture électrique, multipliez la consommation en kWh/100 km par le nombre de centaines de kilomètres parcourus. Ensuite, multipliez ce nombre par le prix de votre électricité.

Attention, si vous bénéficiez d’un tarif heures pleines/heures creuses, tenez compte de la différence de tarif.

Récupération de la TVA

En général, la TVA n’est pas récupérable pour les voitures particulières, même en cas d’usage professionnel. Cependant, il existe certaines exceptions pour les véhicules utilitaires et de société.

Taxe sur les véhicules de société (TVS)

Les entreprises qui achètent des véhicules électriques ne sont pas assujetties à la taxe sur les véhicules de société (TVS). En revanche, les véhicules hybrides peuvent être assujettis à cette taxe en fonction de leur taux d’émission de CO2 et de leur année de mise en circulation.

Exonération de la taxe sur la carte grise

Dans certains cas, une exonération totale ou partielle de la taxe régionale sur les certificats d’immatriculation peut être accordée pour l’achat d’un véhicule électrique. Renseignez-vous auprès de l’administration locale pour en savoir plus.

Usage mixte du véhicule électrique

Si vous utilisez votre véhicule de fonction à des fins personnelles, il s’agit d’un usage mixte. Vous ne devez donc pas prendre en compte la part des dépenses engagées pour votre usage non professionnel.

Lorsque vous utilisez votre véhicule personnel pour des déplacements professionnels, vous pouvez déduire la part correspondante de votre utilisation professionnelle, à l’exception des amortissements si vous optez pour les frais réels.

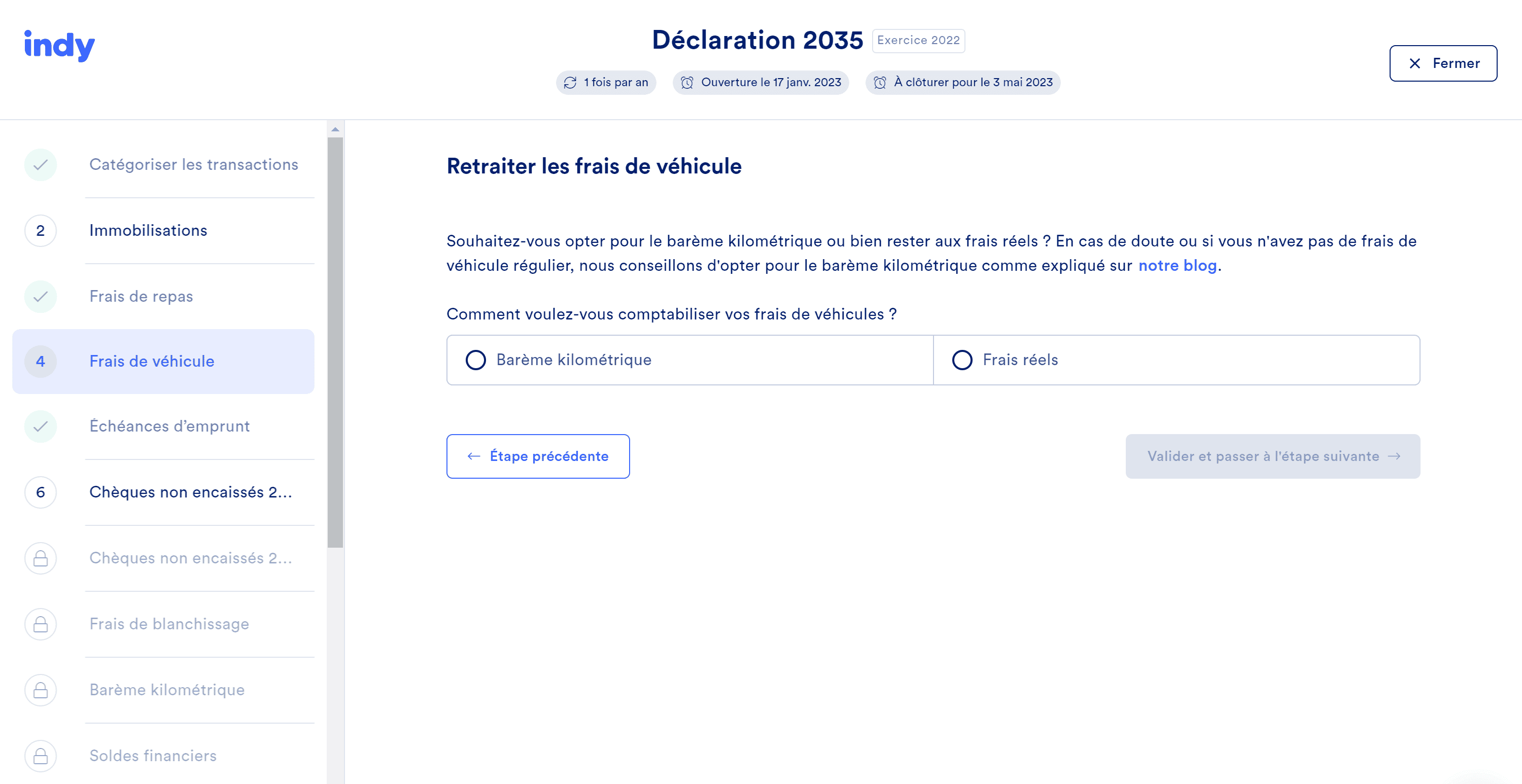

Simplifier la gestion des frais de véhicule avec Indy

Avec Indy, la gestion des frais de véhicule est simplifiée. Une étape de clôture est dédiée à ces frais dans le logiciel. Si vous optez pour le barème des indemnités kilométriques, le logiciel vous demandera automatiquement de reclasser les transactions dans la catégorie appropriée. C’est simple et efficace !

Si vous avez d’autres questions, n’hésitez pas à les poser dans les commentaires. L’équipe d’Indy se fera un plaisir de vous répondre rapidement !