Analyse de sociétés comparables : Tutoriel de formation

La prémisse de l’analyse de sociétés comparables est que des sociétés similaires fournissent un point de référence informatif pouvant être utilisé pour déterminer une estimation de la valeur de l’entreprise cible.

La valeur implicite provenant de l’analyse des sociétés comparables n’est pas censée être une mesure précise, mais plutôt définir les paramètres de l’entreprise cible en fonction des prix actuels du marché des sociétés comparables.

Une analogie courante utilisée pour expliquer le concept des comparables est l’exemple de l’estimation de la valeur marchande d’une maison. Si vous avez recherché la valeur estimée des maisons voisines en utilisant des sites tels que Zillow, vous avez essentiellement effectué une analyse simple des comparables.

Cependant, le processus et le type de considérations deviennent beaucoup plus complexes lorsqu’il s’agit d’évaluer des entreprises.

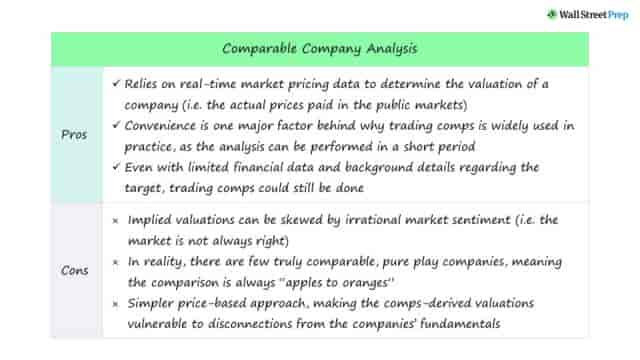

Analyse de sociétés comparables : Avantages et inconvénients

L’exactitude de l’analyse des comparables dépend de la sélection des sociétés comparables.

En règle générale, plus le processus de sélection des sociétés comparables est rigoureux, plus la valorisation basée sur les comparables sera fiable.

Si les sociétés comparables sont absentes des marchés publics, le processus de sélection d’un groupe de pairs devient moins strict, ce qui entraîne une perte de crédibilité de la valorisation basée sur les comparables.

Cependant, bien que la valorisation implicite issue d’une analyse des comparables puisse être considérée comme une évaluation plus réaliste des prix du marché (et repose sur des prix réels en temps réel), les comparables sont vulnérables aux erreurs du marché – et le marché commet souvent des erreurs de valorisation, en particulier pour ceux avec un suivi plus restreint et des volumes de transactions plus faibles.

Une idée fausse courante est que les comparables nécessitent moins d’hypothèses qu’une analyse des flux de trésorerie actualisés (DCF). En réalité, les mêmes hypothèses opérationnelles sont faites, mais elles sont implicites plutôt que choisies explicitement.

L’hypothèse fondamentale derrière l’analyse des sociétés comparables est que le marché est constitué d’investisseurs rationnels.

Cependant, des déconnexions importantes entre la valorisation des titres et les fondamentaux de l’entreprise peuvent encore se produire, ce qui accroît l’importance de ne pas se fier à une seule méthode de valorisation.

Étant donné ces inconvénients, l’analyse des comparables devrait être utilisée en conjonction avec d’autres méthodes de valorisation telles que le DCF, plutôt que comme une méthode autonome (c’est-à-dire une “vérification de la cohérence”).

Rassembler le groupe de comparables : Critères de sélection du groupe de pairs

L’ensemble d’entreprises choisi pour être comparé les unes aux autres est appelé le “groupe de pairs”.

Pour maximiser l’exactitude de la valorisation basée sur les comparables, le groupe de pairs devrait être composé d’entreprises ayant des caractéristiques commerciales, financières (c’est-à-dire des moteurs de flux de trésorerie) et des risques similaires à l’entreprise cible.

Critères de sélection du groupe de pairs :

- Caractéristiques commerciales : par exemple, mélange de produits/services, type de clientèle

- Données financières : par exemple, croissance des revenus, marges opérationnelles et EBITDA

- Risques : par exemple, changements dans le paysage réglementaire, vents contraires de l’industrie, concurrence

Dans un scénario idéal, une entreprise cible aura une liste existante de concurrents proches pouvant servir de point de départ pour constituer le groupe de pairs.

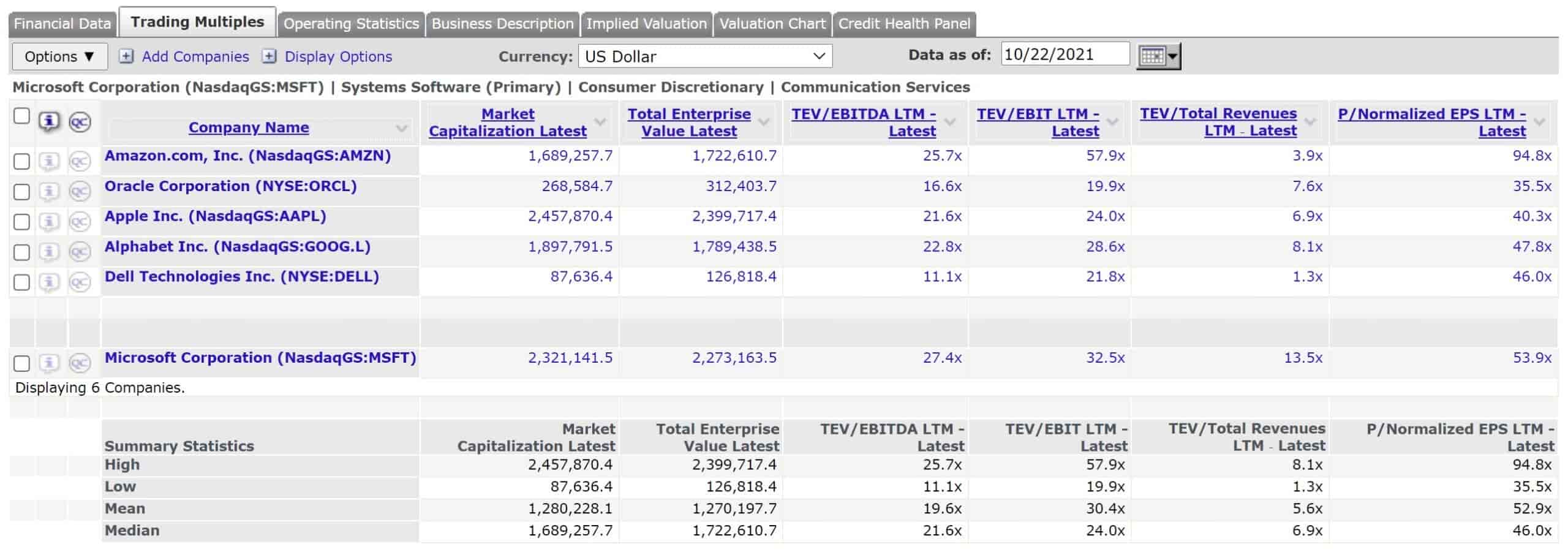

Par exemple, si nous compilons des sociétés comparables pour Microsoft (NASDAQ: MSFT), le groupe de pairs devrait être composé de sociétés de logiciels d’entreprise proposant des offres de produits dans des domaines relativement adjacents :

La sélection de sociétés comparables opérationnellement similaires devrait être l’objectif principal et où la plupart de votre temps est consacré lors de la création d’un groupe de pairs.

Cependant, les sociétés totalement comparables sont inexistantes, il est donc important de rester réaliste et d’avoir un certain niveau de flexibilité lors du filtrage et du choix des pairs, surtout si l’entreprise cible opère dans un domaine de niche.

Valeur d’entreprise vs valeur des capitaux propres

La valeur d’entreprise et la valeur des capitaux propres, ainsi que les métriques opérationnelles telles que l’EBITDA, ne peuvent pas être comparées dans leurs formes de valeur absolue. Mais lorsqu’elles sont standardisées par des multiples de valorisation, des comparaisons sont possibles entre les entreprises de différentes tailles et autres différences.

En revenant à notre capture d’écran de CapIQ, après la colonne “Nom de l’entreprise”, les deux colonnes suivantes sont :

- Capitalisation boursière

- Valeur d’entreprise (TEV)

Les quatre colonnes à droite sont remplies avec différents multiples de valorisation :

- TEV / EBITDA

- TEV / EBIT

- TEV / Revenus

- Ratio P/E

Ajustements pour les éléments non récurrents

Une erreur fréquente est de négliger l’étape de l’ajustement des états financiers du groupe de pairs, souvent appelée “nettoyage” des états financiers.

Dans une certaine mesure, les états financiers de toutes les entreprises sont affectés par des revenus ou des dépenses non récurrents (c’est-à-dire des coûts d’intégration ponctuels pour une nouvelle acquisition et des coûts de réparation dus à un récent ouragan).

Étant donné que notre objectif est de comparer les opérations principales de chaque entreprise du groupe de pairs, il serait logique d’éliminer les effets de ces éléments exceptionnels qui ne se reproduiront PAS à l’avenir.

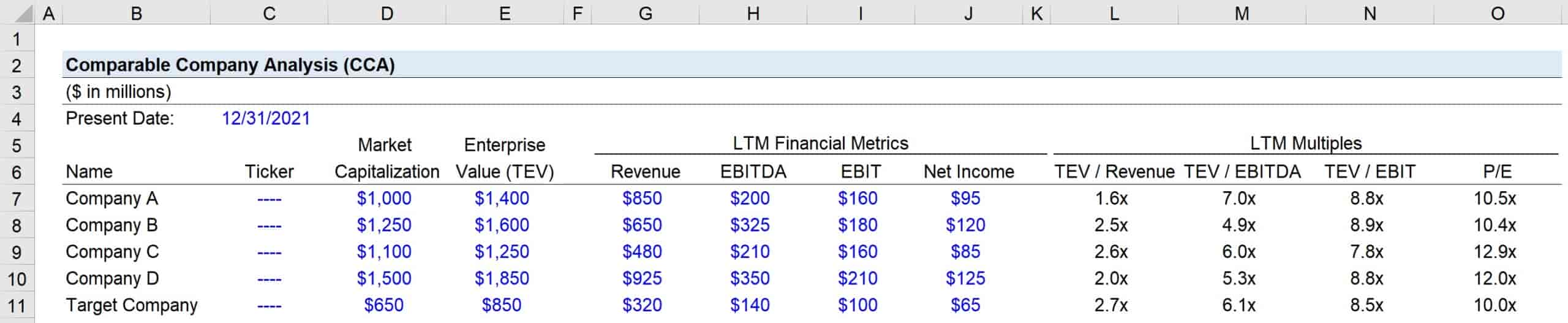

Modèle Excel d’analyse de sociétés comparables

Nous passerons maintenant à un exercice de modélisation, auquel vous pouvez accéder en remplissant le formulaire ci-dessous.

Étape 1. Multiples d’analyse de sociétés comparables

Le processus de “diffusion des comparables” peut être très long, la majorité du temps et des efforts étant consacrés à la recherche de l’entreprise cible, à la compilation des bonnes sociétés comparables et à la compréhension du secteur.

En revanche, l’élaboration du modèle de valorisation basé sur les comparables est relativement simple. Pour notre exercice de modélisation, nous examinerons les mécanismes de valorisation d’une entreprise en utilisant l’analyse des comparables, ce qui devrait être simple car les hypothèses de valorisation et opérationnelles sont déjà fournies.

Dans notre scénario illustratif, nous travaillerons avec les hypothèses financières suivantes pour cinq entreprises différentes.

Puisque nous disposons des mesures de valorisation et des métriques financières côte à côte, le calcul des multiples à douze mois (LTM) devrait être simple.

Le processus de calcul de chaque multiple de valorisation est répété, chaque mesure de valorisation étant divisée par la métrique opérationnelle correspondante de chaque entreprise.

Par exemple, dans le cas du calcul du TEV / EBITDA de l’entreprise A, nous divisons les 1,4 milliard de dollars de TEV par les 200 millions de dollars d’EBITDA pour obtenir 7,0x.

Le fait de savoir s’il faut inclure ou exclure l’entreprise cible du groupe de pairs est un sujet de débat fréquent. D’un point de vue, l’inclusion de l’entreprise cible dans le groupe de pairs fausse le multiple vers la valorisation actuelle de la cible.

Cependant, si l’on considère que la cible fait partie du groupe de pairs, son exclusion d’une valorisation “basée sur le marché” contredit l’idée que le marché a raison en moyenne. Bien sûr, si la cible est une entreprise privée, elle ne serait pas (et ne pourrait pas être) incluse dans le calcul.