Dans la démarche d’analyse financière, l’analyse des équilibres financiers porte sur les grands équilibres du bilan. Il s’agit de la 3e étape de l’analyse après l’analyse de l’activité et de la profitabilité.

Le bilan fonctionnel

Au lendemain des chocs pétroliers des années 70, des analystes financiers de la Banque de France créent le bilan fonctionnel. Ce mode de présentation du bilan fait ressortir les trois agrégats ci-dessous. Le but ? Détecter et résoudre les situations de dégradation de trésorerie.

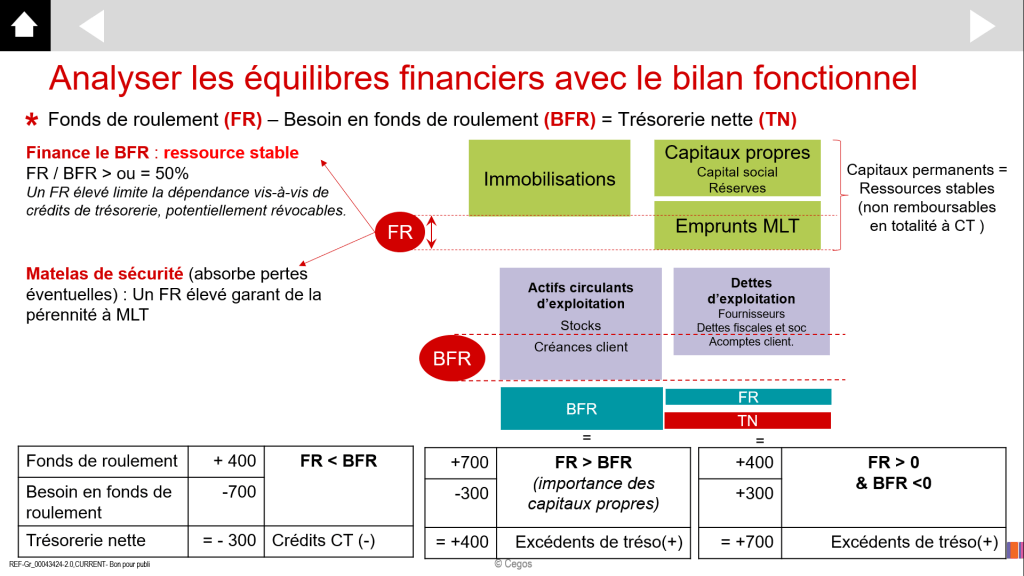

Fonds de roulement – Besoin en fonds de roulement = Trésorerie nette.

Rappelons que le bilan représente l’équilibre financier entre les ressources au passif et les capitaux employés ou emplois à l’actif. Autrement dit, le passif vous dit d’où vient l’argent et l’actif indique l’utilisation qui a été faite des ressources. L’équilibre comptable (Actif = Passif) traduit en réalité un équilibre financier (Emplois = Ressources).

Le fonds de roulement, garant de la solidité financière

Le fonds de roulement est égal à la différence entre les capitaux permanents (capitaux propres et dettes à plus d’un an) et les immobilisations. S’il est positif, il constitue une ressource financière « stable », car aucune obligation de remboursement ne pèse sur les capitaux propres et l’échéancier de remboursement des financements à MLT met l’entreprise à l’abri d’un remboursement intégral à court terme.

Au minimum, le fonds de roulement doit être positif car les immobilisations, constituant des emplois de longue durée, doivent être financés par des ressources stables. (Nul ne penserait à financer l’achat de sa maison par un crédit renouvelable mensuellement car il risquerait de se heurter à la décision du prêteur de non-renouvellement du crédit).

Un fonds de roulement élevé est un signe de solidité financière :

- Il assure le financement stable d’une part significative du besoin de financement du cycle d’exploitation, permettant de ne pas trop dépendre des crédits de trésorerie qui constituent une ressource potentiellement révocable. Le ratio de couverture du BFR par le FR (FR / BFR), permet au directeur financier de se donner un objectif de financement du cycle d’exploitation par des ressources stables, par exemple, 50%.

- Il constitue également un matelas de sécurité permettant d’absorber d’éventuelles pertes futures (les années de vache maigre).

Un fonds de roulement élevé étant un gage de pérennité de l’entreprise, le directeur financier développe les réflexes suivants :

- Il privilégie le financement des investissements par emprunt MLT, location financière longue durée ou crédit-bail. Un chef d’entreprise disposant d’une bonne trésorerie regrettera un choix d’autofinancement si la situation de l’entreprise se dégrade dans la période suivant l’investissement. Il est évidement plus facile de négocier des financements lorsque la situation de l’entreprise est favorable que lorsqu’elle s’est dégradée.

- Il met à jour très régulièrement la prévision financière à MLT pour suivre et agir sur les équilibres financiers prévisionnels. Il ne peut se contenter d’évaluer une seule fois par an le fonds de roulement à partir des comptes de l’année précédente (regard dans le rétroviseur).

Le calcul du fonds de roulement repose sur des choix de reclassement de certains postes de dette :

- S’ils sont considérés pérennes, les comptes courants d’associés qui figurent en dettes au bilan comptable sont reclassés dans les capitaux propres dans le bilan fonctionnel, car ce sont des apports d’actionnaires. Ils sont considérés pérennes s’ils sont assortis d’une convention de blocage, ou que le contexte indique que le soutien inconditionnel de l’actionnaire semble acquis. À défaut d’une telle assurance, ils sont considérés comme de simples avances de trésorerie remboursables à tout moment (crédit de trésorerie à CT).

- Les financements à MLT comprennent les emprunts à MLT proprement dits ainsi que des encours de locations financière longue durée et de crédit-bail (financement d’actif). Ces encours ne figurant pas au bilan dans les comptes individuels en normes françaises, ils sont réintégrés à la fois en immobilisation et en emprunt MLT. Ce retraitement des comptes individuels en normes françaises ne change donc pas le fonds de roulement en tant que tel mais a une incidence sur les ratios de structure, notamment la proportion respective des capitaux propres et financements à MLT.

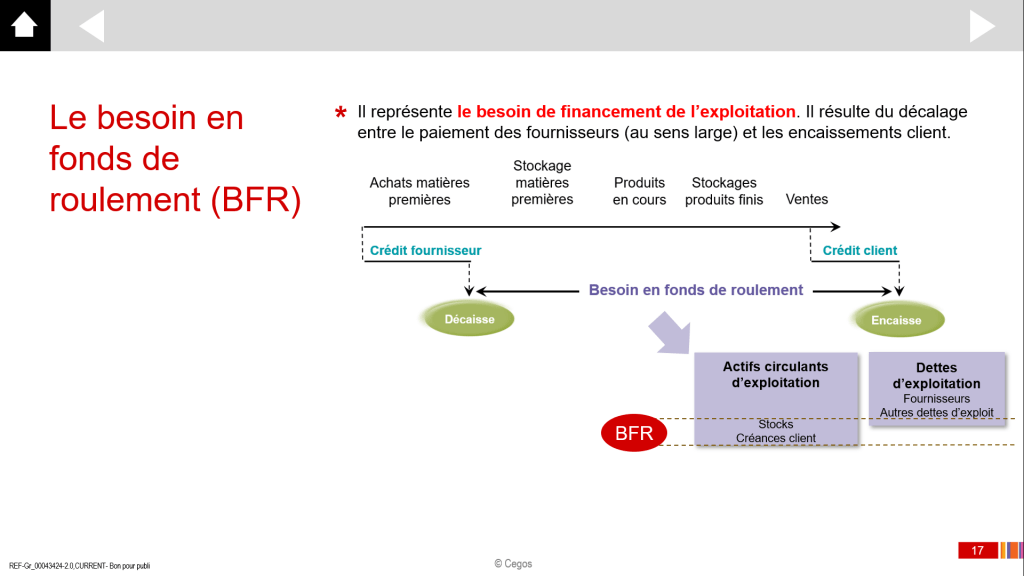

Le besoin en fonds de roulement ou besoin de financement du cycle d’exploitation

Le schéma ci-dessous illustre le besoin de financement du cycle d’exploitation, prenant en compte, le crédit fournisseur, la durée de stockage et le crédit client.

Il constitue le besoin de financement du cycle d’exploitation (achats – production – ventes). Il prend en compte le crédit fournisseur et le crédit client ainsi que le délai d’écoulement des stocks. Ce besoin de financement résulte du décalage temporel entre les décaissements des charges d’exploitations (fournisseurs, salaires, charges fiscales et sociales,…) et l’encaissement des ventes.

Au bilan, le BFR se calcule par différence entre les actifs circulants d’exploitation (stocks, créances client, charges constatées d’avance) et les dettes d’exploitation (fournisseurs, acomptes reçus des clients, dettes fiscales et sociales, produits constatés d’avance, …).

L’analyste financier évalue le BFR exprimé en montant et également exprimé en jours de ventes HT. Exprimé en jours, le BFR peut ainsi facilement être aisément comparé à celui d’autres entreprises du même secteur d’activité mais de taille différente.

Le BFR négatif fait référence à la situation où les encaissements des clients précédent les décaissements relatifs aux fournisseurs et autres charges d’exploitation. Le cycle d’exploitation génère alors un excédent au lieu d’un besoin de trésorerie. Cette situation se trouve :

- Dans la distribution, caractérisée par l’absence de crédit client et des délais d’écoulement rapides, notamment en ce qui concerne les biens de première nécessité ;

- Dans les activités à cycle de production long lorsque le fournisseur finance son cycle d’exploitation par des demandes d’acomptes client : fabrication de biens d’équipement, développements informatiques, promotion immobilière, …

- Dans les prestations dont la réalisation s’étale dans la durée et qui sont facturées « terme à échoir » : loyers, maintenance, assurance, abonnements, …

La position de trésorerie nette, résultante de l’équilibre financier

Elle représente la position financière à court terme de l’entreprise, emprunteuse ou excédentaire.

Elle se calcule de deux manières différentes :

- Verticalement : Fonds de roulement – Besoin en fonds de roulement = Trésorerie nette

- Horizontalement : Trésorerie active – Trésorerie passive = Trésorerie nette.

Elle constitue la variable d’équilibre financière égale à la différence entre le FR et le BFR

Elle est égale à la différence entre la trésorerie active (excédents de trésorerie placés, laissés sur le compte courant ou remontés à une entité de centralisation de trésorerie groupe) et les crédits de trésorerie à court terme (bancaires, émis sur les marché monétaire, empruntés auprès du groupe).

La position de trésorerie ne constitue pas un agrégat « autonome », il n’est que la résultante du fonds de roulement et du besoin en fonds de roulement. Une des missions du trésorier (ou du directeur financier) est d’assurer la liquidité de l’entreprise, c’est à dire de veiller à ce que l’entreprise puisse assurer toutes ses échéances. Pour cela, il suivra une prévision glissante de trésorerie (un à plusieurs mois) pour s’assurer que le besoin de trésorerie de l’entreprise ne dépasse pas les lignes de crédit CT négociées avec les banques.