L’assurance auto est une étape incontournable pour tout propriétaire de véhicule. Mais saviez-vous que votre assurance peut être influencée par un système de bonus-malus ? Dans cet article, nous allons explorer les différentes facettes de ce système et vous expliquer comment il fonctionne.

Quels véhicules sont concernés par le bonus-malus ?

Le bonus-malus s’applique à tous les véhicules assurés, sauf quelques exceptions. Les motocyclettes, les engins roulant à moins de 25 km/h, les ambulances, les véhicules et engins agricoles, ainsi que les assurances missions en sont exclus. Cependant, les véhicules en location de longue durée de plus d’un an sont soumis à ce système.

Flotte ou mono-véhicule : quel choix faire ?

Si vous possédez un petit parc de véhicules (moins de 12 à 15), vous pouvez choisir entre souscrire un contrat pour chaque véhicule individuellement ou regrouper tous les véhicules dans un contrat flotte. Les avantages et inconvénients de chaque option doivent être soigneusement évalués.

Un bref historique du bonus-malus

Le système de bonus-malus a été introduit en 1976 pour récompenser les conducteurs responsables et dissuader les comportements à risque. Depuis lors, ce système a évolué pour répondre aux demandes des assurés et des conducteurs. En France, il a été vigoureusement défendu et maintenu par les pouvoirs publics et les organismes de consommation.

Le fonctionnement du bonus-malus français

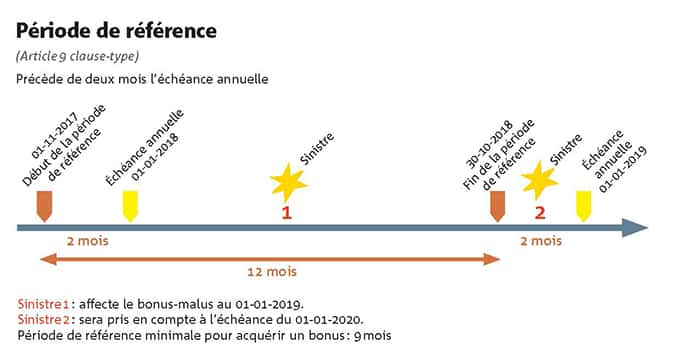

Le bonus-malus est calculé sur la base des cotisations d’assurance obligatoire de responsabilité et des dommages accidentels. Il est déterminé par le tarif de l’assureur en fonction des risques. La sinistralité est observée sur une période de douze mois, avec un décalage de deux mois avant la date d’échéance annuelle. En cas d’absence de sinistre, un bonus de 5 % est appliqué, tandis qu’un accident responsable entraîne un malus de 25 %.

L’application du bonus-malus

Seuls les sinistres responsables entraînent l’application d’un malus. Certaines situations sont cependant exclues, comme les accidents imputables à un conducteur non autorisé, les cas de force majeure, les accidents dont la responsabilité incombe entièrement à la victime ou à un tiers, ainsi que les accidents de stationnement sans tiers identifié. Le coefficient de bonus-malus applicable est arrondi à la deuxième décimale pour éviter les litiges.

La conservation du bonus

Les assureurs ont mis en place des mesures pour récompenser les conducteurs qui atteignent un coefficient de bonus de 0,50. Si vous parvenez à maintenir votre bonus sans accident responsable pendant au moins trois années consécutives, aucun malus ne sera appliqué en cas d’accident responsable ultérieur.

Le transfert du coefficient en cas de changement de véhicule ou d’assureur

Lorsque vous remplacez votre véhicule ou changez d’assureur, votre coefficient de bonus-malus est automatiquement transféré. Cependant, si vous changez également de conducteur désigné, votre coefficient peut être ajusté en fonction de l’historique des sinistres de ce conducteur. Si vous avez plusieurs véhicules préexistants, le coefficient retenu sera la moyenne des coefficients.

Le relevé d’informations

Le relevé d’informations est un document qui récapitule les antécédents de votre contrat d’assurance sur une période maximale de cinq ans. Il mentionne la date de souscription, l’immatriculation du véhicule, les conducteurs désignés, les sinistres survenus, ainsi que le coefficient de bonus-malus de la dernière échéance annuelle.

Maintenant que vous comprenez mieux le système de bonus-malus, vous êtes prêt à choisir une assurance auto adaptée à vos besoins. N’oubliez pas de comparer les offres des assureurs pour trouver la meilleure option pour vous.