Assurance emprunteur

Qu’est-ce qu’une assurance de prêt immobilier ?

Tous les organismes de prêt exigent la souscription d’une assurance lors d’un emprunt immobilier. Cette assurance permet à l’organisme de se protéger en cas de non-paiement dû à un accident de la vie. En réalité, cette assurance est également la seule protection dont bénéficie l’emprunteur ! En cas de sinistre, c’est l’assureur qui prend en charge le paiement de votre crédit selon les modalités du contrat, grâce à des garanties telles que le décès, la perte totale et irréversible d’autonomie, l’invalidité et l’incapacité.

C’est la banque qui décide des garanties jugées nécessaires dans le cadre de votre assurance, en fonction de votre projet. Cependant, toutes les assurances ne proposent pas les mêmes conditions pour des contrats équivalents.

C’est pourquoi il est important de choisir soigneusement votre assurance de prêt immobilier. Tant en termes de qualité et de personnalisation de la couverture adaptée à votre situation, que en termes de coût : il est possible de faire jouer la concurrence lors de la souscription de votre crédit. Si vous n’avez pas pris le temps de comparer les contrats au moment de signer votre prêt, sachez que grâce à la loi Lemoine, vous pouvez changer d’assurance à tout moment.

Que faut-il savoir sur les garanties de l’assurance emprunteur ?

Les garanties sont mises en œuvre pour assurer une prise en charge en cas de sinistre. Les établissements bancaires demandent au minimum une couverture décès et invalidité. Ensuite, la couverture demandée peut varier en fonction de votre projet d’acquisition (résidence principale, secondaire ou investissement locatif) et de la banque qui finance votre projet.

Voici en détail les différentes garanties, leur caractère obligatoire ou facultatif et le type de couverture en cas de mise en œuvre de la garantie.

| Garanties | Type de garantie | Couverture (mode forfaitaire) |

|---|---|---|

| Décès, Perte Totale et Irréversible d’Autonomie (PTIA) | Obligatoire pour l’acquisition d’une résidence principale, secondaire et investissement locatif. En cas de décès ou perte d’autonomie, versement du capital restant dû selon la quotité assurée. | |

| Invalidité Permanente Totale (IPT), Invalidité professionnelle (IP PRO) réservé au personnel soignant | Obligatoires pour l’acquisition de résidence principale ou secondaire. En cas de taux d’invalidité supérieur à 66%, versement du capital restant dû selon la quotité assurée. | |

| Incapacité Temporaire de Travail (ITT) | Obligatoire pour l’acquisition de résidence principale ou secondaire. En cas d’arrêt de travail suite à une maladie ou un accident, prise en charge des mensualités pendant cette période, selon les conditions et la quotité définies. Durée maximale de prise en charge : 3 095 jours (3 ans). | |

| Invalidité Permanente Partielle (IPP) | Facultative pouvant être exigée selon la banque pour l’acquisition d’une résidence principale ou secondaire. En cas de taux d’invalidité entre 33% et 66%, couverture dépendant de plusieurs critères tels que la quotité ou le taux d’invalidité constaté. Peut cesser si l’assuré reprend une activité professionnelle à temps plein. | |

| Maladies Non Objectivables (MNO) | Facultative pouvant être exigée selon la banque pour l’acquisition d’une résidence principale ou secondaire. En cas de maladie ou de trouble comme le burn out, la dépression, les atteintes dorsales, etc. Mise en œuvre variable, couvre généralement les cas d’hospitalisation, de constatation de la pathologie (scanner) ou d’opération chirurgicale entraînant un arrêt de travail conséquent. | |

| Chômage ou perte d’emploi | Toujours facultative. L’assureur prend en charge les mensualités selon les conditions, le pourcentage et la durée définis. |

Qu’est-ce qu’une exclusion de garantie ?

Une exclusion de garantie est une clause contractuelle qui prévoit la non prise en charge d’un sinistre. Il existe deux types d’exclusions de garanties :

- Les exclusions de garanties générales qui sont valables pour tous les contrats. En effet, le Code des assurances prévoit qu’aucun contrat ne couvre l’emprunteur en cas de suicide, de consommation de stupéfiants, de fraude, d’acte terroriste, etc.

- Les exclusions de garanties particulières quant à elles sont décidées par l’assureur en fonction de plusieurs éléments tels que l’âge de l’emprunteur, son état de santé, la pratique ou non de sports extrêmes, etc. Chaque assureur est donc libre de décider.

Pourquoi souscrire une assurance de prêt immobilier ?

L’assurance emprunteur est indispensable pour tout emprunteur souscrivant un prêt immobilier ! Même si elle n’est pas obligatoire au sens strict du terme, la banque ne vous accordera pas de financement sans couvrir les sommes avancées.

Et c’est une bonne chose ! Car si l’assurance emprunteur est une protection pour la banque, elle est aussi votre seule protection en tant qu’emprunteur.

En contractant un prêt immobilier, vous vous engagez à rembourser une somme importante sur plusieurs années. La banque souhaite donc s’assurer de pouvoir récupérer les sommes engagées dans le cas où vous ne seriez plus en mesure d’honorer vos mensualités de crédit en raison d’un accident de la vie.

Quel est le tarif d’une assurance de prêt immobilier ?

Le tarif d’une assurance emprunteur est calculé en fonction de votre profil et de votre projet. L’assurance groupe repose sur le principe de mutualisation des risques. Quant aux tarifs des assurances individuelles, ils sont basés sur votre dossier. Le prix est exprimé en pourcentage, représenté par le TAEA (taux annuel effectif de l’assurance).

Qu’est-ce qui peut influencer le coût de votre assurance emprunteur ?

L’impact de l’âge sur l’assurance de prêt

Le taux augmente en fonction du risque pris par l’organisme. Ainsi, le TAEA est trois fois plus élevé pour les plus de 60 ans par rapport à une personne de moins de 30 ans.

Le tabagisme

Être fumeur augmente considérablement les risques de sinistre selon les assurances externes (dans le cas de l’assurance groupe, les risques étant mutualisés, il n’y a généralement pas de différence). Les prix sont donc plus élevés pour les fumeurs, cela inclut toute forme de tabagisme, y compris la cigarette électronique.

Les sports à risque

Les sports tels que l’alpinisme, les sports nautiques, les sports de combat, l’escalade ou encore les sports aériens sont considérés comme “dangereux”. Ils font donc l’objet d’exclusions dans le cadre d’une pratique régulière, à moins de payer une surprime.

Les professions à risque

Les professions telles que policier, pharmacien, pompier, convoyeur de fonds, militaire ou agriculteur sont considérées comme “à risque” et font donc l’objet d’exclusions. Il est possible de racheter cette exclusion moyennant une surprime ou de se tourner vers des assurances spécialisées dans la couverture de ces profils.

Les risques médicaux

Votre questionnaire de santé, indispensable à la souscription de l’assurance emprunteur, peut révéler des risques médicaux considérés comme supérieurs à la moyenne. Ils peuvent entraîner des exclusions et/ou des surprimes, en fonction des cas et de la pathologie. Ces risques peuvent être liés à une intervention chirurgicale, des antécédents familiaux ou des maladies passées.

Il est essentiel de répondre au questionnaire de santé de la manière la plus précise possible. En effet, toute fausse déclaration peut entraîner la nullité du contrat.

La Convention AERAS

Les assureurs peuvent refuser de couvrir certains assurés présentant des problèmes de santé graves. Ces personnes, faute de couverture, ne peuvent donc pas être financées.

La convention AERAS, mise en place en 2008, facilite les démarches des emprunteurs malades et leur permet de s’assurer et donc d’emprunter, sous certaines conditions.

Le dispositif AERAS est également ouvert à tous ceux :

- ayant déjà eu un grave problème ;

- dont la maladie est découverte lors du bilan médical (en effet, pour demander une assurance emprunteur, il faut remplir un questionnaire et, le cas échéant, effectuer une visite médicale).

Les quotités

La quotité représente la part du capital emprunté couverte par l’assureur. Elle est exprimée en pourcentage et peut être répartie entre les différents co-emprunteurs, mais doit atteindre au moins 100 %. Si vous empruntez seul, vous devez être couvert à 100 %, c’est-à-dire sur la totalité du capital emprunté.

Dans le cas où vous empruntez à deux, la répartition des quotités doit être réfléchie en amont. Deux options s’offrent à vous :

- Vous pouvez choisir d’être couvert tous les deux à 100 % chacun (soit une couverture à 200 %). En cas d’incapacité à rembourser le crédit, l’assurance prend le relais.

- Vous pouvez choisir de répartir les quotités de manière à atteindre à vous deux une couverture à 100 %. Par exemple : 60/40 %, 70/30 %, 50/50 %. Cela est généralement conseillé lorsque les emprunteurs ont un écart de revenus élevé ou lorsqu’un des deux présente un risque de santé.

Le choix de la quotité d’assurance peut avoir un impact sur son coût uniquement si vous choisissez de couvrir plus de 100 % de votre crédit. En effet, le montant de la prime d’assurance varie en fonction de la quotité choisie.

Quand faut-il choisir une assurance emprunteur ?

Choisir une assurance de prêt au moment de signer son offre de prêt

Vous avez mis les banques en concurrence pour trouver votre financement et vous êtes sur le point de signer votre offre de prêt ?

C’est le moment de faire jouer la concurrence pour obtenir la meilleure couverture au meilleur prix selon vos besoins.

Que vous optiez pour l’assurance groupe ou une assurance individuelle, vous devez demander un devis à l’assureur et effectuer les formalités médicales nécessaires avant de signer votre offre de prêt.

En effet, l’assurance de crédit immobilier doit être intégrée à l’offre de prêt et être incluse dans le Taux Annuel Effectif Global (TAEG) de votre crédit.

La date d’effet de votre assurance de prêt doit être celle de la signature de votre offre de prêt. Vous devez donc être couvert avant le déblocage des fonds par la banque.

Loi Lemoine : vous pouvez changer d’assurance emprunteur à tout moment !

Il est désormais possible de résilier votre assurance de prêt à tout moment grâce à la loi Lemoine. Cette loi offre un accès plus juste, plus simple et plus transparent au marché de l’assurance emprunteur.

La loi Lemoine, promulguée le 28 février 2022, permet de changer d’assurance de prêt à tout moment, sans attendre la date anniversaire de votre contrat.

Loi Lemoine : qu’est-ce que cela change pour votre assurance de crédit immobilier ?

Avec la loi Lemoine, vous pouvez faire jouer la concurrence entre les assurances pour réduire les coûts quand vous le souhaitez, et non seulement à date anniversaire…

Les lois précédentes, Hamon et Bourquin, ne permettaient de changer d’assurance qu’à des moments spécifiques de la vie d’un crédit. La loi Lemoine offre donc une plus grande flexibilité pour ceux qui souhaitent changer l’assurance de leur prêt tout en conservant les mêmes garanties.

Quelles sont les dispositions de la loi Lemoine ?

La résiliation infra-annuelle (RIA)

La loi offre la possibilité de changer d’assurance de prêt immobilier à tout moment, sans attendre la date anniversaire de votre contrat.

Des obligations d’information sur le droit à la résiliation renforcées

Les organismes doivent indiquer le coût de l’assurance pour les 8 premières années du prêt immobilier.

La loi Lemoine impose également aux établissements bancaires et aux assureurs d’informer chaque année les emprunteurs sur leur droit de résiliation de leur assurance emprunteur.

La suppression du questionnaire médical

Le questionnaire de santé est supprimé si les deux conditions suivantes sont réunies :

- le montant emprunté est inférieur à 200 000 € par personne (400 000 € pour deux emprunteurs). Si vous remboursez déjà un crédit immobilier, ce montant prend en compte le capital restant dû de votre financement ;

- vous avez moins de 60 ans à la fin du remboursement du prêt.

Les biens concernés par la suppression du questionnaire médical sont les biens à usage d’habitation ou mixte.

Le délai du droit à l’oubli raccourci

Le délai du droit à l’oubli passe de 10 à 5 ans pour les pathologies cancéreuses et l’hépatite C.

Comment changer d’assurance emprunteur avec la loi Lemoine ?

Vous pouvez changer d’assurance emprunteur sans frais. La condition principale est de respecter l’équivalence des garanties.

C’est l’établissement bancaire qui doit vérifier ces équivalences lorsque vous lui présentez le nouveau contrat.

Pour faciliter cette comparaison, depuis 2015, l’organisme de prêt doit vous remettre la FSI (Fiche Standardisée d’Information).

Quelles sont les assurances de crédit immobilier les moins chères ?

Lorsque vous signez votre offre de prêt, la banque vous propose son assurance groupe. Dans ce contrat, les risques sont mutualisés, donc le tarif (également mutualisé) peut ne pas convenir à tous, en particulier si vous êtes un jeune emprunteur en bonne santé.

Pour réduire le coût de votre contrat, vous pouvez comparer les différentes offres du marché afin d’obtenir les meilleures conditions. Dans le cas de votre assurance, cela signifie rechercher le contrat offrant la meilleure couverture adaptée à votre situation, au meilleur tarif. Les assureurs externes proposent souvent des tarifs compétitifs ajustés à votre propre profil.

Vous pouvez ainsi effectuer une délégation d’assurance (autorisée par la loi Lagarde de 2010), à condition que le nouveau contrat propose des garanties équivalentes à celles de l’assurance groupe.

Et si vous n’avez pas profité de la délégation d’assurance au moment de signer votre crédit, vous pouvez changer de contrat pour trouver une meilleure assurance à n’importe quel moment, grâce à la loi Lemoine.

Ainsi, de la même manière que vous renégociez votre crédit immobilier, vous pouvez renégocier votre assurance emprunteur pour faire des économies.

Comment faire ? Tout simplement en comparant ! Vous pouvez faire appel à un courtier comme Empruntis.com pour trouver facilement la meilleure assurance de prêt. Si vous avez déjà une assurance emprunteur en cours, votre courtier Empruntis.com peut également se charger de la résiliation de votre ancien contrat si vous le souhaitez, afin de simplifier vos démarches.

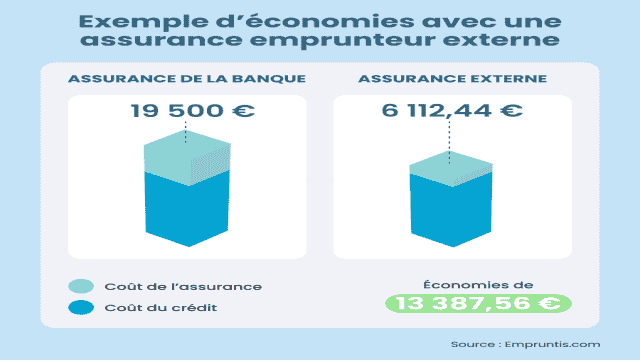

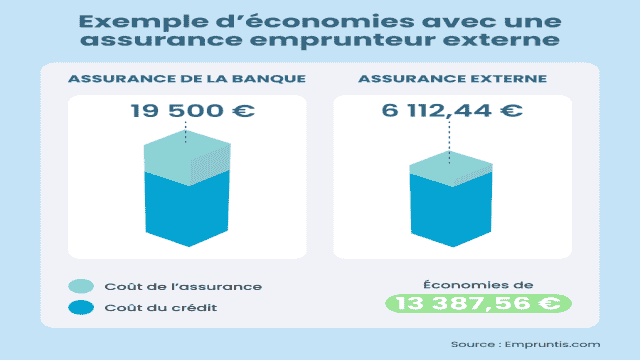

Quelles économies est-il possible de réaliser sur votre assurance emprunteur ?

Prenons un exemple : un cadre de 30 ans emprunte 300 000 € sur 25 ans à 1,20 %. Voyons quelles économies il est possible de réaliser en mettant les assurances de prêt en concurrence*.

*Exemple d’économie de 13 387,56 € sur le coût total pour l’assurance d’un prêt amortissable de 300 000 € à 1,20 % sur 25 ans, pour un salarié cadre assuré à 100 % (Décès, PTIA / IPT / IPP) âgé de 30 ans, non-fumeur et sans risque médical connu au 23/11/2021. Coût d’assurance proposé par la banque : 65 € / mois en moyenne pour un coût total de 19 500 € (taux moyen du marché constaté : 0,26 %), contre 20,37 €/ mois en moyenne avec Empruntis.com (taux moyen : 0,08 %, coût total de l’assurance 6 112,44 €).

Comment choisir son assurance de crédit immobilier ?

L’assurance emprunteur peut représenter plus d’un tiers du coût de votre crédit ! Il est donc recommandé de comparer les offres.

Au moment de signer votre crédit, votre banque vous propose de souscrire son assurance groupe, un contrat à risques mutualisés dont le tarif peut ne pas convenir à tous, en particulier si vous êtes un jeune emprunteur en bonne santé.

Grâce à la loi Lagarde de 2010, vous pouvez opter pour une autre assurance que celle proposée par l’organisme prêteur.

Voici un tableau comparant les taux d’assurance en fonction de l’âge et du statut fumeur ou non-fumeur (pour un emprunt de 200 000 € sur 20 ans, soit 240 mois), en distinguant l’assurance groupe et l’assurance individuelle :

| Age de l’emprunteur | Taux moyen d’assurance emprunteur groupe | Taux moyen d’assurance emprunteur en délégation non-fumeur | Taux moyen d’assurance emprunteur en délégation fumeur |

|---|---|---|---|

| 25 à 35 ans | 0,26 % | 0,07 % | 0,10 % |

| 35 à 50 ans | 0,37 % | 0,19 % | 0,32 % |

| 50 à 70 ans | 0,95 % | 0,56 % | 0,64 % |

| Plus de 70 ans | 1,60 % | 1,80 % | 3,30 % |

Il est important de noter que le libre choix de l’assurance de prêt est possible dès lors que le critère d’équivalence des garanties est respecté. C’est la banque elle-même qui vérifie cette équivalence en se basant sur 11 critères choisis parmi 18 définis par le Comité Consultatif du Secteur Financier (CCSF).

L’établissement bancaire ne peut refuser une nouvelle offre ou modifier le taux ou les conditions du crédit si le nouveau devis respecte ce critère d’équivalence.

Pourquoi les assurances emprunteur externes sont-elles moins chères ?

Les assureurs souhaitant attirer de nouveaux clients proposent des tarifs compétitifs. Auparavant, les méthodes de calcul étaient différentes, basées en général sur le capital restant dû du montant du prêt, alors que pour un contrat groupe, l’assurance était généralement calculée sur le capital emprunté. Aujourd’hui, les deux méthodes de calcul sont utilisées indépendamment du type d’assurance.

Il existe une autre raison pour laquelle les tarifs des assurances externes sont plus compétitifs : les assurances groupe sont basées sur un risque mutualisé, tandis que les assurances individuelles sont personnalisées et varient en fonction du profil et de l’état de santé de l’emprunteur.

Comment changer d’assurance emprunteur ?

Si vous trouvez un nouveau contrat plus avantageux offrant au moins les mêmes garanties que l’assurance groupe, il vous suffit de l’envoyer par courrier recommandé à votre banque prêteuse pour résilier votre contrat actuel.

Votre banque dispose ensuite de 10 jours pour étudier la nouvelle offre.

En cas de refus, la banque doit justifier sa décision.

En cas d’acceptation, la banque vous envoie un avenant à votre contrat d’assurance que vous devez transmettre à votre nouvel assureur pour valider le changement.

Activation de l’assurance de crédit immobilier

Si vous avez souscrit une assurance de prêt et que vous êtes confronté à un sinistre qui vous empêche de rembourser votre crédit, vous devez le déclarer pour que l’assurance prenne en charge le remboursement.

Pour cela, vous devez envoyer une lettre recommandée avec accusé de réception à l’organisme d’assurance.

Pourquoi passer par un courtier pour votre assurance de prêt ?

Après avoir effectué une simulation d’assurance de prêt immobilier, faire appel à un courtier vous permet de gagner du temps en comparant immédiatement les principaux acteurs du marché. Le courtier vous guide pour trouver le meilleur contrat et s’assure de la conformité des garanties : efficacité !

Si vous le souhaitez, il peut également résilier votre ancien contrat à votre place, vous évitant ainsi ces démarches. Pour bénéficier de l’accompagnement d’un courtier, voici les étapes à suivre :

Remplissez le formulaire en précisant la nature de votre projet : nouvel achat, renégociation d’un prêt, changement d’assurance.

Indiquez les détails du prêt : durée, montant, et votre profil d’emprunteur (fumeur, non-fumeur, âge, etc.).

Choisissez votre formule : minimum, premium…

Les meilleures offres apparaîtront immédiatement. Le courtier vous contactera ensuite pour vous conseiller dans votre choix et vous orienter vers l’offre la plus adaptée à votre profil et à votre projet.

Que faire en cas de refus d’assurance de prêt immobilier ?

Un assureur peut refuser de vous couvrir pour votre prêt. Les motifs peuvent être un risque de santé aggravé, une profession à risque, la pratique d’un sport jugé dangereux, l’âge avancé ou encore une résidence à l’étranger. L’assureur peut également justifier son refus avec plusieurs de ces motifs. Selon le motif, différentes options s’offrent à vous pour obtenir une assurance de prêt.

Le risque de santé aggravé

Dans le cas d’un état de santé jugé à risque, la convention AERAS (s’Assurer et Emprunter avec un Risque Aggravé de Santé) peut être une solution. Cette convention est destinée aux personnes dont l’état de santé ne leur permet pas d’accéder à une assurance aux conditions standards. Son rôle est de faciliter l’accès à une assurance pour les personnes souffrant ou ayant souffert d’un problème de santé. Dans le cadre de cette convention, une surprime et/ou des exclusions peuvent être appliquées.

Veuillez noter que pour accéder à la convention AERAS, votre dossier est automatiquement transféré à un groupe d’assureurs qui détermine si vous êtes éligible à cette convention. Vous n’avez aucune démarche à effectuer.

Les autres motifs de refus

Si le refus est lié à une pratique sportive, à votre profession ou à votre âge, voici les solutions possibles :

| Motif du refus d’assurance | Solution à envisager |

|---|---|

| Activité professionnelle | S’adresser à un assureur spécialisé dans la couverture des métiers à risques |

| Activité sportive | S’adresser à un assureur spécialisé dans la couverture des sports à risques |

| Âge de l’emprunteur | Se tourner vers une assurance emprunteur senior |

| Lieu de résidence de l’emprunteur | Se tourner vers une assurance pour expatriés |

Si vous ne trouvez pas de solution satisfaisante, sachez qu’il existe d’autres alternatives.