Qu’est-ce qu’une assurance de prêt immobilier ?

Tous les organismes de prêt exigent la souscription d’une assurance lors d’un emprunt immobilier. Cette assurance permet à l’organisme de se protéger en cas de défaillance de paiement due à un accident de la vie. Elle constitue également la seule protection de l’emprunteur. En cas de sinistre, c’est l’assureur qui prend en charge le remboursement du crédit selon les modalités du contrat, grâce aux garanties mises en place (décès, perte totale et irréversible d’autonomie, invalidité, incapacité, etc.).

La banque décide des garanties nécessaires pour votre assurance en fonction de votre projet. Cependant, toutes les assurances ne proposent pas les mêmes conditions pour des contrats similaires. Il est donc essentiel de choisir votre assurance de prêt immobilier avec soin, en tenant compte de la qualité de la couverture adaptée à votre situation et de son coût. En effet, il est possible de faire jouer la concurrence au moment de souscrire un prêt. Si vous n’avez pas comparé les contrats avant de signer votre prêt, sachez que vous pouvez changer d’assurance à tout moment grâce à la loi Lemoine.

Que faut-il savoir sur les garanties d’assurance emprunteur ?

La prise en charge des sinistres se fait grâce à la mise en place de garanties. Les établissements bancaires exigent au minimum une couverture décès et invalidité. Ensuite, la couverture demandée peut varier en fonction de votre projet (résidence principale, secondaire ou investissement locatif) et de la banque qui finance le prêt.

Voici en détail les différentes garanties, leur caractère obligatoire ou facultatif, ainsi que leur couverture en cas de mise en œuvre :

Garanties obligatoires

- Décès

- Perte Totale et Irréversible d’Autonomie (PTIA)

Ces garanties sont obligatoires pour l’acquisition d’une résidence principale, secondaire et pour un investissement locatif. En cas de décès ou de perte d’autonomie, le capital restant dû est versé selon la quotité assurée.

- Invalidité Permanente Totale (IPT)

- Invalidité professionnelle (IP PRO) réservée au personnel soignant

Ces garanties sont obligatoires pour l’acquisition d’une résidence principale ou secondaire. En cas d’invalidité supérieure à 66%, le capital restant dû est versé selon la quotité assurée.

- Incapacité Temporaire de Travail (ITT)

Cette garantie est obligatoire pour l’acquisition d’une résidence principale ou secondaire. En cas d’arrêt de travail suite à une maladie ou un accident, les mensualités sont prises en charge pendant cette période selon les conditions et la quotité définie. La durée maximale de prise en charge est de 3 095 jours (3 ans).

Garanties facultatives

- Invalidité Permanente Partielle (IPP)

Cette garantie peut être exigée par la banque pour l’acquisition d’une résidence principale ou secondaire. En cas d’invalidité entre 33% et 66%, la couverture dépend de plusieurs critères tels que la quotité ou le taux d’invalidité constaté. Elle peut être interrompue si l’assuré reprend une activité professionnelle à temps plein.

- Maladies Non Objectivables (MNO)

Cette garantie peut être exigée par la banque pour l’acquisition d’une résidence principale ou secondaire. En cas de maladie ou de trouble comme le burn out, la dépression, les atteintes dorsales, etc., la mise en œuvre de cette garantie varie et couvre généralement les cas d’hospitalisation, la constatation de la pathologie (scanner) ou l’opération chirurgicale entraînant un arrêt de travail conséquent.

- Chômage ou perte d’emploi

Cette garantie est toujours facultative. L’assureur prend en charge les mensualités selon les conditions, le pourcentage et la durée définis.

Qu’est-ce qu’une exclusion de garantie ?

Une exclusion de garantie est une clause contractuelle qui prévoit la non-prise en charge d’un sinistre. Il existe deux types d’exclusions de garanties :

Les exclusions de garanties générales qui sont valables pour tous les contrats. Selon le Code des assurances, aucun contrat ne couvre l’emprunteur en cas de suicide, de consommation de stupéfiants, de fraude, d’acte terroriste, etc.

Les exclusions de garanties particulières sont décidées par l’assureur en fonction de plusieurs éléments tels que l’âge de l’emprunteur, son état de santé, la pratique de sports extrêmes, etc. Chaque assureur est libre de prendre sa décision.

Pourquoi souscrire une assurance de prêt immobilier ?

L’assurance emprunteur est indispensable pour tout emprunteur souscrivant un prêt immobilier. Bien qu’elle ne soit pas obligatoire au sens strict, la banque ne vous accordera pas de financement sans couvrir les sommes avancées. C’est une protection pour la banque, mais elle constitue également votre seule protection en tant qu’emprunteur.

En contractant un crédit immobilier, vous vous engagez à rembourser une somme importante sur plusieurs années. La banque souhaite donc s’assurer de récupérer les sommes engagées en cas d’incapacité à honorer vos mensualités suite à un accident de la vie.

Quel est le tarif d’une assurance de prêt immobilier ?

Le tarif d’une assurance emprunteur est calculé en fonction de votre profil et de votre projet. L’assurance groupe repose sur le principe de mutualisation des risques. Les tarifs des assurances individuelles dépendent de votre dossier. Le prix est exprimé en pourcentage, correspondant au TAEA (taux annuel effectif de l’assurance).

Qu’est-ce qui peut impacter le coût de votre assurance emprunteur ?

L’âge : Plus vous êtes âgé, plus le taux est élevé. Par exemple, pour les plus de 60 ans, le TAEA est trois fois plus élevé que pour les moins de 30 ans.

Le tabagisme : Être fumeur augmente les probabilités de sinistres, ce qui entraîne des prix plus élevés pour les fumeurs, y compris pour la cigarette électronique.

Les risques sportifs : Certaines activités sportives sont considérées comme dangereuses et peuvent faire l’objet de primes supplémentaires.

Les métiers à risque : Certains métiers sont considérés comme à risque et peuvent entraîner des exclusions. Il est possible de racheter cette exclusion moyennant une surprime, ou de se tourner vers des assurances spécialisées.

Les risques médicaux : Votre questionnaire de santé peut révéler des risques médicaux supérieurs à la moyenne, entraînant des exclusions et/ou des surprimes.

La Convention AERAS : Elle facilite l’accès à une assurance pour les personnes ayant des problèmes de santé graves.

Les quotités : La quotité représente la part du capital emprunté couverte par l’assureur. Elle peut être répartie entre les co-emprunteurs mais doit être au minimum de 100%. La répartition des quotités doit être réfléchie en fonction des revenus et des risques de santé de chaque emprunteur.

À quel moment faut-il choisir une assurance emprunteur ?

Choisir une assurance au moment de signer l’offre de prêt

Lorsque vous avez mis plusieurs banques en concurrence pour trouver votre financement et que vous vous apprêtez à signer votre offre de prêt, c’est le moment idéal pour comparer les assurances et obtenir la meilleure couverture au meilleur prix.

Que vous optiez pour une assurance groupe ou une assurance individuelle, vous devez demander un devis à l’assureur et effectuer les formalités médicales nécessaires avant de signer l’offre de prêt. En effet, l’assurance de crédit immobilier doit être intégrée à l’offre de prêt et être incluse dans le Taux Annuel Effectif Global (TAEG) de votre crédit. La date d’effet de votre assurance doit être celle de la signature de l’offre de prêt afin d’être couvert avant le déblocage des fonds par la banque.

Loi Lemoine : changer d’assurance emprunteur à tout moment !

La loi Lemoine a été promulguée en février 2022, permettant ainsi de changer d’assurance emprunteur à tout moment. Vous pouvez désormais faire jouer la concurrence entre les assurances pour obtenir de meilleures conditions et réduire les coûts, sans être limité à une date anniversaire.

Les principales dispositions de la loi Lemoine sont les suivantes :

La résiliation infra-annuelle (RIA) : Vous pouvez changer d’assurance de prêt immobilier à tout moment, sans attendre la date anniversaire de votre contrat.

Des obligations d’information sur le droit à la résiliation renforcées : Les établissements bancaires et assureurs doivent informer chaque année les emprunteurs de leur droit à la résiliation de leur assurance emprunteur.

La suppression du questionnaire médical : Sous certaines conditions, le questionnaire de santé peut être supprimé pour les montants empruntés inférieurs à 200 000 € par personne et pour les emprunteurs de moins de 60 ans à la fin du remboursement du prêt.

Le délai du droit à l’oubli raccourci : Pour les pathologies cancéreuses et l’hépatite C, le délai du droit à l’oubli est réduit de 10 à 5 ans.

Comment changer d’assurance emprunteur avec la loi Lemoine ? Il vous suffit de trouver un nouveau contrat plus avantageux et respectant l’équivalence des garanties. Vous devrez ensuite l’envoyer à votre banque prêteuse pour résilier votre contrat actuel. La banque dispose de 10 jours pour étudier la nouvelle offre et doit justifier son refus le cas échéant. En cas d’acceptation, un avenant est établi pour valider le changement d’assurance.

Pourquoi passer par un courtier pour votre assurance de prêt ?

Faire appel à un courtier vous permet de comparer rapidement les principales offres du marché et de trouver la meilleure assurance de prêt pour votre profil. Le courtier vous guide dans votre choix et facilite les démarches, notamment en vérifiant l’équivalence des garanties pour vous assurer une protection optimale.

Si vous souhaitez profiter de l’accompagnement d’un courtier, vous pouvez remplir un formulaire en indiquant la nature de votre projet, les détails du prêt et votre profil d’emprunteur. Les meilleures offres apparaîtront directement et un courtier vous rappellera pour vous guider dans votre choix.

Quelles économies est-il possible de réaliser sur votre assurance emprunteur ?

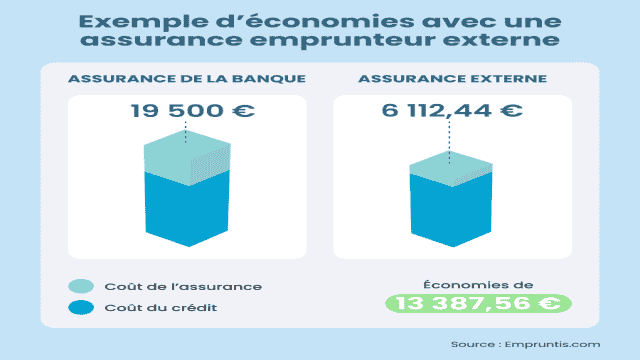

En mettant les assurances de prêt en concurrence, il est possible de réaliser d’importantes économies. Par exemple, pour un cadre de 30 ans empruntant 300 000 € sur 25 ans à 1,20 %, une économie de 13 387,56 € sur le coût total de l’assurance est possible en comparant les contrats*.

Pour choisir la meilleure assurance de prêt, il est conseillé de comparer les offres du marché et d’opter pour celle qui propose les meilleures conditions de couverture adaptées à votre situation, tout en étant compétitive en termes de tarif. Vous avez la possibilité de faire une délégation d’assurance si le nouveau contrat offre des garanties équivalentes à celles de l’assurance groupe proposée par la banque. Si vous n’avez pas profité de la délégation d’assurance au moment de signer votre crédit, vous pouvez changer de contrat à tout moment grâce à la loi Lemoine et ainsi réaliser des économies.

Comment choisir son assurance de crédit immobilier ?

L’assurance emprunteur peut représenter plus d’un tiers du coût total de votre crédit. Il est donc essentiel de comparer les offres.

Lors de la signature de votre crédit, la banque vous proposera son assurance groupe, un contrat aux risques mutualisés. Cependant, ce contrat peut ne pas convenir à tous, en particulier si vous êtes jeune et en bonne santé. Depuis la loi Lagarde de 2010, vous avez la possibilité d’opter pour une autre assurance que celle proposée par la banque, à condition que les garanties soient équivalentes.

Il est recommandé de comparer les taux d’assurance en fonction de votre âge et de votre situation de fumeur ou non-fumeur. La banque est chargée de vérifier l’équivalence des garanties en fonction des critères définis par le Comité Consultatif du Secteur Financier (CCSF).

Pourquoi les assurances emprunteur externes sont-elles moins chères ? Les assureurs proposent des tarifs compétitifs pour attirer de nouveaux clients. Les assurances individuelles sont personnalisées en fonction du profil et de l’état de santé de l’emprunteur, ce qui permet de proposer des tarifs ajustés.

Comment changer d’assurance emprunteur ? Si vous trouvez un nouveau contrat plus avantageux et offrant au moins les mêmes garanties que l’assurance groupe, vous devez l’envoyer par courrier recommandé à votre banque pour résilier votre contrat actuel. La banque dispose de 10 jours pour étudier la nouvelle offre et doit justifier son refus le cas échéant. En cas d’acceptation, un avenant doit être établi pour valider le changement d’assurance.

Activation de l’assurance de crédit immobilier

Si vous devez faire appel à votre assurance de prêt en cas de sinistre vous empêchant de rembourser votre crédit, vous devez le déclarer à l’organisme d’assurance en envoyant une lettre recommandée avec accusé de réception.

Pourquoi passer par un courtier pour votre assurance de prêt ?

Faire appel à un courtier permet de gagner du temps en comparant directement les principales offres du marché. Le courtier vous guide pour trouver le meilleur contrat et vérifie l’équivalence des garanties. Il peut également s’occuper de la résiliation de votre ancien contrat si vous le souhaitez, simplifiant ainsi vos démarches.

En suivant ces conseils et en comparant les offres du marché, vous pouvez trouver l’assurance de prêt immobilier la mieux adaptée à vos besoins tout en réalisant des économies substantielles.

*Exemple d’économie de 13 387,56 € sur le coût total pour l’assurance d’un prêt amortissable de 300 000 € à 1,20 % sur 25 ans, pour un salarié cadre assuré à 100 % (Décès, PTIA / IPT / IPP) âgé de 30 ans, non-fumeur et sans risque médical connu. Coût d’assurance proposé par la banque : 65 €/mois en moyenne pour un coût total de 19 500 € (taux moyen du marché constaté : 0,26 %), contre 20,37 €/mois en moyenne avec Empruntis.com (taux moyen : 0,08 %, coût total de l’assurance : 6 112,44 €).