Shine, la banque pro pour les professionnels indépendants et les petites et moyennes entreprises, fait sensation depuis son lancement en 2017. Mais qu’est-ce qui distingue cette néobanque des autres offres disponibles sur le marché ? Dans cet article, nous allons examiner en détail ce que Shine a à offrir et qui peut en bénéficier.

Pour qui est destiné Shine ?

Qui est Shine ?

Shine est une néobanque française créée en 2017, comptant déjà plus de 50 000 utilisateurs en France. Bien qu’elle ne soit actuellement disponible qu’en France, Shine a l’intention de conquérir le marché européen. En juin 2020, Shine a rejoint le groupe Société Générale pour proposer de nouveaux services aux entrepreneurs.

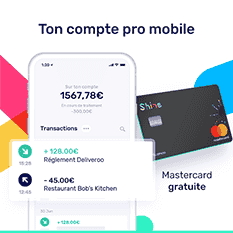

Shine est une néobanque, ce qui signifie qu’elle est principalement accessible via une application sur smartphone. Vous pouvez créer votre compte en quelques minutes seulement.

Shine se distingue également par ses tarifs abordables et son application ergonomique et agréable à utiliser.

Shine, la banque dédiée aux travailleurs indépendants

Shine a pour objectif de simplifier les formalités administratives des entrepreneurs pour leur faire gagner du temps. La néobanque propose une gamme complète de services pour les micro-entreprises et les entreprises, telles que les EIRL, SASU, SAS, SARL et micro-entreprises. Pour s’inscrire, les entrepreneurs doivent être les seuls mandataires et détenir plus de 25 % du capital.

Shine propose deux formules en fonction de la forme juridique de l’entreprise : des formules d’abonnement pour les micro-entreprises et d’autres pour les entreprises. Les fonctionnalités varient légèrement en fonction des besoins spécifiques de chaque type d’entreprise. Ces abonnements comprennent :

- Un compte professionnel en ligne avec une Mastercard Business et un RIB français

- Un organisateur administratif pour faciliter la création rapide de factures professionnelles, les rappels administratifs et la prévision des charges en temps réel pour les travailleurs indépendants

- Une comptabilité simplifiée avec export comptable, catégorisation automatique des dépenses et association instantanée des factures aux dépenses correspondantes

De plus, Shine propose une offre spéciale pour ceux qui aspirent à devenir entrepreneurs : le pack Shine Start, qui comprend l’assistance pour la création de statuts et un abonnement de 6 mois.

Les tarifs de Shine

En moyenne, un compte bancaire professionnel coûte 60€ par mois, incluant la cotisation annuelle et les frais de tenue de compte. Cependant, Shine propose des offres de base et premium à des tarifs bien inférieurs et sans engagement. Voici la gamme d’offres proposées :

- Offre basique : 7,90€/mois

- Offre premium : 14,90€/mois

- Offre PME-TPE : 26,90€/mois

En plus de ces offres, Shine propose également trois packs d’accompagnement pour la création d’entreprise :

- Pack création de micro-entreprise : 59€ + 6 mois d’abonnement Shine Basic offerts

- Pack dépôt de capital : 139€ + 1 an d’abonnement Shine Basic offert

- Pack création de société : 258€ + 1 an d’abonnement Shine Basic offert

Si vous souhaitez obtenir plus d’informations sur les tarifs et autres frais bancaires, consultez notre article sur les offres de Shine.

Notre avis sur Shine, la banque des entrepreneurs

Shine se distingue des autres offres bancaires destinées aux entrepreneurs grâce à ses services d’assistance administrative et à ses prix très abordables. En se positionnant comme le “copilote des entrepreneurs”, Shine vise à aider les entrepreneurs dans leurs tâches administratives tout en leur fournissant des services bancaires complets, adaptés à leurs besoins. De plus, leur application est très ergonomique et ils offrent même un mois gratuit pour essayer leurs services.

Cependant, Shine propose un nombre limité de services bancaires. Ils ne proposent ni découvert autorisé, ni crédit, et certaines opérations courantes sont facturées, comme les retraits au distributeur ou les paiements de factures par carte bancaire.

Voici les trois principaux avantages de la banque Shine :

- Des tarifs transparents et abordables : loin des tarifs élevés des banques traditionnelles et des banques en ligne, Shine propose des services indispensables pour la gestion quotidienne de votre entreprise.

- Un véritable assistant : Shine propose de nombreuses fonctionnalités d’assistance administrative et comptable, telles que la création rapide de factures professionnelles, la catégorisation automatique des dépenses et un historique illimité des relevés et des opérations.

- Un service client réactif : Shine propose un service d’experts qui répond rapidement aux questions des utilisateurs.

Cependant, il y a aussi quelques points négatifs à prendre en compte :

- Une offre bancaire limitée : le compte Shine ne propose pas de découvert autorisé ni de crédit.

- Des opérations courantes payantes : la banque en ligne facture les retraits et les paiements de factures par carte bancaire. De plus, au-delà des 20 virements ou prélèvements mensuels inclus dans l’abonnement, des frais de 0,40 € sont facturés par transaction.

L’avis des utilisateurs de Shine

Shine compte de nombreux utilisateurs satisfaits, comme le prouvent les notes élevées sur l’App Store et Google Play. Avec une moyenne de 4,9 étoiles sur l’App Store et 4,7 étoiles sur Google Play, les utilisateurs apprécient les fonctionnalités qui facilitent leurs démarches administratives et comptables. De nombreux utilisateurs soulignent également la réactivité et la gentillesse du service client.

Bien que les avis négatifs soient rares, certains utilisateurs se plaignent du fait que le service client ne peut être contacté que par chat ou par e-mail. Cependant, ces commentaires négatifs sont très minoritaires.

Conclusion : Shine, une application essentielle pour les entrepreneurs

Shine est rapidement devenue une application indispensable pour des milliers d’utilisateurs. Ses fonctionnalités innovantes facilitent les démarches administratives et comptables des entrepreneurs. L’application continue d’évoluer et propose désormais des assurances pour les travailleurs indépendants. Cependant, bien que l’application soit désormais payante, l’offre bancaire reste relativement limitée.

Néobanques pour professionnels : quelles sont les alternatives ?

Si vous recherchez d’autres options, voici quelques néobanques qui pourraient vous intéresser :

Qonto : une néobanque entièrement numérique destinée aux entreprises et aux travailleurs indépendants. Qonto propose une large gamme d’offres, allant de 9€/mois pour un utilisateur avec une carte bancaire incluse à 299€/mois pour un nombre illimité d’utilisateurs et de nombreux autres services.

N26 : une néobanque pour les particuliers et les professionnels. N26 propose une offre Business spécialement conçue pour les travailleurs indépendants, les micro-entrepreneurs et les freelances. Ils proposent deux offres pour les professionnels, l’une gratuite sans engagement avec des frais pour les opérations bancaires à l’étranger, et l’autre à 9,90€/mois avec une assurance et sans frais pour les paiements et retraits dans toutes les devises.

Bunq : une néobanque néerlandaise lancée en France en 2018. Bunq propose une offre spécifique pour les professionnels qui permet aux travailleurs indépendants d’ouvrir un compte facilement. Pour moins de 10€/mois, vous pouvez bénéficier de nombreuses fonctionnalités telles que des virements groupés et la gestion des factures directement depuis l’application. L’offre inclut également une Mastercard avec la possibilité d’en ajouter deux autres et 25 comptes bancaires néerlandais.

Pourquoi choisir une néobanque ?

Il peut être avantageux pour un travailleur indépendant de troquer sa banque traditionnelle contre une néobanque en ligne. Ces néobanques offrent de nombreux avantages, tels que :

- La gestion en temps réel de votre activité : vous pouvez suivre l’activité de votre compte en temps réel depuis votre smartphone.

- Des tarifs bancaires abordables.

- Une inscription rapide : vous pouvez créer un compte en quelques minutes et recevoir votre carte bancaire en quelques jours, souvent gratuitement.

- Des notifications pour chaque mouvement sur votre compte : si vous activez cette fonctionnalité, vous recevrez une notification sur votre smartphone à chaque virement ou prélèvement.

Les néobanques offrent une expérience bancaire plus moderne et adaptée aux besoins des travailleurs indépendants, avec des fonctionnalités innovantes et des tarifs plus avantageux que les banques traditionnelles. Alors, pourquoi ne pas essayer une néobanque et voir si elle correspond à vos attentes ?