Bienvenue dans notre article dédié au “CADRE 8 : Divers” de la déclaration de revenus 2042. Ce cadre regroupe différentes informations importantes à prendre en compte lors de votre déclaration fiscale.

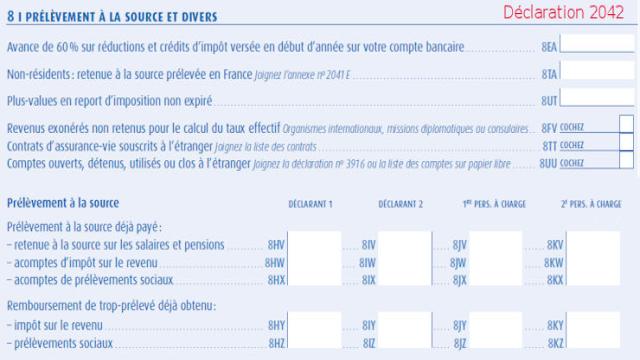

Prélèvement à la source

Si vous avez déjà payé des impôts à la source, vous devez remplir les cases correspondantes :

- Retenue à la source sur salaires et pensions : cases 8HV à 8KV

- Acomptes d’impôt sur le revenu : cases 8HW à 8KW

- Acomptes de prélèvements sociaux : cases 8HX à 8KX

Revenus et comptes étrangers

Si vous avez des revenus provenant de l’étranger, vous devez les déclarer. Voici les cas où cela s’applique :

- Vous êtes fonctionnaire ou agent de l’État au service de l’étranger

- Vous êtes un salarié détaché à l’étranger

- Vous avez des revenus de source étrangère imposables en France

- Vous êtes fonctionnaire international

- Vous travaillez à l’étranger ou avez des revenus exonérés d’impôt en France par une convention internationale

De plus, si vous possédez des contrats d’assurance-vie ou des comptes bancaires à l’étranger, vous devez les déclarer également. N’oubliez pas de cocher les cases correspondantes et de joindre les documents requis.

Non-résidents

Si vous résidez à l’étranger, mais avez payé des impôts à la source en France, vous devez le déclarer. Vous trouverez les informations nécessaires dans les cases suivantes :

- Retenue à la source prélevée en France pour les revenus de source française : case 8TA

- Revenus de sources française et étrangère retenus pour le calcul du taux moyen : case 8TM

De plus, si vous ne bénéficiez pas d’un régime obligatoire français d’assurance maladie, veuillez cocher la case appropriée.

Report d’imposition

Si vous avez des plus-values en report d’imposition ou si vous avez transféré votre domicile fiscal hors de France, vous devez remplir les cases correspondantes :

- Plus-values connues en report d’imposition non expiré : case 8UT

- Impôt en sursis de paiement en cas de transfert du domicile fiscal hors de France : case 8TN

Revenus exonérés

Certains revenus sont exonérés d’impôt en France. Veuillez cocher la case appropriée si vous êtes concerné :

- Revenus exonérés non retenus pour le calcul du taux effectif : case 8FV

- Revenus exonérés retenus pour le calcul du taux effectif (autres que les salaires et pensions) : case 8TI

Avance ou reprise de réductions ou crédits d’impôt

Si vous avez perçu une avance de réductions et crédits d’impôt en janvier ou si vous devez effectuer une reprise, veuillez remplir les cases correspondantes :

- Avance de 60 % de réductions et crédits d’impôt perçue en janvier : case 8EA

- Reprise de réductions ou crédits d’impôt : case 8TF

Contribution sur les hauts revenus

Si vos revenus non imposables en France dépassent 50 % de vos revenus mondiaux des années 2018 ou 2019, vous êtes soumis à une contribution exceptionnelle sur les hauts revenus. Cochez la case 8TD si vous êtes concerné.

Revenus d’activité et de remplacement soumis aux contributions sociales

Si vous êtes domicilié en France et percevez des revenus d’activité ou de remplacement de source étrangère, vous devez payer les contributions sociales correspondantes. Les cases suivantes sont à remplir :

- Revenus non salariaux : case 8TQ

- Salaires (y compris salaire différé de l’héritier agricole) : case 8TR

- Allocations de préretraite : case 8SC

- Allocation de chômage : case 8SW (6,2 %) ou case 8SX (3,8 %)

- Indemnités journalières : case 8TW

- Pensions de retraite et d’invalidité : case 8TV (8,3 %) ou case 8TH (6,6 %) ou case 8TX (3,8 %)

- Pensions en capital imposées au taux forfaitaire : case 8SA (8,3 %) ou case 8SD (6,6 %) ou case 8SB (3,8 %)

Revenus du patrimoine exonérés de CSG et de CRDS

Si vous cotisez à un régime d’assurance maladie en Europe ou en Suisse et n’avez pas de régime obligatoire de sécurité sociale en France, vos revenus du patrimoine sont exonérés de CSG et de CRDS en France. Cochez la case 8SH pour le Déclarant 1 et la case 8SI pour le Déclarant 2. Veuillez noter que cette exonération s’applique uniquement aux revenus du conjoint concerné dans le cas d’un couple marié ou pacsé.

Nous espérons que cet article vous a été utile pour remplir votre déclaration de revenus. N’hésitez pas à consulter nos autres articles pour plus d’informations.