Simuler un crédit immobilier ou un prêt à la consommation pour l’achat d’un logement ou d’autres biens, tout en respectant votre capacité d’emprunt, est désormais possible grâce au simulateur Solutis. Cette fonctionnalité puissante vous permet d’obtenir rapidement une estimation précise de la somme que vous pouvez emprunter, en tenant compte des critères propres à votre situation. Avec le simulateur Solutis, vous pouvez comparer les offres des différentes banques et choisir celle qui correspond le mieux à vos besoins. Alors, ne perdez plus de temps et découvrez dès maintenant comment concrétiser votre projet immobilier ou votre acquisition grâce à cette solution pratique et efficace.

Le principe du calcul de la capacité d’emprunt

Le calcul de la capacité d’emprunt permet de déterminer le montant maximum, équivalant à 33 % du taux d’endettement, qu’un ménage peut consacrer chaque mois au remboursement des mensualités de crédit. Cette limitation vise à maintenir un reste à vivre suffisant pour que le foyer puisse continuer à subvenir à ses dépenses du quotidien. En général, la capacité d’emprunt maximale correspond à 33% des revenus du foyer. Ce seuil peut varier selon différents critères.

Cela signifie que la somme de toutes les mensualités de prêt ne doit pas dépasser, une fois additionnées, plus d’un tiers des revenus. Ce seuil de 33% de capacité d’emprunt est un critère bancaire qui correspond au taux d’endettement plafond pour la plupart des ménages. Ne pas le dépasser est une protection à la fois pour la banque prêteuse et l’emprunteur, qui doit généralement conserver un reste à vivre minimum de 67%.

À noter: Les particuliers comme les professionnels (professions libérales, indépendants, chefs d’entreprise, etc.) peuvent calculer leur capacité d’emprunt pour estimer leur prêt immobilier et plus précisément le budget de leurs futurs investissements immobiliers (résidence principale, secondaire, locative, etc.). Il est important de noter que les frais de notaire ne sont pas inclus lors du calcul du taux d’endettement.

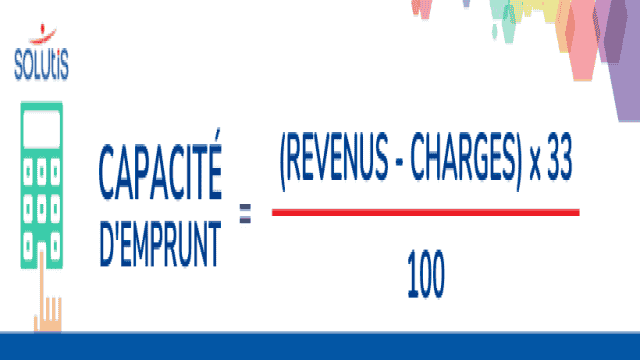

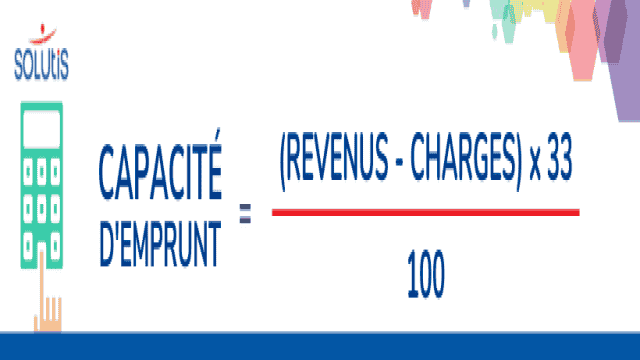

Comment calculer la capacité d’emprunt ?

La formule pour calculer la capacité d’emprunt est la suivante : il faut multiplier les revenus moins les charges mensuelles par 33 (pourcentage de taux d’endettement le plus élevé) et diviser le résultat par 100.

Les revenus à prendre en compte dans la formule sont les salaires de l’emprunteur et des co-emprunteurs, les revenus fonciers, les rentes, les revenus professionnels, etc. Les charges à intégrer sont les mensualités de crédit en cours, la pension alimentaire, le coût de l’assurance emprunteur, etc.

La capacité d’emprunt pour obtenir un crédit est calculée en prenant en compte :

- le taux d’endettement du foyer (plafonné à 33%)

- les revenus

- les charges existantes

- le montant de l’apport personnel

- le montant souhaité des mensualités du prêt

- la durée de remboursement de l’emprunt

Voici par exemple le calcul de la capacité d’emprunt totale d’un ménage qui dispose d’un revenu de 4 500 € par mois :

(4 500 x 33) / 100 = 1 485 €

Pour maintenir son taux d’endettement à 33%, ce ménage peut consacrer au maximum 1 485 € par mois au remboursement d’emprunts bancaires. Si, par exemple, des mensualités de 400 € de prêt auto et de prêt travaux sont en cours, alors la capacité d’emprunt restante pour un nouveau projet est de 1 085 € (1 485 – 400).

Augmenter ma capacité d’emprunt en baissant mes mensualités – simulation gratuite ›

Le montant de la capacité d’emprunt peut-il dépasser 33% des revenus ?

Dans certains cas, la limite de la capacité d’emprunt maximale est une règle flexible en fonction du niveau de revenu du foyer. Avec un budget mensuel de 10 000 €, un emprunteur pourrait effectivement prétendre à un nouvel emprunt même si le taux d’endettement dépasse 33%, car il disposera encore d’un reste à vivre satisfaisant.

La capacité d’emprunt fournit une information précieuse tant pour un demandeur de prêt que pour une institution bancaire. Le résultat contribue à aider le professionnel à prendre une décision quant à l’approbation ou au refus du prêt, y compris pour les prêts conventionnés tels que le PTZ. Il est important de souligner qu’une capacité d’emprunt suffisante, avec un taux d’endettement inférieur à 33% même après l’ajout d’une nouvelle mensualité, ne garantit pas automatiquement l’obtention d’un financement.

Quand faut-il calculer sa capacité d’emprunt ?

Il est crucial de déterminer sa capacité d’emprunt dans plusieurs situations :

Lorsque vous envisagez d’acheter un nouveau bien en utilisant un crédit à la consommation (comme un prêt travaux, un crédit auto, un prêt personnel ou un prêt immobilier), il est essentiel d’évaluer la faisabilité du projet et la mensualité maximale que vous pouvez emprunter.

Si vous préparez un projet immobilier, il est judicieux de connaître votre capacité d’emprunt afin de rechercher et d’acheter un logement (résidence principale, secondaire ou locative) correspondant à votre budget.

En cas de variation de vos revenus, que ce soit une augmentation ou une diminution, il est nécessaire de recalculer la capacité d’emprunt du foyer pour ajuster vos projets futurs.

De plus, même si les frais de notaire ne sont pas inclus dans le calcul de la capacité d’emprunt, il est important de les prendre en compte lors de l’achat d’un bien immobilier.

Comment calculer la capacité d’emprunt immobilière ?

La capacité d’emprunt immobilière évalue la mensualité la plus élevée qu’un ménage peut rembourser sans que la charge de ce prêt à l’habitat et des autres crédits ne dépasse un tiers des revenus.

Le calcul de la capacité d’emprunt immobilière mensuelle est le même que la formule de base :

(REVENUS – CHARGES) x 33 / 100

Avec le résultat de l’opération, l’estimation du capital total empruntable pour un projet immobilier peut être calculée de la manière suivante :

(capacité d’emprunt mensuelle x 12 mois) x durée de remboursement du crédit (en années)

Pourquoi les banques calculent-elles la capacité d’emprunt immobilière ?

Pour simuler un prêt au plus près de la réalité, l’emprunteur ou les co-emprunteurs doivent utiliser leur capacité d’emprunt calculée au préalable. En renseignant cet effort financier, ils obtiendront soit le capital empruntable, soit le montant de la mensualité de remboursement.

C’est une information précieuse qui leur permettra ensuite de mieux orienter leurs recherches immobilières ou de définir avec plus de précision l’ampleur d’un projet de construction. En connaissant le montant de leur futur crédit, les emprunteurs peuvent adapter leur projet à leur capacité d’emprunt immobilière afin de s’offrir un bien cohérent avec leur budget.

La décision d’emprunter le montant maximal dédié à leur projet d’acquisition ou d’adapter la durée et le montant du crédit pour respecter leur taux d’endettement dépendra de l’information recherchée par les emprunteurs potentiels et de leurs réflexions.

Quelles sont les informations nécessaires pour calculer la capacité d’emprunt immobilière ?

Sur un simulateur en ligne de calcul de capacité d’emprunt, il n’est pas nécessaire de fournir des pièces justificatives. Cependant, un établissement bancaire demandera des documents et des informations précises pour évaluer la capacité d’emprunt immobilière :

- le salaire de l’emprunteur

- le salaire du ou des co-emprunteurs

- les revenus complémentaires : revenus fonciers, rentes, revenus professionnels, pension alimentaire, etc.

- les charges du foyer : crédits en cours, loyer, pension alimentaire

- la somme de l’apport personnel

- la durée de remboursement de l’emprunt

Rachat de crédit et capacité d’emprunt

Le regroupement de crédits (rachat de crédit immobilier, rachat de crédit à la consommation) est une opération qui vise à réduire le montant des mensualités. Cette action permet de libérer de la capacité d’emprunt dans le budget, car la réduction des échéances se répercute également sur le taux d’endettement, qui baisse en conséquence.

Les anciens prêts souscrits sont alors rachetés et clôturés par le nouvel établissement bancaire, qui met ensuite en place la nouvelle mensualité au taux d’intérêt unitaire. Lors d’une demande de regroupement de prêts, qu’ils soient de la famille des crédits à la consommation ou du prêt immobilier, l’emprunteur peut ajouter une nouvelle enveloppe financière dans sa mensualité unique. En retrouvant une capacité d’emprunt, le foyer peut financer un nouveau projet (service ou achat immobilier).

Simuler un prêt immobilier ou à la consommation en fonction de sa capacité d’emprunt

Le simulateur de prêt Solutis permet d’effectuer ces deux opérations. Pour déterminer le capital qu’il est possible d’emprunter pour l’achat d’un bien immobilier (résidentiel ou locatif), vous devez indiquer une mensualité correspondant à votre capacité d’emprunt ainsi qu’une durée de prêt. Il est important de noter que plus la durée du prêt sera longue, plus le capital emprunté sera important. Cependant, il faut garder à l’esprit qu’un allongement de la durée entraîne également une augmentation du coût total, car vous rembourserez des intérêts sur une période plus longue.

Une simulation de mensualité est également possible. Dans ce cas, cette simulation s’adresse davantage à un ménage qui a déjà une idée du budget pour son acquisition immobilière (prêt classique, PTZ, prêt conventionné). En indiquant le capital nécessaire au financement ainsi que la durée souhaitée, vous obtenez le montant d’une mensualité, sans assurance emprunteur. En ajustant la durée, vous pourrez faire correspondre ce montant à votre capacité d’emprunt. La simulation de crédit et la calculatrice de taux d’endettement Solutis sont deux outils gratuits incontournables pour tous ceux qui souhaitent souscrire un crédit immobilier ou à la consommation. N’oubliez pas que cette démarche est gratuite et sans engagement, alors n’hésitez pas à solliciter un conseiller Solutis pour vous aider à réaliser plusieurs simulations et vous projeter dans votre prochain financement.