Si vous avez l’intention d’investir en bourse, il est normal de se demander combien cela peut rapporter. Contrairement à des placements plus simples comme les livrets bancaires, le rendement d’un investissement boursier n’est pas connu à l’avance. Une petite analyse statistique s’avère donc nécessaire.

Dans cet article, on vous dit combien on peut gagner en bourse (sans trop d’efforts) !

Combien peut-on facilement gagner en bourse ?

Les performances boursières de deux investisseurs peuvent être très variables si leurs portefeuilles sont différents.

Il existe néanmoins une approche de l’investissement en bourse qui est à la portée de tous et qui ne vous demanderas que quelques minutes à implémenter. Il s’agit de la gestion passive. La gestion passive consiste à viser une performance moyenne : celle des marchés financiers. Cela consiste donc à investir de manière très diversifiée dans l’ensemble des actions du monde. Et pour y parvenir, vous pouvez utiliser des ETF.

Les ETF, pour Exchanged Traded Funds, sont des fonds d’investissement cotés en bourse. Ils présentent une double particularité :

- ils répliquent un indice boursier, comme le CAC 40 ou le Nasdaq ;

- ils sont très peu coûteux, jusqu’à 10 fois moins cher qu’un fonds d’investissement classique.

Avec un portefeuille d’ETF, vous pouvez donc assez facilement capter la tendance haussière des marchés financiers. Le plus simple reste encore d’opter pour un ETF MSCI World, qui investit dans les 1 500 plus grandes entreprises du monde.

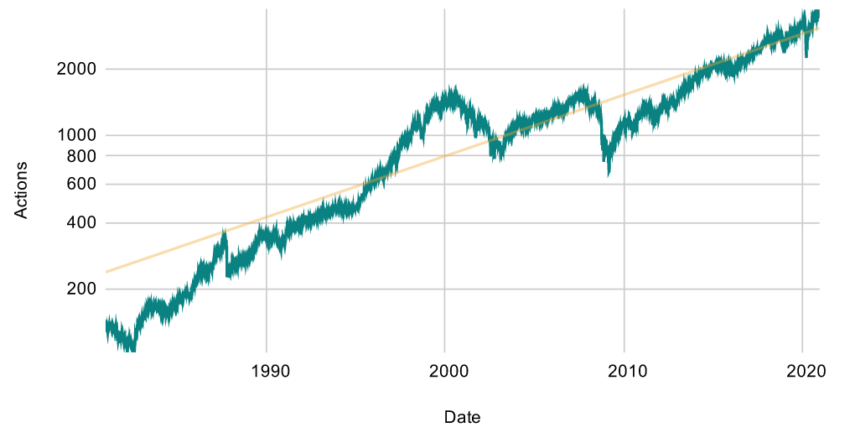

Si on regarde ce que permet de gagner une telle stratégie de diversification, on remarque que le résultat est relativement régulier au fil des décennies : vous gagnerez 8,5% par an en moyenne. A ce rythme, vous doublez votre patrimoine en un peu moins de 9 ans !

Le graphique ci-dessous vous donne un exemple d’évolution d’un ETF sur d’actions américaines. La tendance de long terme y apparaît distinctement, malgré les crises économiques.

Attention toutefois, cela ne veut pas dire que vous gagnerez 8,5% tous les ans avec une gestion passive. Il se peut qu’une année vous gagniez 25% et que l’année suivante vous perdiez 10%. Mais sur le long terme, c’est ce à quoi vous pouvez vous attendre en moyenne.

Combien peut-on difficilement gagner en bourse ?

Faire mieux que la gestion passive consiste à battre le marché ; c’est-à-dire mieux anticiper les fluctuations que les autres investisseurs qu’ils soient particuliers ou professionnels. Or, les marchés financiers se caractérisent par une très forte incertitude. Voilà donc une discipline extrêmement difficile ; et la différence d’exigence requise entre une simple gestion passive et une gestion active gagnante est énorme.

Pour commencer, constatons que beaucoup de professionnels ne sont pas capables de battre le marché. C’est en particulier le cas des gérants de fonds traditionnels, qui tentent de sélectionner les meilleures actions parmi un univers de référence. On parle de stock picking. Plusieurs études académiques montrent que ces gestionnaires sont 75% à faire moins bien que leur indice boursier de référence. Et les meilleurs une année ne le seront pas nécessairement l’année suivante. Outre la difficulté de la tâche, les frais élevés qu’ils prélèvent rendent la mission quasiment impossible.

Certains investisseurs arrivent tout de même à réaliser des performances durablement plus élevées que la moyenne. A mon sens, deux types de stratégies permettent d’y parvenir :

- les stratégies global macro, qui consistent à anticiper les grandes tendances économiques et de marché, afin d’éviter les cycles baissiers, voire même d’en tirer parti.

- les stratégies d’arbitrages statistiques et structurels, qui consistent à profiter d’anomalies de marché, généralement présentes de quelques secondes à quelques jours.

Ces stratégies de gestion sont généralement implémentées par des hedge funds. Elles requièrent des équipes d’experts en économie, en statistiques et en informatique. Malgré cela, rares sont ceux qui arrivent à gagner durablement face au marché. Ray Dalio, qui est le gérant du plus gros hedge Fund du monde affiche une performance moyenne de 12% par an depuis 1991. C’est, à peu de chose près, la même performance qu’obtient Warren Buffett sur la même période, avec son entreprise Berkshire Hathaway. Quelques hedge funds quantitatifs arrivent à faire mieux, mais ils sont rarissimes.

Voici donc une fourchette de ce que vous pouvez gagner annuellement en bourse :

- 8,5% facilement, en suivant, par exemple, notre guide investir en bourse et mettre en place une gestion passive ;

- 12% très difficilement, en rivalisant avec les meilleurs investisseurs de la planète.

Combien risque-t-on de perdre en bourse ?

Nous avons vu combien vous pouviez gagner en bourse, mais la bourse a aussi la réputation d’être risquée, alors combien pouvez-vous perdre ? Commençons par rassurer les plus craintifs : non, vous ne pouvez pas tout perdre en bourse !

En fait, si vous mettez en place une gestion passive à base d’ETF bien diversifiée, le risque de perte est faible. Surtout, vous devez avoir en tête que le risque de perte décroît avec l’horizon d’investissement :

- si vous investissez sur un an, la probabilité de perte est supérieure à 30% ;

- si vous investissez sur 10 ans, la probabilité de perte est inférieure à 10% ;

- si vous investissez sur 15 ans ou plus, le risque de perte est quasiment nul.

Le tout est donc d’être patient et de ne pas s’inquiéter à la première chute de la bourse !

Mais vous pourriez perdre beaucoup plus que cela… si vous faites n’importe quoi ! En effet, si vous ne diversifiez pas vos investissements, par exemple, vous risquez gros. Avec une poignée d’actions, il suffit que l’une d’elles soit défaillante pour que vous subissiez des pertes qui ne seront jamais amorties. Même chose si vous abusez de l’effet de levier.

Méfiez-vous des performances extravagantes

Que ce soit un conseiller en investissement financier véreux ventant un placement miracle, ou une formation de trading vendant une méthode hors norme, méfiez-vous de ceux qui vous promettent des performances extravagantes.

Par exemple, si un gérant ou un trader vous dit qu’il a une méthode éprouvée pour gagner 25% par an, gardez votre esprit critique ! Déjà, avec 25% par an, ce placement fait mieux que Warren Buffett. Ensuite, avec 25% par an et les intérêts composés, vous transformez 500 000 € en 43M€ en 20 ans… un peu trop beau pour être vrai !

Pour en avoir le cœur net, n’hésitez pas à utiliser notre calculatrice d’intérêts composés !

Attention aussi aux “bons tuyaux”. Gardez à l’esprit que vous n’avez pas le droit d’exploiter des informations confidentielles dans le but de vous enrichir personnellement. Les délits d’initiés sont punis de plusieurs années d’emprisonnement !!

Nos conseils pour gagner de l’argent en bourse

Le mieux est l’ennemi du bien. Cet adage est particulièrement vrai pour gagner de l’argent en bourse. Nous vous recommandons donc de suivre la voie de la simplicité et de viser 8,5% de gains annuels sur le long terme, grâce à une gestion passive à base d’ETF. A vouloir faire mieux en choisissant des actions vous-même, vous risquez surtout de faire moins bien ! Cela vous demandera, par ailleurs, beaucoup plus de temps.

Choisissez la bonne enveloppe fiscale

Pour investir en bourse et y loger vos ETF, vous devez ouvrir un compte d’investissement, ou plus précisément, une enveloppe fiscale. En effet, tout les types de compte n’offriront pas la même fiscalité sur vos gains. Pour commencer nous vous recommandons :

- une assurance-vie : souple, non bloquée et diversifiée, elle permet de placer en bourse et aussi dans le “fonds euros”, dont le capital est garanti. Sa fiscalité est avantageuse après 8 années de détention.

- un PEA (Plan d’Épargne en Actions) : limité à 150 000 €, il permet d’obtenir une exonération d’impôt après 5 ans de détention.

Si vous avez plus de 45 ans, le PER (Plan d’Épargne Retraite) peut également être une enveloppe fiscale intéressante. Enfin, si vous un patrimoine supérieur à 300 000 € et que vous avez déjà une assurance-vie et un PEA, alors le compte titres ordinaire vous permettra de compléter. Il ne présente aucun avantage fiscal, mais il offre les frais les plus faibles.

Choisissez le bon courtier

Toutes les banques et tous les courtiers ne pratiquent pas les mêmes frais. Je pense que vous partagerez mon avis si je vous dis que ça serait dommage que ce que vous gagnez en bourse finisse dans les poches de votre banquier. Pour éviter cette contrariété, nous avons comparé tous les acteurs du marché pour ne retenir que les moins chers. Les voici :

- Notre comparatif pour trouver la meilleure assurance-vie ;

- Notre comparatif pour trouver le meilleur PEA ;

- Notre comparatif pour trouver le meilleur PER ;

- Notre comparatif pour trouver le meilleur courtier en bourse.

On ne pourra pas dire qu’on ne vous a pas mâché le travail !

Restez patient, ne paniquez pas

Souvenez-vous que pour gagner en bourse vous devez être patient. La bourse, et l’économie en général, sont traversées par des cycles. Votre investissement connaîtra nécessairement des périodes de baisses, plus ou moins importantes et plus ou moins longues. En paniquant à la première chute de 10 ou 20%, et en vendant vos titres ou en sécurisant votre investissement, vous concrétisez vos pertes. Or, plus d’un siècle d’histoire boursière a montré que les cycles baissiers étaient suivis par des hausses de plus forte ampleur.

Combien de temps faut-il attendre ? Avec un horizon d’investissement supérieur à 15 ans, nous l’avons vu, vous êtes sûr de ressortir gagnant même en investissant au pire moment. En dessous de 10 ans, nous vous recommandons de panacher votre patrimoine pour réduire votre prise de risque.

Ayez une épargne de précaution

Pour vous éviter le stress psychologique lié aux fluctuations boursières, nous vous conseillons de bien organiser votre épargne en trois compartiments :

- Une épargne de disponibilité : pour vos achats plaisir, dans un livret A par exemple ;

- Une épargne de précaution : avec l’équivalent de 6 mois de dépenses dans le fonds à capital garanti d’une bonne assurance-vie ;

- Une épargne de long terme, investie en bourse.

Et, si vous pensez avoir besoin de votre argent à plus courte échéance (5 ou 10 ans) pour un projet quel qu’il soit, nous vous conseillons d’accroître votre épargne de précaution. En procédant ainsi, vous savez que même en cas de forte chute de la bourse, vous pourrez utiliser votre épargne de précaution si besoin. Vous pourrez relativiser et cela vous aidera à rester patient.

Si vous avez l’intention d’investir en bourse, il est normal de se demander combien cela peut rapporter. Contrairement à des placements plus simples comme les livrets bancaires, le rendement d’un investissement boursier n’est pas connu à l’avance. Une petite analyse statistique s’avère donc nécessaire.

Dans cet article, on vous dit combien on peut gagner en bourse (sans trop d’efforts) !

Combien peut-on facilement gagner en bourse ?

Les performances boursières de deux investisseurs peuvent être très variables si leurs portefeuilles sont différents.

Il existe néanmoins une approche de l’investissement en bourse qui est à la portée de tous et qui ne vous demanderas que quelques minutes à implémenter. Il s’agit de la gestion passive. La gestion passive consiste à viser une performance moyenne : celle des marchés financiers. Cela consiste donc à investir de manière très diversifiée dans l’ensemble des actions du monde. Et pour y parvenir, vous pouvez utiliser des ETF.

Les ETF, pour Exchanged Traded Funds, sont des fonds d’investissement cotés en bourse. Ils présentent une double particularité :

- ils répliquent un indice boursier, comme le CAC 40 ou le Nasdaq ;

- ils sont très peu coûteux, jusqu’à 10 fois moins cher qu’un fonds d’investissement classique.

Avec un portefeuille d’ETF, vous pouvez donc assez facilement capter la tendance haussière des marchés financiers. Le plus simple reste encore d’opter pour un ETF MSCI World, qui investit dans les 1 500 plus grandes entreprises du monde.

Si on regarde ce que permet de gagner une telle stratégie de diversification, on remarque que le résultat est relativement régulier au fil des décennies : vous gagnerez 8,5% par an en moyenne. A ce rythme, vous doublez votre patrimoine en un peu moins de 9 ans !

Le graphique ci-dessous vous donne un exemple d’évolution d’un ETF sur d’actions américaines. La tendance de long terme y apparaît distinctement, malgré les crises économiques.

Attention toutefois, cela ne veut pas dire que vous gagnerez 8,5% tous les ans avec une gestion passive. Il se peut qu’une année vous gagniez 25% et que l’année suivante vous perdiez 10%. Mais sur le long terme, c’est ce à quoi vous pouvez vous attendre en moyenne.

Combien peut-on difficilement gagner en bourse ?

Faire mieux que la gestion passive consiste à battre le marché ; c’est-à-dire mieux anticiper les fluctuations que les autres investisseurs qu’ils soient particuliers ou professionnels. Or, les marchés financiers se caractérisent par une très forte incertitude. Voilà donc une discipline extrêmement difficile ; et la différence d’exigence requise entre une simple gestion passive et une gestion active gagnante est énorme.

Pour commencer, constatons que beaucoup de professionnels ne sont pas capables de battre le marché. C’est en particulier le cas des gérants de fonds traditionnels, qui tentent de sélectionner les meilleures actions parmi un univers de référence. On parle de stock picking. Plusieurs études académiques montrent que ces gestionnaires sont 75% à faire moins bien que leur indice boursier de référence. Et les meilleurs une année ne le seront pas nécessairement l’année suivante. Outre la difficulté de la tâche, les frais élevés qu’ils prélèvent rendent la mission quasiment impossible.

Certains investisseurs arrivent tout de même à réaliser des performances durablement plus élevées que la moyenne. A mon sens, deux types de stratégies permettent d’y parvenir :

- les stratégies global macro, qui consistent à anticiper les grandes tendances économiques et de marché, afin d’éviter les cycles baissiers, voire même d’en tirer parti.

- les stratégies d’arbitrages statistiques et structurels, qui consistent à profiter d’anomalies de marché, généralement présentes de quelques secondes à quelques jours.

Ces stratégies de gestion sont généralement implémentées par des hedge funds. Elles requièrent des équipes d’experts en économie, en statistiques et en informatique. Malgré cela, rares sont ceux qui arrivent à gagner durablement face au marché. Ray Dalio, qui est le gérant du plus gros hedge Fund du monde affiche une performance moyenne de 12% par an depuis 1991. C’est, à peu de chose près, la même performance qu’obtient Warren Buffett sur la même période, avec son entreprise Berkshire Hathaway. Quelques hedge funds quantitatifs arrivent à faire mieux, mais ils sont rarissimes.

Voici donc une fourchette de ce que vous pouvez gagner annuellement en bourse :

- 8,5% facilement, en suivant, par exemple, notre guide investir en bourse et mettre en place une gestion passive ;

- 12% très difficilement, en rivalisant avec les meilleurs investisseurs de la planète.

Combien risque-t-on de perdre en bourse ?

Nous avons vu combien vous pouviez gagner en bourse, mais la bourse a aussi la réputation d’être risquée, alors combien pouvez-vous perdre ? Commençons par rassurer les plus craintifs : non, vous ne pouvez pas tout perdre en bourse !

En fait, si vous mettez en place une gestion passive à base d’ETF bien diversifiée, le risque de perte est faible. Surtout, vous devez avoir en tête que le risque de perte décroît avec l’horizon d’investissement :

- si vous investissez sur un an, la probabilité de perte est supérieure à 30% ;

- si vous investissez sur 10 ans, la probabilité de perte est inférieure à 10% ;

- si vous investissez sur 15 ans ou plus, le risque de perte est quasiment nul.

Le tout est donc d’être patient et de ne pas s’inquiéter à la première chute de la bourse !

Mais vous pourriez perdre beaucoup plus que cela… si vous faites n’importe quoi ! En effet, si vous ne diversifiez pas vos investissements, par exemple, vous risquez gros. Avec une poignée d’actions, il suffit que l’une d’elles soit défaillante pour que vous subissiez des pertes qui ne seront jamais amorties. Même chose si vous abusez de l’effet de levier.

Méfiez-vous des performances extravagantes

Que ce soit un conseiller en investissement financier véreux ventant un placement miracle, ou une formation de trading vendant une méthode hors norme, méfiez-vous de ceux qui vous promettent des performances extravagantes.

Par exemple, si un gérant ou un trader vous dit qu’il a une méthode éprouvée pour gagner 25% par an, gardez votre esprit critique ! Déjà, avec 25% par an, ce placement fait mieux que Warren Buffett. Ensuite, avec 25% par an et les intérêts composés, vous transformez 500 000 € en 43M€ en 20 ans… un peu trop beau pour être vrai !

Pour en avoir le cœur net, n’hésitez pas à utiliser notre calculatrice d’intérêts composés !

Attention aussi aux “bons tuyaux”. Gardez à l’esprit que vous n’avez pas le droit d’exploiter des informations confidentielles dans le but de vous enrichir personnellement. Les délits d’initiés sont punis de plusieurs années d’emprisonnement !!

Nos conseils pour gagner de l’argent en bourse

Le mieux est l’ennemi du bien. Cet adage est particulièrement vrai pour gagner de l’argent en bourse. Nous vous recommandons donc de suivre la voie de la simplicité et de viser 8,5% de gains annuels sur le long terme, grâce à une gestion passive à base d’ETF. A vouloir faire mieux en choisissant des actions vous-même, vous risquez surtout de faire moins bien ! Cela vous demandera, par ailleurs, beaucoup plus de temps.

Choisissez la bonne enveloppe fiscale

Pour investir en bourse et y loger vos ETF, vous devez ouvrir un compte d’investissement, ou plus précisément, une enveloppe fiscale. En effet, tout les types de compte n’offriront pas la même fiscalité sur vos gains. Pour commencer nous vous recommandons :

- une assurance-vie : souple, non bloquée et diversifiée, elle permet de placer en bourse et aussi dans le “fonds euros”, dont le capital est garanti. Sa fiscalité est avantageuse après 8 années de détention.

- un PEA (Plan d’Épargne en Actions) : limité à 150 000 €, il permet d’obtenir une exonération d’impôt après 5 ans de détention.

Si vous avez plus de 45 ans, le PER (Plan d’Épargne Retraite) peut également être une enveloppe fiscale intéressante. Enfin, si vous un patrimoine supérieur à 300 000 € et que vous avez déjà une assurance-vie et un PEA, alors le compte titres ordinaire vous permettra de compléter. Il ne présente aucun avantage fiscal, mais il offre les frais les plus faibles.

Choisissez le bon courtier

Toutes les banques et tous les courtiers ne pratiquent pas les mêmes frais. Je pense que vous partagerez mon avis si je vous dis que ça serait dommage que ce que vous gagnez en bourse finisse dans les poches de votre banquier. Pour éviter cette contrariété, nous avons comparé tous les acteurs du marché pour ne retenir que les moins chers. Les voici :

- Notre comparatif pour trouver la meilleure assurance-vie ;

- Notre comparatif pour trouver le meilleur PEA ;

- Notre comparatif pour trouver le meilleur PER ;

- Notre comparatif pour trouver le meilleur courtier en bourse.

On ne pourra pas dire qu’on ne vous a pas mâché le travail !

Restez patient, ne paniquez pas

Souvenez-vous que pour gagner en bourse vous devez être patient. La bourse, et l’économie en général, sont traversées par des cycles. Votre investissement connaîtra nécessairement des périodes de baisses, plus ou moins importantes et plus ou moins longues. En paniquant à la première chute de 10 ou 20%, et en vendant vos titres ou en sécurisant votre investissement, vous concrétisez vos pertes. Or, plus d’un siècle d’histoire boursière a montré que les cycles baissiers étaient suivis par des hausses de plus forte ampleur.

Combien de temps faut-il attendre ? Avec un horizon d’investissement supérieur à 15 ans, nous l’avons vu, vous êtes sûr de ressortir gagnant même en investissant au pire moment. En dessous de 10 ans, nous vous recommandons de panacher votre patrimoine pour réduire votre prise de risque.

Ayez une épargne de précaution

Pour vous éviter le stress psychologique lié aux fluctuations boursières, nous vous conseillons de bien organiser votre épargne en trois compartiments :

- Une épargne de disponibilité : pour vos achats plaisir, dans un livret A par exemple ;

- Une épargne de précaution : avec l’équivalent de 6 mois de dépenses dans le fonds à capital garanti d’une bonne assurance-vie ;

- Une épargne de long terme, investie en bourse.

Et, si vous pensez avoir besoin de votre argent à plus courte échéance (5 ou 10 ans) pour un projet quel qu’il soit, nous vous conseillons d’accroître votre épargne de précaution. En procédant ainsi, vous savez que même en cas de forte chute de la bourse, vous pourrez utiliser votre épargne de précaution si besoin. Vous pourrez relativiser et cela vous aidera à rester patient.

Si vous avez l’intention d’investir en bourse, il est normal de se demander combien cela peut rapporter. Contrairement à des placements plus simples comme les livrets bancaires, le rendement d’un investissement boursier n’est pas connu à l’avance. Une petite analyse statistique s’avère donc nécessaire.

Dans cet article, on vous dit combien on peut gagner en bourse (sans trop d’efforts) !

Combien peut-on facilement gagner en bourse ?

Les performances boursières de deux investisseurs peuvent être très variables si leurs portefeuilles sont différents.

Il existe néanmoins une approche de l’investissement en bourse qui est à la portée de tous et qui ne vous demanderas que quelques minutes à implémenter. Il s’agit de la gestion passive. La gestion passive consiste à viser une performance moyenne : celle des marchés financiers. Cela consiste donc à investir de manière très diversifiée dans l’ensemble des actions du monde. Et pour y parvenir, vous pouvez utiliser des ETF.

Les ETF, pour Exchanged Traded Funds, sont des fonds d’investissement cotés en bourse. Ils présentent une double particularité :

- ils répliquent un indice boursier, comme le CAC 40 ou le Nasdaq ;

- ils sont très peu coûteux, jusqu’à 10 fois moins cher qu’un fonds d’investissement classique.

Avec un portefeuille d’ETF, vous pouvez donc assez facilement capter la tendance haussière des marchés financiers. Le plus simple reste encore d’opter pour un ETF MSCI World, qui investit dans les 1 500 plus grandes entreprises du monde.

Si on regarde ce que permet de gagner une telle stratégie de diversification, on remarque que le résultat est relativement régulier au fil des décennies : vous gagnerez 8,5% par an en moyenne. A ce rythme, vous doublez votre patrimoine en un peu moins de 9 ans !

Le graphique ci-dessous vous donne un exemple d’évolution d’un ETF sur d’actions américaines. La tendance de long terme y apparaît distinctement, malgré les crises économiques.

Attention toutefois, cela ne veut pas dire que vous gagnerez 8,5% tous les ans avec une gestion passive. Il se peut qu’une année vous gagniez 25% et que l’année suivante vous perdiez 10%. Mais sur le long terme, c’est ce à quoi vous pouvez vous attendre en moyenne.

Combien peut-on difficilement gagner en bourse ?

Faire mieux que la gestion passive consiste à battre le marché ; c’est-à-dire mieux anticiper les fluctuations que les autres investisseurs qu’ils soient particuliers ou professionnels. Or, les marchés financiers se caractérisent par une très forte incertitude. Voilà donc une discipline extrêmement difficile ; et la différence d’exigence requise entre une simple gestion passive et une gestion active gagnante est énorme.

Pour commencer, constatons que beaucoup de professionnels ne sont pas capables de battre le marché. C’est en particulier le cas des gérants de fonds traditionnels, qui tentent de sélectionner les meilleures actions parmi un univers de référence. On parle de stock picking. Plusieurs études académiques montrent que ces gestionnaires sont 75% à faire moins bien que leur indice boursier de référence. Et les meilleurs une année ne le seront pas nécessairement l’année suivante. Outre la difficulté de la tâche, les frais élevés qu’ils prélèvent rendent la mission quasiment impossible.

Certains investisseurs arrivent tout de même à réaliser des performances durablement plus élevées que la moyenne. A mon sens, deux types de stratégies permettent d’y parvenir :

- les stratégies global macro, qui consistent à anticiper les grandes tendances économiques et de marché, afin d’éviter les cycles baissiers, voire même d’en tirer parti.

- les stratégies d’arbitrages statistiques et structurels, qui consistent à profiter d’anomalies de marché, généralement présentes de quelques secondes à quelques jours.

Ces stratégies de gestion sont généralement implémentées par des hedge funds. Elles requièrent des équipes d’experts en économie, en statistiques et en informatique. Malgré cela, rares sont ceux qui arrivent à gagner durablement face au marché. Ray Dalio, qui est le gérant du plus gros hedge Fund du monde affiche une performance moyenne de 12% par an depuis 1991. C’est, à peu de chose près, la même performance qu’obtient Warren Buffett sur la même période, avec son entreprise Berkshire Hathaway. Quelques hedge funds quantitatifs arrivent à faire mieux, mais ils sont rarissimes.

Voici donc une fourchette de ce que vous pouvez gagner annuellement en bourse :

- 8,5% facilement, en suivant, par exemple, notre guide investir en bourse et mettre en place une gestion passive ;

- 12% très difficilement, en rivalisant avec les meilleurs investisseurs de la planète.

Combien risque-t-on de perdre en bourse ?

Nous avons vu combien vous pouviez gagner en bourse, mais la bourse a aussi la réputation d’être risquée, alors combien pouvez-vous perdre ? Commençons par rassurer les plus craintifs : non, vous ne pouvez pas tout perdre en bourse !

En fait, si vous mettez en place une gestion passive à base d’ETF bien diversifiée, le risque de perte est faible. Surtout, vous devez avoir en tête que le risque de perte décroît avec l’horizon d’investissement :

- si vous investissez sur un an, la probabilité de perte est supérieure à 30% ;

- si vous investissez sur 10 ans, la probabilité de perte est inférieure à 10% ;

- si vous investissez sur 15 ans ou plus, le risque de perte est quasiment nul.

Le tout est donc d’être patient et de ne pas s’inquiéter à la première chute de la bourse !

Mais vous pourriez perdre beaucoup plus que cela… si vous faites n’importe quoi ! En effet, si vous ne diversifiez pas vos investissements, par exemple, vous risquez gros. Avec une poignée d’actions, il suffit que l’une d’elles soit défaillante pour que vous subissiez des pertes qui ne seront jamais amorties. Même chose si vous abusez de l’effet de levier.

Méfiez-vous des performances extravagantes

Que ce soit un conseiller en investissement financier véreux ventant un placement miracle, ou une formation de trading vendant une méthode hors norme, méfiez-vous de ceux qui vous promettent des performances extravagantes.

Par exemple, si un gérant ou un trader vous dit qu’il a une méthode éprouvée pour gagner 25% par an, gardez votre esprit critique ! Déjà, avec 25% par an, ce placement fait mieux que Warren Buffett. Ensuite, avec 25% par an et les intérêts composés, vous transformez 500 000 € en 43M€ en 20 ans… un peu trop beau pour être vrai !

Pour en avoir le cœur net, n’hésitez pas à utiliser notre calculatrice d’intérêts composés !

Attention aussi aux “bons tuyaux”. Gardez à l’esprit que vous n’avez pas le droit d’exploiter des informations confidentielles dans le but de vous enrichir personnellement. Les délits d’initiés sont punis de plusieurs années d’emprisonnement !!

Nos conseils pour gagner de l’argent en bourse

Le mieux est l’ennemi du bien. Cet adage est particulièrement vrai pour gagner de l’argent en bourse. Nous vous recommandons donc de suivre la voie de la simplicité et de viser 8,5% de gains annuels sur le long terme, grâce à une gestion passive à base d’ETF. A vouloir faire mieux en choisissant des actions vous-même, vous risquez surtout de faire moins bien ! Cela vous demandera, par ailleurs, beaucoup plus de temps.

Choisissez la bonne enveloppe fiscale

Pour investir en bourse et y loger vos ETF, vous devez ouvrir un compte d’investissement, ou plus précisément, une enveloppe fiscale. En effet, tout les types de compte n’offriront pas la même fiscalité sur vos gains. Pour commencer nous vous recommandons :

- une assurance-vie : souple, non bloquée et diversifiée, elle permet de placer en bourse et aussi dans le “fonds euros”, dont le capital est garanti. Sa fiscalité est avantageuse après 8 années de détention.

- un PEA (Plan d’Épargne en Actions) : limité à 150 000 €, il permet d’obtenir une exonération d’impôt après 5 ans de détention.

Si vous avez plus de 45 ans, le PER (Plan d’Épargne Retraite) peut également être une enveloppe fiscale intéressante. Enfin, si vous un patrimoine supérieur à 300 000 € et que vous avez déjà une assurance-vie et un PEA, alors le compte titres ordinaire vous permettra de compléter. Il ne présente aucun avantage fiscal, mais il offre les frais les plus faibles.

Choisissez le bon courtier

Toutes les banques et tous les courtiers ne pratiquent pas les mêmes frais. Je pense que vous partagerez mon avis si je vous dis que ça serait dommage que ce que vous gagnez en bourse finisse dans les poches de votre banquier. Pour éviter cette contrariété, nous avons comparé tous les acteurs du marché pour ne retenir que les moins chers. Les voici :

- Notre comparatif pour trouver la meilleure assurance-vie ;

- Notre comparatif pour trouver le meilleur PEA ;

- Notre comparatif pour trouver le meilleur PER ;

- Notre comparatif pour trouver le meilleur courtier en bourse.

On ne pourra pas dire qu’on ne vous a pas mâché le travail !

Restez patient, ne paniquez pas

Souvenez-vous que pour gagner en bourse vous devez être patient. La bourse, et l’économie en général, sont traversées par des cycles. Votre investissement connaîtra nécessairement des périodes de baisses, plus ou moins importantes et plus ou moins longues. En paniquant à la première chute de 10 ou 20%, et en vendant vos titres ou en sécurisant votre investissement, vous concrétisez vos pertes. Or, plus d’un siècle d’histoire boursière a montré que les cycles baissiers étaient suivis par des hausses de plus forte ampleur.

Combien de temps faut-il attendre ? Avec un horizon d’investissement supérieur à 15 ans, nous l’avons vu, vous êtes sûr de ressortir gagnant même en investissant au pire moment. En dessous de 10 ans, nous vous recommandons de panacher votre patrimoine pour réduire votre prise de risque.

Ayez une épargne de précaution

Pour vous éviter le stress psychologique lié aux fluctuations boursières, nous vous conseillons de bien organiser votre épargne en trois compartiments :

- Une épargne de disponibilité : pour vos achats plaisir, dans un livret A par exemple ;

- Une épargne de précaution : avec l’équivalent de 6 mois de dépenses dans le fonds à capital garanti d’une bonne assurance-vie ;

- Une épargne de long terme, investie en bourse.

Et, si vous pensez avoir besoin de votre argent à plus courte échéance (5 ou 10 ans) pour un projet quel qu’il soit, nous vous conseillons d’accroître votre épargne de précaution. En procédant ainsi, vous savez que même en cas de forte chute de la bourse, vous pourrez utiliser votre épargne de précaution si besoin. Vous pourrez relativiser et cela vous aidera à rester patient.

Si vous avez l’intention d’investir en bourse, il est normal de se demander combien cela peut rapporter. Contrairement à des placements plus simples comme les livrets bancaires, le rendement d’un investissement boursier n’est pas connu à l’avance. Une petite analyse statistique s’avère donc nécessaire.

Dans cet article, on vous dit combien on peut gagner en bourse (sans trop d’efforts) !

Combien peut-on facilement gagner en bourse ?

Les performances boursières de deux investisseurs peuvent être très variables si leurs portefeuilles sont différents.

Il existe néanmoins une approche de l’investissement en bourse qui est à la portée de tous et qui ne vous demanderas que quelques minutes à implémenter. Il s’agit de la gestion passive. La gestion passive consiste à viser une performance moyenne : celle des marchés financiers. Cela consiste donc à investir de manière très diversifiée dans l’ensemble des actions du monde. Et pour y parvenir, vous pouvez utiliser des ETF.

Les ETF, pour Exchanged Traded Funds, sont des fonds d’investissement cotés en bourse. Ils présentent une double particularité :

- ils répliquent un indice boursier, comme le CAC 40 ou le Nasdaq ;

- ils sont très peu coûteux, jusqu’à 10 fois moins cher qu’un fonds d’investissement classique.

Avec un portefeuille d’ETF, vous pouvez donc assez facilement capter la tendance haussière des marchés financiers. Le plus simple reste encore d’opter pour un ETF MSCI World, qui investit dans les 1 500 plus grandes entreprises du monde.

Si on regarde ce que permet de gagner une telle stratégie de diversification, on remarque que le résultat est relativement régulier au fil des décennies : vous gagnerez 8,5% par an en moyenne. A ce rythme, vous doublez votre patrimoine en un peu moins de 9 ans !

Le graphique ci-dessous vous donne un exemple d’évolution d’un ETF sur d’actions américaines. La tendance de long terme y apparaît distinctement, malgré les crises économiques.

Attention toutefois, cela ne veut pas dire que vous gagnerez 8,5% tous les ans avec une gestion passive. Il se peut qu’une année vous gagniez 25% et que l’année suivante vous perdiez 10%. Mais sur le long terme, c’est ce à quoi vous pouvez vous attendre en moyenne.

Combien peut-on difficilement gagner en bourse ?

Faire mieux que la gestion passive consiste à battre le marché ; c’est-à-dire mieux anticiper les fluctuations que les autres investisseurs qu’ils soient particuliers ou professionnels. Or, les marchés financiers se caractérisent par une très forte incertitude. Voilà donc une discipline extrêmement difficile ; et la différence d’exigence requise entre une simple gestion passive et une gestion active gagnante est énorme.

Pour commencer, constatons que beaucoup de professionnels ne sont pas capables de battre le marché. C’est en particulier le cas des gérants de fonds traditionnels, qui tentent de sélectionner les meilleures actions parmi un univers de référence. On parle de stock picking. Plusieurs études académiques montrent que ces gestionnaires sont 75% à faire moins bien que leur indice boursier de référence. Et les meilleurs une année ne le seront pas nécessairement l’année suivante. Outre la difficulté de la tâche, les frais élevés qu’ils prélèvent rendent la mission quasiment impossible.

Certains investisseurs arrivent tout de même à réaliser des performances durablement plus élevées que la moyenne. A mon sens, deux types de stratégies permettent d’y parvenir :

- les stratégies global macro, qui consistent à anticiper les grandes tendances économiques et de marché, afin d’éviter les cycles baissiers, voire même d’en tirer parti.

- les stratégies d’arbitrages statistiques et structurels, qui consistent à profiter d’anomalies de marché, généralement présentes de quelques secondes à quelques jours.

Ces stratégies de gestion sont généralement implémentées par des hedge funds. Elles requièrent des équipes d’experts en économie, en statistiques et en informatique. Malgré cela, rares sont ceux qui arrivent à gagner durablement face au marché. Ray Dalio, qui est le gérant du plus gros hedge Fund du monde affiche une performance moyenne de 12% par an depuis 1991. C’est, à peu de chose près, la même performance qu’obtient Warren Buffett sur la même période, avec son entreprise Berkshire Hathaway. Quelques hedge funds quantitatifs arrivent à faire mieux, mais ils sont rarissimes.

Voici donc une fourchette de ce que vous pouvez gagner annuellement en bourse :

- 8,5% facilement, en suivant, par exemple, notre guide investir en bourse et mettre en place une gestion passive ;

- 12% très difficilement, en rivalisant avec les meilleurs investisseurs de la planète.

Combien risque-t-on de perdre en bourse ?

Nous avons vu combien vous pouviez gagner en bourse, mais la bourse a aussi la réputation d’être risquée, alors combien pouvez-vous perdre ? Commençons par rassurer les plus craintifs : non, vous ne pouvez pas tout perdre en bourse !

En fait, si vous mettez en place une gestion passive à base d’ETF bien diversifiée, le risque de perte est faible. Surtout, vous devez avoir en tête que le risque de perte décroît avec l’horizon d’investissement :

- si vous investissez sur un an, la probabilité de perte est supérieure à 30% ;

- si vous investissez sur 10 ans, la probabilité de perte est inférieure à 10% ;

- si vous investissez sur 15 ans ou plus, le risque de perte est quasiment nul.

Le tout est donc d’être patient et de ne pas s’inquiéter à la première chute de la bourse !

Mais vous pourriez perdre beaucoup plus que cela… si vous faites n’importe quoi ! En effet, si vous ne diversifiez pas vos investissements, par exemple, vous risquez gros. Avec une poignée d’actions, il suffit que l’une d’elles soit défaillante pour que vous subissiez des pertes qui ne seront jamais amorties. Même chose si vous abusez de l’effet de levier.

Méfiez-vous des performances extravagantes

Que ce soit un conseiller en investissement financier véreux ventant un placement miracle, ou une formation de trading vendant une méthode hors norme, méfiez-vous de ceux qui vous promettent des performances extravagantes.

Par exemple, si un gérant ou un trader vous dit qu’il a une méthode éprouvée pour gagner 25% par an, gardez votre esprit critique ! Déjà, avec 25% par an, ce placement fait mieux que Warren Buffett. Ensuite, avec 25% par an et les intérêts composés, vous transformez 500 000 € en 43M€ en 20 ans… un peu trop beau pour être vrai !

Pour en avoir le cœur net, n’hésitez pas à utiliser notre calculatrice d’intérêts composés !

Attention aussi aux “bons tuyaux”. Gardez à l’esprit que vous n’avez pas le droit d’exploiter des informations confidentielles dans le but de vous enrichir personnellement. Les délits d’initiés sont punis de plusieurs années d’emprisonnement !!

Nos conseils pour gagner de l’argent en bourse

Le mieux est l’ennemi du bien. Cet adage est particulièrement vrai pour gagner de l’argent en bourse. Nous vous recommandons donc de suivre la voie de la simplicité et de viser 8,5% de gains annuels sur le long terme, grâce à une gestion passive à base d’ETF. A vouloir faire mieux en choisissant des actions vous-même, vous risquez surtout de faire moins bien ! Cela vous demandera, par ailleurs, beaucoup plus de temps.

Choisissez la bonne enveloppe fiscale

Pour investir en bourse et y loger vos ETF, vous devez ouvrir un compte d’investissement, ou plus précisément, une enveloppe fiscale. En effet, tout les types de compte n’offriront pas la même fiscalité sur vos gains. Pour commencer nous vous recommandons :

- une assurance-vie : souple, non bloquée et diversifiée, elle permet de placer en bourse et aussi dans le “fonds euros”, dont le capital est garanti. Sa fiscalité est avantageuse après 8 années de détention.

- un PEA (Plan d’Épargne en Actions) : limité à 150 000 €, il permet d’obtenir une exonération d’impôt après 5 ans de détention.

Si vous avez plus de 45 ans, le PER (Plan d’Épargne Retraite) peut également être une enveloppe fiscale intéressante. Enfin, si vous un patrimoine supérieur à 300 000 € et que vous avez déjà une assurance-vie et un PEA, alors le compte titres ordinaire vous permettra de compléter. Il ne présente aucun avantage fiscal, mais il offre les frais les plus faibles.

Choisissez le bon courtier

Toutes les banques et tous les courtiers ne pratiquent pas les mêmes frais. Je pense que vous partagerez mon avis si je vous dis que ça serait dommage que ce que vous gagnez en bourse finisse dans les poches de votre banquier. Pour éviter cette contrariété, nous avons comparé tous les acteurs du marché pour ne retenir que les moins chers. Les voici :

- Notre comparatif pour trouver la meilleure assurance-vie ;

- Notre comparatif pour trouver le meilleur PEA ;

- Notre comparatif pour trouver le meilleur PER ;

- Notre comparatif pour trouver le meilleur courtier en bourse.

On ne pourra pas dire qu’on ne vous a pas mâché le travail !

Restez patient, ne paniquez pas

Souvenez-vous que pour gagner en bourse vous devez être patient. La bourse, et l’économie en général, sont traversées par des cycles. Votre investissement connaîtra nécessairement des périodes de baisses, plus ou moins importantes et plus ou moins longues. En paniquant à la première chute de 10 ou 20%, et en vendant vos titres ou en sécurisant votre investissement, vous concrétisez vos pertes. Or, plus d’un siècle d’histoire boursière a montré que les cycles baissiers étaient suivis par des hausses de plus forte ampleur.

Combien de temps faut-il attendre ? Avec un horizon d’investissement supérieur à 15 ans, nous l’avons vu, vous êtes sûr de ressortir gagnant même en investissant au pire moment. En dessous de 10 ans, nous vous recommandons de panacher votre patrimoine pour réduire votre prise de risque.

Ayez une épargne de précaution

Pour vous éviter le stress psychologique lié aux fluctuations boursières, nous vous conseillons de bien organiser votre épargne en trois compartiments :

- Une épargne de disponibilité : pour vos achats plaisir, dans un livret A par exemple ;

- Une épargne de précaution : avec l’équivalent de 6 mois de dépenses dans le fonds à capital garanti d’une bonne assurance-vie ;

- Une épargne de long terme, investie en bourse.

Et, si vous pensez avoir besoin de votre argent à plus courte échéance (5 ou 10 ans) pour un projet quel qu’il soit, nous vous conseillons d’accroître votre épargne de précaution. En procédant ainsi, vous savez que même en cas de forte chute de la bourse, vous pourrez utiliser votre épargne de précaution si besoin. Vous pourrez relativiser et cela vous aidera à rester patient.