L’assurance de prêt immobilier est un élément essentiel lors de l’obtention d’un prêt immobilier. Cependant, il est important de comprendre comment son coût est calculé afin de choisir la meilleure offre.

Les méthodes de calcul des primes et du coût total

Le coût de l’assurance de prêt immobilier est déterminé par le TAEA (Taux Annuel Effectif d’Assurance) présent dans le contrat. Ce taux est calculé en fonction de plusieurs critères évalués par l’assureur : la situation personnelle et professionnelle, l’état de santé, la quotité et le montant du crédit. Des informations supplémentaires telles que la consommation de tabac, l’exercice d’un métier à risques, la pratique d’un sport ou l’âge de l’emprunteur peuvent également influencer ce taux. Il est important de noter que certains profils considérés à risque peuvent entraîner des frais supplémentaires et des surprimes.

Cependant, le TAEA à lui seul ne permet pas de comparer efficacement plusieurs offres d’assurances de prêt immobilier, car différentes méthodes de calcul peuvent être utilisées. Il est donc nécessaire de comprendre ces méthodes pour obtenir des devis et choisir le contrat offrant le coût total le plus avantageux tout en garantissant une protection adéquate.

Comment se calcule le coût de l’assurance de prêt immobilier ?

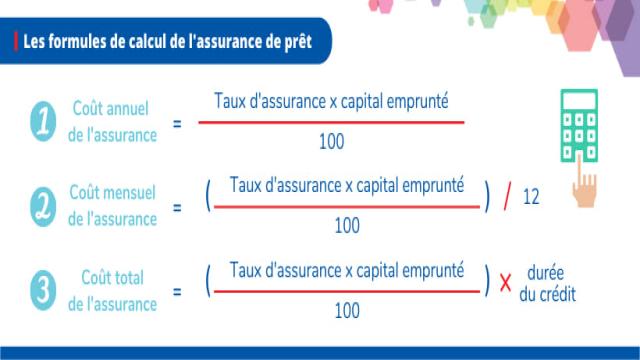

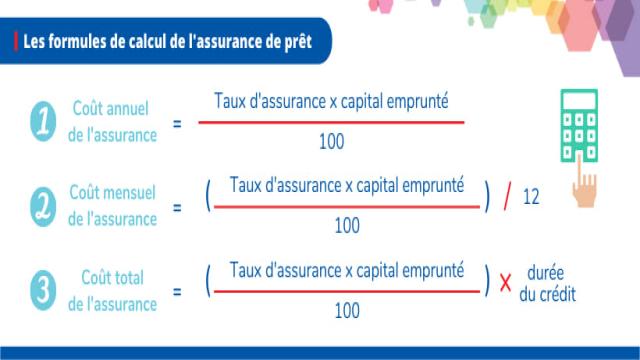

Il existe différentes formules de calcul pour estimer le coût mensuel, annuel ou total de l’assurance de prêt immobilier. Ces calculs prennent en compte le TAEA, le capital emprunté ou restant dû, ainsi que la durée du crédit immobilier.

- Pour calculer la prime mensuelle de l’assurance : (TAEA x CAPITAL EMPRUNTÉ ou RESTANT DÛ / 100) / 12. Par exemple, pour un emprunt de 150 000 € avec un TAEA de 0,25 %, la cotisation mensuelle serait de 31,25 €.

- Pour calculer le coût annuel de l’assurance : (TAEA x CAPITAL EMPRUNTÉ ou RESTANT DÛ / 100). Par exemple, pour un crédit de 325 000 € avec un TAEA de 0,18 %, le montant annuel à verser serait de 585 €.

- Pour calculer le coût total de l’assurance : (TAEA x CAPITAL EMPRUNTÉ ou RESTANT DÛ / 100) x durée du crédit en année. Par exemple, pour un capital de 268 000 € remboursé sur 25 ans avec un TAEA de 0,34 %, le coût total de l’assurance sur toute la durée du prêt serait de 22 780 €.

Les différentes méthodes de calcul

Les banques utilisent généralement la méthode de calcul basée sur le capital emprunté. Cela signifie que le montant pris en compte pour calculer le coût de l’assurance reste le capital initial, sans réévaluation tout au long du remboursement. Cette méthode peut rendre les offres d’assurance de prêt immobilier proposées par les banques plus chères.

En revanche, les contrats individuels souscrits auprès de compagnies d’assurance concurrentes peuvent utiliser la méthode basée sur le capital restant dû. Cette méthode permet une réduction progressive des primes au fil des années, contrairement à la méthode basée sur le capital initial. Ainsi, les emprunteurs peuvent réaliser d’importantes économies en optant pour une assurance individuelle. Cette possibilité de délégation offre une chance de réduire le coût de la garantie sans compromettre sa qualité.

En conclusion, il est essentiel de comparer les offres d’assurance de prêt immobilier en effectuant des simulations et des devis. Pour faciliter cette démarche, il est recommandé de faire appel à un courtier spécialisé tel que Solutis, qui pourra vous accompagner dans votre recherche et vous aider à choisir la meilleure offre. N’hésitez pas à faire appel à des professionnels pour vous aider à trouver la protection adaptée à votre situation et au meilleur prix.

Notez que depuis la loi Lemoine, vous avez le droit de résilier votre contrat d’assurance à tout moment pour opter pour une assurance de prêt moins chère.