L’inflation est un mot qui peut susciter de l’inquiétude. Et c’est normal : l’augmentation générale des prix touche directement votre pouvoir d’achat, votre épargne et la rentabilité de vos investissements. Que vous soyez un investisseur chevronné ou simplement un épargnant soucieux de son avenir financier, comprendre et lutter contre l’inflation est crucial… Mais comment peut-on y faire face ? Nous allons vous présenter des stratégies d’épargne et d’investissement pour contrer l’impact de l’inflation sur vos finances.

Comprendre l’inflation

Avant de plonger dans les détails sur les techniques à mettre en place pour faire face à l’inflation, il faut d’abord comprendre les bases de ce concept économique. Savoir ce qui la cause, comment elle fonctionne et comment elle affecte vos finances est la première étape pour élaborer une stratégie efficace.

Qu’est-ce que l’inflation ?

D’après l’INSEE, l’inflation est un phénomène économique caractérisé par une augmentation généralisée et continue des prix des biens et services dans une économie pendant une période donnée, généralement une année.

Il faut différencier l’inflation de l’augmentation du coût de la vie : certes les prix sont en hausse mais c’est avant tout parce que la monnaie utilisée se dévalue. Chaque euro que vous utilisez aujourd’hui vaut moins qu’hier, donc il en faut de plus en plus pour consommer les mêmes produits et services.

Causes de l’inflation

Très vaste sujet ! Les économistes du monde entier ne sont pas toujours d’accord sur la nature et les causes exactes de l’inflation.

Retenez qu’elle peut être causée par divers facteurs :

- Demande excessive de biens et services par rapport à l’offre (inflation par la demande),

- Augmentation des coûts de production (inflation par les coûts),

- Augmentation de la masse monétaire totale.

Depuis les 30 dernières années, les inflations significatives, ayant un impact notable sur le pouvoir d’achat, sont causées dans la quasi-totalité des cas par le 3ème facteur : une augmentation de la masse monétaire.

Si vous analysez ces dernières années, l’impression monétaire, c’est-à-dire la création de monnaie supplémentaire, a littéralement explosé, dévaluant les euros détenus par les citoyens.

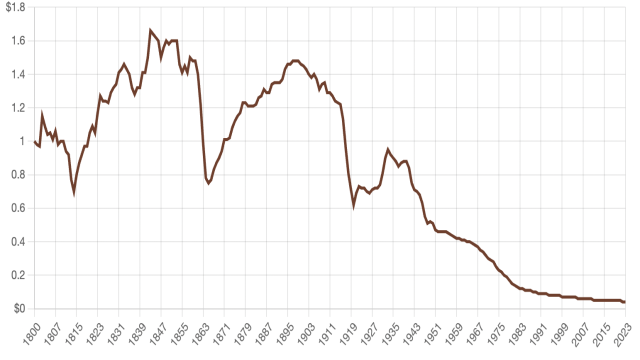

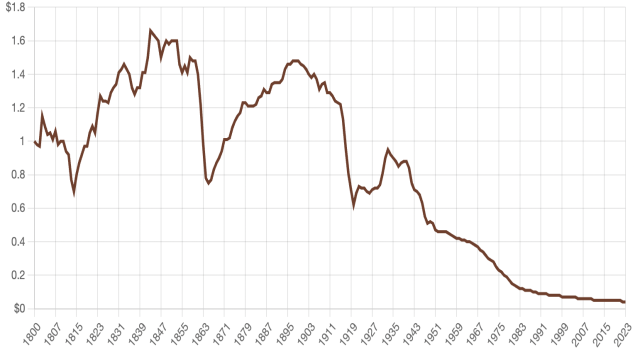

À sa première émission, à la fin du 18ème siècle, 1$ valait 1$, logique.

Depuis, les politiques monétaires ont considérablement fait varier sa valeur. Votre unique dollar en 1900 ne vaut plus que 0,03 dollar, soit 3 centimes aujourd’hui.

L’exemple inverse est plus parlant : avec 1 dollar en 1900 vous aviez le même pouvoir d’achat qu’avec 35 dollars aujourd’hui.

“L’inflation est toujours et partout un phénomène monétaire en ce sens qu’elle est et qu’elle ne peut être générée que par une augmentation de la quantité de monnaie plus rapide que celle de la production” Milton Friedman

Conséquences de l’inflation sur l’économie

Étant donné que les causes sont variées, les conséquences de l’inflation sont également variées ! À court terme, une hausse des prix modérée peut stimuler la croissance économique : c’est le fameux objectif des 2% annuel d’inflation recommandé par la Banque Centrale Européenne.

À l’inverse, une inflation trop élevée ou incontrôlée peut avoir des effets néfastes : réduction du pouvoir d’achat, colère populaire, possibilité de créer un cycle inflationniste.

Une bonne partie des Français ont malheureusement pu expérimenter les terribles conséquences d’une forte hausse des prix dans un système économique : dépôt de bilan des entreprises, licenciement économique de salariés, incapacité à vivre décemment pour certains citoyens…

Les conséquences de l’inflation sur l’épargne et l’investissement

Puisqu’elle érode votre pouvoir d’achat, l’inflation attaque et a un impact significatif sur l’épargne et l’investissement.

En ce qui concerne l’épargne, vous l’avez compris : la valeur réelle de votre argent va diminuer au fil du temps si vous n’essayez pas de lutter, même si votre épargne dort sur un livret rémunérateur !

Par exemple, dans le cas où l’inflation est supérieure au taux d’intérêt de votre livret A, la valeur réelle de votre épargne et votre richesse diminue. Votre livret A à un taux de 2% ne peut pas empêcher l’inflation à 6% de réduire votre richesse et votre pouvoir d’achat, elle est trop importante.

Pour l’investissement c’est différent. L’inflation peut être un facteur à double tranchant.

Pour les investissements dans le monde physique, elle va être une véritable contrainte. Par exemple pour l’entreprise locale qui voit le coût de ses matières premières, de son loyer, de son électricité augmenter.

Face à ce phénomène, l’entreprise est obligée d’augmenter le coût de ses produits et services pour ses clients (ses fournisseurs faisant de même avec elle). Si elle perdure, elle sera obligée d’augmenter les salaires de ses employés.

Par contre, pour certains types d’investissements, notamment ceux provenant de l’économie financiarisée, comme les actions, l’inflation est bénéfique car elle permet d’augmenter la valeur de ces dernières !

Ce phénomène inflationniste par étape porte un nom : l’effet Cantillon, l’injection de monnaie dans l’économie exerce un effet progressif et différencié sur les prix au fur et à mesure que la monnaie se propage via les échanges.

Réduire vos dépenses et économiser

C’est la priorité numéro une à laquelle vous devez penser si vous voulez vous protéger de l’inflation : la maîtrise de vos dépenses.

Réduire ses dépenses signifie adopter une approche plus réfléchie quant à la manière dont vous procédez pour vos achats.

Vous allez devoir distinguer les nécessités des loisirs, rechercher des alternatives moins coûteuses, et tirer le meilleur parti de ce que vous avez déjà.

Une technique simple à mettre en place c’est la règle 50 30 20. Grâce à elle, vous allez lister toutes vos dépenses une par une, déterminer les achats qui sont réellement indispensables, ceux que vous pouvez mieux gérer et comment optimiser le budget alloué à votre épargne.

Soyez vraiment sérieux sur ce premier point : chaque euro économisé est un euro qui peut être investi ailleurs pour générer des rendements et combattre l’inflation.

Comment protéger son épargne de l’inflation ?

L’épargne joue un rôle crucial dans toute stratégie financière. Si vous avez réussi à économiser sérieusement, voyons à présent comment nous pouvons préserver cet argent et accroître votre richesse face à l’inflation.

Importance de l’épargne

L’épargne c’est un véritable filet de sécurité : elle constitue une réserve de fonds qui est généralement utilisée pour des dépenses futures ou imprévues.

En période de hausse des prix, nous l’avons mentionné plus tôt dans l’article, l’épargne perd de sa valeur si l’inflation est supérieure au taux d’intérêt que vous gagnez sur votre épargne. Ce ratio s’appelle le taux réel.

Or, si votre épargne est rongée par l’inflation, elle perd son rôle de bouée de sauvetage et le jour où vous avez besoin de mobiliser ce capital, votre capacité financière sera atténuée, voire inutile.

Types d’épargne pour lutter contre l’inflation

Face à une inflation, l’épargne est bien souvent inefficace : par définition une épargne est une somme conservée et dont vous pouvez disposer rapidement avec, en conséquence, des rendements assez faibles.

Voici tout de même quelques types d’épargne que vous pouvez mettre en place pour faire face à l’inflation.

Comptes d’épargne à taux d’intérêt élevé : LEP

Le LEP (Livret Épargne Populaire) offre un taux d’intérêt plus élevé que les comptes d’épargne traditionnels.

Notez bien que les taux varient, surtout en ce moment, et il se peut que la rémunération du LEP repasse en dessous du taux d’inflation.

Le LEP a des conditions d’accès assez restrictives : vous ne devez pas gagner plus de 21 393 euros net par an (pour une personne seule) et le plafond de versement est fixé à 7 670 euros.

- Avantages : Facilité d’accès à votre argent, rendement plus élevé que les comptes d’épargne traditionnels.

- Inconvénients : variation des taux, conditions d’accès limité à un seuil de revenus, plafond de versement faible

Obligations indexées sur l’inflation

Ces instruments sont conçus pour protéger les investisseurs contre l’inflation. Leur valeur principale ou les intérêts qu’elles génèrent sont ajustés en fonction de l’inflation.

Donc en théorie, il est impossible d’obtenir un taux réel négatif puisque le taux de rendement est calqué à minima sur l’inflation.

En revanche, il est difficile d’y accéder et de récupérer votre capital avant l’échéance sans pénalité.

- Avantages : Protection contre la hausse de prix, soutenue par le gouvernement, rendement réel positif.

- Inconvénients : rendements généralement faibles, liquidité faible

Quels investissements pour faire face à l’inflation ?

L’investissement est l’autre stratégie clé pour combattre l’inflation.

En réalité, l’investissement, bien que moins sollicité que l’épargne, est l’arme numéro un pour se protéger de l’inflation et la surpasser : bien choisis, ils peuvent non seulement maintenir leur valeur, mais aussi générer des rendements qui surpassent l’inflation.

Commencer à se construire un patrimoine n’est pas forcément évident si vous débutez, n’hésitez pas à passer par une plateforme patrimoniale révélant votre pouvoir d’investissement si vous souhaitez être encadré par des professionnels.

Types de placements anti-inflation

Actions

Les fameuses actions ce sont ces titres financiers que vous achetez sur les marchés, représentant une part de propriété dans une entreprise.

Certaines entreprises décident d’augmenter leurs prix en réponse à l’inflation, ce qui va vous permettre de constater une augmentation de vos bénéfices par action et potentiellement de la valeur de ces mêmes actions.

En temps de crise, les actions suivent naturellement l’inflation : les investisseurs savent qu’elles sont résilientes face à l’augmentation des prix.

En France il est assez simple d’investir sur le marché actions et de se construire un portefeuille avec un PEA.

- Avantages : Potentiel de rendements élevés, s’indexent naturellement sur l’inflation.

- Inconvénients : Volatiles et potentiellement risquées, les rendements ne sont pas garantis.

Immobilier

L’immobilier est une très bonne protection contre l’inflation si vous êtes propriétaire : la valeur de vos biens et de vos loyers va augmenter et suivre la hausse des prix.

Le rendement généré par les loyers est également un argument de poids : en période d’inflation vous êtes garantis de toujours percevoir vos loyers sans interruption même si votre source de revenu principal, comme votre salaire, est mis à mal.

En revanche, pour investir dans l’immobilier vous allez devoir mobiliser un certain capital et contracter un crédit immobilier auprès d’une banque.

- Avantages : Les loyers et les valeurs immobilières peuvent suivre le rythme de l’inflation, offre un revenu locatif stable.

- Inconvénients : Investissement initial important, contraction d’un prêt immobilier.

Matières premières & métaux précieux

L’or, l’argent, le pétrole, le gaz… Toutes ces matières premières et métaux précieux ont historiquement tendance à voir leur valeur augmenter pendant les périodes d’inflation élevée : elles sont considérées comme des valeurs refuges.

À l’inverse, pendant les périodes économiques fastes, investir dans les matières premières ne va pas vous permettre de voir votre rendement augmenter.

Si elles s’apprécient pendant les crises, c’est parce que les investisseurs reviennent toujours vers les fondamentaux durant ces périodes : l’or est une valeur refuge internationalement reconnue depuis des millénaires, le pétrole est l’énergie indispensable à toute société civilisée.

En revanche, investir dans ce type de produits présente aussi des inconvénients. Ils nécessitent une connaissance avancée de ces marchés spécifiques et ce sont des produits souvent soumis à des manipulations de marchés de la part de gros fonds d’investissement.

- Avantages : Tend à augmenter en valeur pendant les périodes d’inflation élevée.

- Inconvénients : Volatiles et dépendants de divers facteurs globaux, nécessite une compréhension spécialisée du marché.

Bitcoin

Même si la reine des cryptomonnaies reste un actif relativement jeune sur les marchés financiers, sa résistance face à l’inflation commence à faire ses preuves.

Comme l’or et les marchés financiers traditionnels, Bitcoin est considéré comme une valeur refuge lorsque le marché des cryptomonnaies va mal : c’est souvent lui qui tire l’ensemble des valeurs à la hausse ou à la baisse.

Et depuis le début de la période inflationniste rencontrée en occident, Bitcoin résiste plutôt bien : alors que la valeur du dollar et de l’euro s’érode, le BTC tient bon et s’apprécie par rapport à nos monnaies occidentales.

Étant une monnaie déflationniste par nature (on ne peut pas imprimer du Bitcoin et il n’y en aura que 21 millions en tout), il est logique de constater l’augmentation de sa valeur au fur et à mesure que le temps passe.

- Avantage : déflationniste, s’apprécie en même temps que l’inflation

- Inconvénient : produit jeune et peu mature sur les marchés, risqué et volatile.

Stratégies diversifiées pour faire face à l’inflation

En matière de finance, la diversification est souvent citée comme l’une des méthodes les plus efficaces pour gérer le risque. En est-il de même quand il s’agit de faire face à l’inflation ?

Investir en période d’inflation : la diversification comme solution

La diversification est une technique de gestion de risque qui implique la répartition de vos investissements entre plusieurs types d’actifs financiers.

L’objectif est de maximiser vos rendements en investissant dans différents domaines des marchés qui réagiraient différemment à la même situation économique.

Par exemple, si vous souhaitez vous exposer aux marchés boursiers, une stratégie diversifiée consisterait à ne pas investir 100% de votre capital sur des entreprises toutes issues du secteur de l’automobile, mais de choisir des entreprises issues de différents secteurs : technologique, énergie, luxe…

Optimiser sa diversification va vous aider à réduire le risque qui pèse sur vos investissements et éviter qu’ils perdent de la valeur si un seul type d’investissement ne se porte pas bien.

Pas de contexte différent avec l’inflation ! Durant ces périodes, la diversification atténue considérablement les risques : toutes les entreprises ne vont pas subir la hausse des prix avec la même intensité, avoir un portefeuille diversifié va donc vous prémunir d’une exposition trop importante aux entreprises à risque.

L’exemple portait uniquement sur le marché action mais la diversification se fait à l’échelle de vos investissements et de votre épargne en général !

Par exemple, si l’inflation grignote la valeur de votre épargne, une partie de votre portefeuille d’investissement qui est capitalisée dans des actifs résistants à l’inflation, comme l’immobilier ou certaines actions, va vous permettre de compenser cette perte.

Exemples de stratégies de diversification pour se protéger de l’inflation

Il n’y a pas de meilleure ou de pire stratégie parmi les propositions citées, ce sont simplement des exemples, qui peuvent d’ailleurs être cumulés ou non. Ils ne constituent pas des conseils en investissement.

Diversification des classes d’actifs

L’objectif est de détenir une combinaison d’actions, d’obligations, d’immobilier, de matières premières, de crypto-monnaies, etc.

Dans cet exemple précis, chaque type d’investissement joue son rôle et apporte sa singularité à l’ensemble du portefeuille. Ainsi, les actions peuvent offrir un potentiel de croissance, les obligations peuvent fournir des rendements stables et l’immobilier peut vous fournir un revenu récurrent via les loyers.

Diversification géographique

L’objectif est de répartir vos investissements et votre sélection d’actifs dans différents pays ou régions.

Le but est toujours le même, une partie du monde ou l’économie d’un pays peut souffrir de l’inflation, vous ne voulez pas voir tous vos investissements souffrir en conséquence.

Si vous avez une bonne répartition géographique, les économies d’autres pays en croissance ou ne connaissant pas l’inflation peuvent compenser les pertes et ralentissements des autres zones.

Diversification sectorielle

Nous avons déjà cité cet exemple précédemment en parlant des différents secteurs de l’économie.

Le but est d’investir dans différentes industries : certains secteurs, comme la technologie ou la santé, peuvent se comporter différemment que les secteurs plus traditionnels en période d’inflation.

Bien que la diversification puisse aider à réduire le risque, elle ne garantit pas de profits et ne vous protège pas entièrement contre les pertes. Chaque stratégie d’investissement doit être adaptée à vos objectifs financiers personnels, votre horizon de temps et votre tolérance au risque. Si vous avez des hésitations sur la façon de procéder, ne retenez qu’une seule chose : la diversification ! C’est elle qui permettra à votre portefeuille de faire face à l’inflation.

L’inflation est un mot qui peut susciter de l’inquiétude. Et c’est normal : l’augmentation générale des prix touche directement votre pouvoir d’achat, votre épargne et la rentabilité de vos investissements. Que vous soyez un investisseur chevronné ou simplement un épargnant soucieux de son avenir financier, comprendre et lutter contre l’inflation est crucial… Mais comment peut-on y faire face ? Nous allons vous présenter des stratégies d’épargne et d’investissement pour contrer l’impact de l’inflation sur vos finances.

Comprendre l’inflation

Avant de plonger dans les détails sur les techniques à mettre en place pour faire face à l’inflation, il faut d’abord comprendre les bases de ce concept économique. Savoir ce qui la cause, comment elle fonctionne et comment elle affecte vos finances est la première étape pour élaborer une stratégie efficace.

Qu’est-ce que l’inflation ?

D’après l’INSEE, l’inflation est un phénomène économique caractérisé par une augmentation généralisée et continue des prix des biens et services dans une économie pendant une période donnée, généralement une année.

Il faut différencier l’inflation de l’augmentation du coût de la vie : certes les prix sont en hausse mais c’est avant tout parce que la monnaie utilisée se dévalue. Chaque euro que vous utilisez aujourd’hui vaut moins qu’hier, donc il en faut de plus en plus pour consommer les mêmes produits et services.

Causes de l’inflation

Très vaste sujet ! Les économistes du monde entier ne sont pas toujours d’accord sur la nature et les causes exactes de l’inflation.

Retenez qu’elle peut être causée par divers facteurs :

- Demande excessive de biens et services par rapport à l’offre (inflation par la demande),

- Augmentation des coûts de production (inflation par les coûts),

- Augmentation de la masse monétaire totale.

Depuis les 30 dernières années, les inflations significatives, ayant un impact notable sur le pouvoir d’achat, sont causées dans la quasi-totalité des cas par le 3ème facteur : une augmentation de la masse monétaire.

Si vous analysez ces dernières années, l’impression monétaire, c’est-à-dire la création de monnaie supplémentaire, a littéralement explosé, dévaluant les euros détenus par les citoyens.

À sa première émission, à la fin du 18ème siècle, 1$ valait 1$, logique.

Depuis, les politiques monétaires ont considérablement fait varier sa valeur. Votre unique dollar en 1900 ne vaut plus que 0,03 dollar, soit 3 centimes aujourd’hui.

L’exemple inverse est plus parlant : avec 1 dollar en 1900 vous aviez le même pouvoir d’achat qu’avec 35 dollars aujourd’hui.

“L’inflation est toujours et partout un phénomène monétaire en ce sens qu’elle est et qu’elle ne peut être générée que par une augmentation de la quantité de monnaie plus rapide que celle de la production” Milton Friedman

Conséquences de l’inflation sur l’économie

Étant donné que les causes sont variées, les conséquences de l’inflation sont également variées ! À court terme, une hausse des prix modérée peut stimuler la croissance économique : c’est le fameux objectif des 2% annuel d’inflation recommandé par la Banque Centrale Européenne.

À l’inverse, une inflation trop élevée ou incontrôlée peut avoir des effets néfastes : réduction du pouvoir d’achat, colère populaire, possibilité de créer un cycle inflationniste.

Une bonne partie des Français ont malheureusement pu expérimenter les terribles conséquences d’une forte hausse des prix dans un système économique : dépôt de bilan des entreprises, licenciement économique de salariés, incapacité à vivre décemment pour certains citoyens…

Les conséquences de l’inflation sur l’épargne et l’investissement

Puisqu’elle érode votre pouvoir d’achat, l’inflation attaque et a un impact significatif sur l’épargne et l’investissement.

En ce qui concerne l’épargne, vous l’avez compris : la valeur réelle de votre argent va diminuer au fil du temps si vous n’essayez pas de lutter, même si votre épargne dort sur un livret rémunérateur !

Par exemple, dans le cas où l’inflation est supérieure au taux d’intérêt de votre livret A, la valeur réelle de votre épargne et votre richesse diminue. Votre livret A à un taux de 2% ne peut pas empêcher l’inflation à 6% de réduire votre richesse et votre pouvoir d’achat, elle est trop importante.

Pour l’investissement c’est différent. L’inflation peut être un facteur à double tranchant.

Pour les investissements dans le monde physique, elle va être une véritable contrainte. Par exemple pour l’entreprise locale qui voit le coût de ses matières premières, de son loyer, de son électricité augmenter.

Face à ce phénomène, l’entreprise est obligée d’augmenter le coût de ses produits et services pour ses clients (ses fournisseurs faisant de même avec elle). Si elle perdure, elle sera obligée d’augmenter les salaires de ses employés.

Par contre, pour certains types d’investissements, notamment ceux provenant de l’économie financiarisée, comme les actions, l’inflation est bénéfique car elle permet d’augmenter la valeur de ces dernières !

Ce phénomène inflationniste par étape porte un nom : l’effet Cantillon, l’injection de monnaie dans l’économie exerce un effet progressif et différencié sur les prix au fur et à mesure que la monnaie se propage via les échanges.

Réduire vos dépenses et économiser

C’est la priorité numéro une à laquelle vous devez penser si vous voulez vous protéger de l’inflation : la maîtrise de vos dépenses.

Réduire ses dépenses signifie adopter une approche plus réfléchie quant à la manière dont vous procédez pour vos achats.

Vous allez devoir distinguer les nécessités des loisirs, rechercher des alternatives moins coûteuses, et tirer le meilleur parti de ce que vous avez déjà.

Une technique simple à mettre en place c’est la règle 50 30 20. Grâce à elle, vous allez lister toutes vos dépenses une par une, déterminer les achats qui sont réellement indispensables, ceux que vous pouvez mieux gérer et comment optimiser le budget alloué à votre épargne.

Soyez vraiment sérieux sur ce premier point : chaque euro économisé est un euro qui peut être investi ailleurs pour générer des rendements et combattre l’inflation.

Comment protéger son épargne de l’inflation ?

L’épargne joue un rôle crucial dans toute stratégie financière. Si vous avez réussi à économiser sérieusement, voyons à présent comment nous pouvons préserver cet argent et accroître votre richesse face à l’inflation.

Importance de l’épargne

L’épargne c’est un véritable filet de sécurité : elle constitue une réserve de fonds qui est généralement utilisée pour des dépenses futures ou imprévues.

En période de hausse des prix, nous l’avons mentionné plus tôt dans l’article, l’épargne perd de sa valeur si l’inflation est supérieure au taux d’intérêt que vous gagnez sur votre épargne. Ce ratio s’appelle le taux réel.

Or, si votre épargne est rongée par l’inflation, elle perd son rôle de bouée de sauvetage et le jour où vous avez besoin de mobiliser ce capital, votre capacité financière sera atténuée, voire inutile.

Types d’épargne pour lutter contre l’inflation

Face à une inflation, l’épargne est bien souvent inefficace : par définition une épargne est une somme conservée et dont vous pouvez disposer rapidement avec, en conséquence, des rendements assez faibles.

Voici tout de même quelques types d’épargne que vous pouvez mettre en place pour faire face à l’inflation.

Comptes d’épargne à taux d’intérêt élevé : LEP

Le LEP (Livret Épargne Populaire) offre un taux d’intérêt plus élevé que les comptes d’épargne traditionnels.

Notez bien que les taux varient, surtout en ce moment, et il se peut que la rémunération du LEP repasse en dessous du taux d’inflation.

Le LEP a des conditions d’accès assez restrictives : vous ne devez pas gagner plus de 21 393 euros net par an (pour une personne seule) et le plafond de versement est fixé à 7 670 euros.

- Avantages : Facilité d’accès à votre argent, rendement plus élevé que les comptes d’épargne traditionnels.

- Inconvénients : variation des taux, conditions d’accès limité à un seuil de revenus, plafond de versement faible

Obligations indexées sur l’inflation

Ces instruments sont conçus pour protéger les investisseurs contre l’inflation. Leur valeur principale ou les intérêts qu’elles génèrent sont ajustés en fonction de l’inflation.

Donc en théorie, il est impossible d’obtenir un taux réel négatif puisque le taux de rendement est calqué à minima sur l’inflation.

En revanche, il est difficile d’y accéder et de récupérer votre capital avant l’échéance sans pénalité.

- Avantages : Protection contre la hausse de prix, soutenue par le gouvernement, rendement réel positif.

- Inconvénients : rendements généralement faibles, liquidité faible

Quels investissements pour faire face à l’inflation ?

L’investissement est l’autre stratégie clé pour combattre l’inflation.

En réalité, l’investissement, bien que moins sollicité que l’épargne, est l’arme numéro un pour se protéger de l’inflation et la surpasser : bien choisis, ils peuvent non seulement maintenir leur valeur, mais aussi générer des rendements qui surpassent l’inflation.

Commencer à se construire un patrimoine n’est pas forcément évident si vous débutez, n’hésitez pas à passer par une plateforme patrimoniale révélant votre pouvoir d’investissement si vous souhaitez être encadré par des professionnels.

Types de placements anti-inflation

Actions

Les fameuses actions ce sont ces titres financiers que vous achetez sur les marchés, représentant une part de propriété dans une entreprise.

Certaines entreprises décident d’augmenter leurs prix en réponse à l’inflation, ce qui va vous permettre de constater une augmentation de vos bénéfices par action et potentiellement de la valeur de ces mêmes actions.

En temps de crise, les actions suivent naturellement l’inflation : les investisseurs savent qu’elles sont résilientes face à l’augmentation des prix.

En France il est assez simple d’investir sur le marché actions et de se construire un portefeuille avec un PEA.

- Avantages : Potentiel de rendements élevés, s’indexent naturellement sur l’inflation.

- Inconvénients : Volatiles et potentiellement risquées, les rendements ne sont pas garantis.

Immobilier

L’immobilier est une très bonne protection contre l’inflation si vous êtes propriétaire : la valeur de vos biens et de vos loyers va augmenter et suivre la hausse des prix.

Le rendement généré par les loyers est également un argument de poids : en période d’inflation vous êtes garantis de toujours percevoir vos loyers sans interruption même si votre source de revenu principal, comme votre salaire, est mis à mal.

En revanche, pour investir dans l’immobilier vous allez devoir mobiliser un certain capital et contracter un crédit immobilier auprès d’une banque.

- Avantages : Les loyers et les valeurs immobilières peuvent suivre le rythme de l’inflation, offre un revenu locatif stable.

- Inconvénients : Investissement initial important, contraction d’un prêt immobilier.

Matières premières & métaux précieux

L’or, l’argent, le pétrole, le gaz… Toutes ces matières premières et métaux précieux ont historiquement tendance à voir leur valeur augmenter pendant les périodes d’inflation élevée : elles sont considérées comme des valeurs refuges.

À l’inverse, pendant les périodes économiques fastes, investir dans les matières premières ne va pas vous permettre de voir votre rendement augmenter.

Si elles s’apprécient pendant les crises, c’est parce que les investisseurs reviennent toujours vers les fondamentaux durant ces périodes : l’or est une valeur refuge internationalement reconnue depuis des millénaires, le pétrole est l’énergie indispensable à toute société civilisée.

En revanche, investir dans ce type de produits présente aussi des inconvénients. Ils nécessitent une connaissance avancée de ces marchés spécifiques et ce sont des produits souvent soumis à des manipulations de marchés de la part de gros fonds d’investissement.

- Avantages : Tend à augmenter en valeur pendant les périodes d’inflation élevée.

- Inconvénients : Volatiles et dépendants de divers facteurs globaux, nécessite une compréhension spécialisée du marché.

Bitcoin

Même si la reine des cryptomonnaies reste un actif relativement jeune sur les marchés financiers, sa résistance face à l’inflation commence à faire ses preuves.

Comme l’or et les marchés financiers traditionnels, Bitcoin est considéré comme une valeur refuge lorsque le marché des cryptomonnaies va mal : c’est souvent lui qui tire l’ensemble des valeurs à la hausse ou à la baisse.

Et depuis le début de la période inflationniste rencontrée en occident, Bitcoin résiste plutôt bien : alors que la valeur du dollar et de l’euro s’érode, le BTC tient bon et s’apprécie par rapport à nos monnaies occidentales.

Étant une monnaie déflationniste par nature (on ne peut pas imprimer du Bitcoin et il n’y en aura que 21 millions en tout), il est logique de constater l’augmentation de sa valeur au fur et à mesure que le temps passe.

- Avantage : déflationniste, s’apprécie en même temps que l’inflation

- Inconvénient : produit jeune et peu mature sur les marchés, risqué et volatile.

Stratégies diversifiées pour faire face à l’inflation

En matière de finance, la diversification est souvent citée comme l’une des méthodes les plus efficaces pour gérer le risque. En est-il de même quand il s’agit de faire face à l’inflation ?

Investir en période d’inflation : la diversification comme solution

La diversification est une technique de gestion de risque qui implique la répartition de vos investissements entre plusieurs types d’actifs financiers.

L’objectif est de maximiser vos rendements en investissant dans différents domaines des marchés qui réagiraient différemment à la même situation économique.

Par exemple, si vous souhaitez vous exposer aux marchés boursiers, une stratégie diversifiée consisterait à ne pas investir 100% de votre capital sur des entreprises toutes issues du secteur de l’automobile, mais de choisir des entreprises issues de différents secteurs : technologique, énergie, luxe…

Optimiser sa diversification va vous aider à réduire le risque qui pèse sur vos investissements et éviter qu’ils perdent de la valeur si un seul type d’investissement ne se porte pas bien.

Pas de contexte différent avec l’inflation ! Durant ces périodes, la diversification atténue considérablement les risques : toutes les entreprises ne vont pas subir la hausse des prix avec la même intensité, avoir un portefeuille diversifié va donc vous prémunir d’une exposition trop importante aux entreprises à risque.

L’exemple portait uniquement sur le marché action mais la diversification se fait à l’échelle de vos investissements et de votre épargne en général !

Par exemple, si l’inflation grignote la valeur de votre épargne, une partie de votre portefeuille d’investissement qui est capitalisée dans des actifs résistants à l’inflation, comme l’immobilier ou certaines actions, va vous permettre de compenser cette perte.

Exemples de stratégies de diversification pour se protéger de l’inflation

Il n’y a pas de meilleure ou de pire stratégie parmi les propositions citées, ce sont simplement des exemples, qui peuvent d’ailleurs être cumulés ou non. Ils ne constituent pas des conseils en investissement.

Diversification des classes d’actifs

L’objectif est de détenir une combinaison d’actions, d’obligations, d’immobilier, de matières premières, de crypto-monnaies, etc.

Dans cet exemple précis, chaque type d’investissement joue son rôle et apporte sa singularité à l’ensemble du portefeuille. Ainsi, les actions peuvent offrir un potentiel de croissance, les obligations peuvent fournir des rendements stables et l’immobilier peut vous fournir un revenu récurrent via les loyers.

Diversification géographique

L’objectif est de répartir vos investissements et votre sélection d’actifs dans différents pays ou régions.

Le but est toujours le même, une partie du monde ou l’économie d’un pays peut souffrir de l’inflation, vous ne voulez pas voir tous vos investissements souffrir en conséquence.

Si vous avez une bonne répartition géographique, les économies d’autres pays en croissance ou ne connaissant pas l’inflation peuvent compenser les pertes et ralentissements des autres zones.

Diversification sectorielle

Nous avons déjà cité cet exemple précédemment en parlant des différents secteurs de l’économie.

Le but est d’investir dans différentes industries : certains secteurs, comme la technologie ou la santé, peuvent se comporter différemment que les secteurs plus traditionnels en période d’inflation.

Bien que la diversification puisse aider à réduire le risque, elle ne garantit pas de profits et ne vous protège pas entièrement contre les pertes. Chaque stratégie d’investissement doit être adaptée à vos objectifs financiers personnels, votre horizon de temps et votre tolérance au risque. Si vous avez des hésitations sur la façon de procéder, ne retenez qu’une seule chose : la diversification ! C’est elle qui permettra à votre portefeuille de faire face à l’inflation.