Les obligations sont souvent méconnues du grand public par rapport aux actions. Pourtant, elles offrent plusieurs avantages, notamment une moindre volatilité et moins de risques. Vous êtes intéressé par l’investissement dans des obligations ? Dans cet article, nous vous expliquerons pourquoi, comment et quand investir dans des obligations.

Pourquoi investir dans des obligations ?

Les avantages des obligations

Les obligations présentent plusieurs avantages pour les investisseurs :

- Réduction du risque : globalement, les obligations sont moins volatiles que les actions. En les intégrant dans votre portefeuille, vous diminuez le risque de perte.

- Amélioration de la diversification : lors des périodes de baisse des actions, les obligations peuvent se valoriser. En investissant dans des obligations, vous diversifiez votre portefeuille.

- Visibilité : contrairement aux dividendes des actions, les obligations offrent un taux de rémunération fixe et connu à l’avance. Vous avez donc une meilleure visibilité sur la rentabilité de votre investissement.

Cependant, les obligations ont également des inconvénients, notamment une rentabilité inférieure à celle des actions à long terme. Cependant, depuis 2022, les taux remontent, ce qui rend les obligations plus attractives.

Les taux remontent !

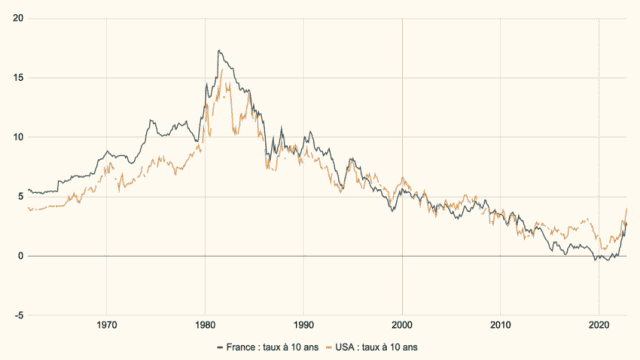

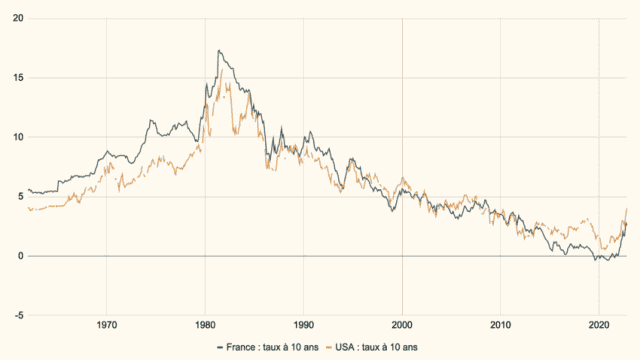

Le graphique ci-dessous montre l’évolution des taux obligataires français et américains pour des obligations de maturité de 10 ans.

Avec le retour de l’inflation en 2022, les banques centrales ont été contraintes de remonter leurs taux directeurs, ce qui a entraîné une hausse des taux obligataires. Alors qu’ils étaient presque nuls depuis la fin des années 2020, ils ont brutalement augmenté en 2022.

Il est désormais courant de trouver des obligations avec un rendement compris entre 3% et 8%, en fonction du type d’obligation et de sa maturité. À ces taux, les obligations deviennent compétitives par rapport à d’autres placements financiers, tels que les livrets, les fonds en euros des assurances-vie et les SCPI.

Les obligations méritent donc à nouveau leur place dans votre patrimoine.

Comment investir dans des obligations ?

Via des fonds ou des ETF obligataires

La méthode la plus simple pour investir sur le marché obligataire est de le faire par le biais d’un fonds d’investissement. Vous aurez ainsi accès à un panier d’obligations diversifié. Cependant, ces fonds ont des frais de gestion élevés. Pour minimiser ces frais, il est recommandé d’utiliser des ETF.

Les ETF, également appelés trackers, sont des fonds d’investissement à frais réduits. Ils permettent de diversifier votre portefeuille boursier à moindre coût. Il existe différents types d’ETF obligataires, tels que les obligations d’État européennes peu risquées ou les obligations d’entreprises à haut rendement plus volatiles. Vous pouvez acheter des ETF obligataires depuis un compte-titres, certaines assurances-vie et certains PER.

En direct

En tant qu’investisseur particulier, vous pouvez acheter des obligations individuelles cotées en Bourse. L’avantage de détenir des obligations sous forme de titres vifs est de pouvoir les garder jusqu’à leur échéance, ce qui réduit le risque. Cependant, acheter des obligations individuelles peut être contraignant en raison des montants minimaux de transaction et des contraintes de choix. Des courtiers en ligne comme Saxo ou Trade Republic offrent un large choix d’obligations.

Les fonds datés

Les fonds obligataires datés sont des fonds d’investissement dont l’échéance est prédéfinie. Ces fonds conservent les obligations jusqu’à leur échéance et restituent le capital aux investisseurs. Ils proposent une collecte et une sélection des titres, le versement des coupons et la clôture du fonds. Par exemple, le fonds Corum Butler vise un rendement supérieur à 5% grâce à des obligations d’entreprises, tandis que le fonds Sycoyield 2026 vise un rendement élevé en investissant dans des obligations d’entreprise High Yield.

Par l’intermédiaire d’une plateforme de financement participatif

Le crowdfunding permet de financer des entreprises en associant plusieurs investisseurs. Certaines entreprises utilisent l’obligation comme mode de financement. Vous pouvez ainsi financer des startups et des PME avec un faible investissement. Cependant, ces obligations sont illiquides et les risques de défaut sont plus élevés.

Avec Mintos, la plateforme d’investissement en prêts européenne

Mintos est une plateforme d’investissement qui permet d’investir facilement dans des obligations d’entreprise. Vous pouvez choisir entre Mintos Core pour un investissement diversifié avec un taux d’intérêt moyen d’environ 12%, des stratégies automatisées personnalisées ou un investissement manuel. Mintos a déjà collecté près de 9 milliards d’euros auprès de ses utilisateurs.

Dans quelle obligation investir ?

Selon votre objectif, vous choisirez des obligations d’État plus sécurisées, des obligations d’entreprises plus performantes, voire des obligations high yield. La maturité des obligations est également un facteur important à prendre en compte, car elle influe sur le niveau de risque et de rendement.

Quand investir dans des obligations ?

Les obligations sont particulièrement adaptées à deux objectifs : booster votre épargne de précaution et investir pour un projet à court terme.

Pour booster votre épargne de précaution, vous pouvez ajouter des ETF obligataires à votre assurance-vie. Cela permet d’obtenir un meilleur rendement que les fonds en euros traditionnels et de bénéficier de taux boostés.

Si vous avez un projet d’investissement à court terme, comme l’achat d’un bien immobilier, les obligations peuvent être une bonne alternative aux comptes à terme ou aux livrets. Vous pouvez acheter des obligations cotées en Bourse dont l’échéance correspond à votre horizon d’investissement.

En conclusion, les obligations offrent une alternative intéressante aux actions, avec des avantages tels que la réduction du risque, l’amélioration de la diversification et la visibilité de la rentabilité. Il existe différentes façons d’investir dans des obligations, que ce soit via des fonds, des ETF, des obligations individuelles ou des plateformes de financement participatif. En fonction de vos objectifs, vous choisirez le type d’obligation adapté à votre situation.