Investir en bourse est une stratégie gagnante sur le long terme. Et en suivant quelques recommandations essentielles, il ne vous faudra que quelques dizaines de minutes pour réaliser des placements boursiers performants.

Pourquoi investir en bourse ?

Investir en bourse, c’est simple

Contrairement à ce que l’on pourrait penser, ce n’est pas nécessaire de passer des heures devant un écran rempli de graphiques et de chiffres clignotants pour investir en bourse. En comparaison avec d’autres investissements comme l’immobilier, la bourse présente plusieurs avantages :

- Vous n’avez besoin que d’un temps très limité, quelques minutes par an suffisent.

- Vous pouvez commencer avec quelques centaines d’euros seulement.

- Vous pouvez retirer votre argent et en placer davantage à tout moment, contrairement à l’immobilier.

De plus, investir en bourse est assez facile et peu contraignant, du moment où vous avez les connaissances nécessaires. C’est justement ce que nous allons vous expliquer dans ce guide.

Investir, ça rapporte et ça présente peu de risques

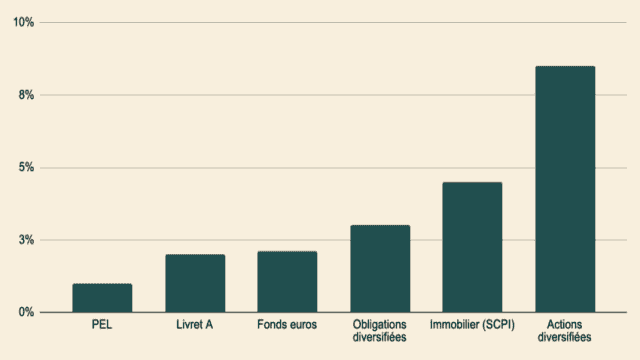

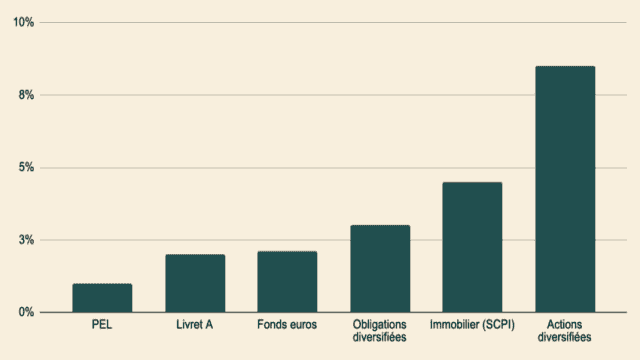

Il n’est pas étonnant que 75% du patrimoine des 1% les plus riches en France soit constitué d’actifs financiers. En investissant en bourse, vous soutenez des entreprises innovantes qui créent de la valeur et vous versent des dividendes. Le graphique ci-dessous montre la performance d’un investissement en actions comparé à d’autres placements financiers. Le verdict est sans appel : investir en bourse est le placement le plus rentable. En moyenne, vous doublez votre mise de départ en moins de 10 ans avec un rendement moyen de 8% !

Graphique comparé des performances moyennes de différents placements. Sources : Service Public, Finance Héros.

Cependant, cette performance n’est pas sans quelques défauts. En effet, en investissant en bourse, vous exposez votre patrimoine à des fluctuations. Votre investissement peut connaître une hausse de 15% une année et une baisse de 10% l’année suivante. C’est pourquoi on dit que la bourse représente un risque de perte en capital.

Mais, à condition d’investir sur le long terme et de suivre quelques bonnes pratiques, le risque s’estompe.

Sur le graphique ci-dessus, on peut voir que malgré les fluctuations causées par l’éclatement de la bulle internet en 2000, la crise des subprimes en 2008 et la crise sanitaire de 2020, la tendance de long terme est globalement haussière. Votre objectif doit être de profiter de cette tendance haussière des marchés financiers.

De plus, la bourse est un placement anti-inflation, car la plupart des entreprises ont la capacité d’augmenter leurs prix pour maintenir leurs marges et leurs profits.

Étape 1 : choisir la bonne enveloppe fiscale

Avant d’investir en bourse, vous devez choisir une enveloppe fiscale, c’est-à-dire le “type de compte” dans lequel vous allez acheter vos actions et autres instruments financiers. Les enveloppes fiscales se distinguent principalement par la fiscalité applicable aux gains réalisés et les types d’investissements accessibles.

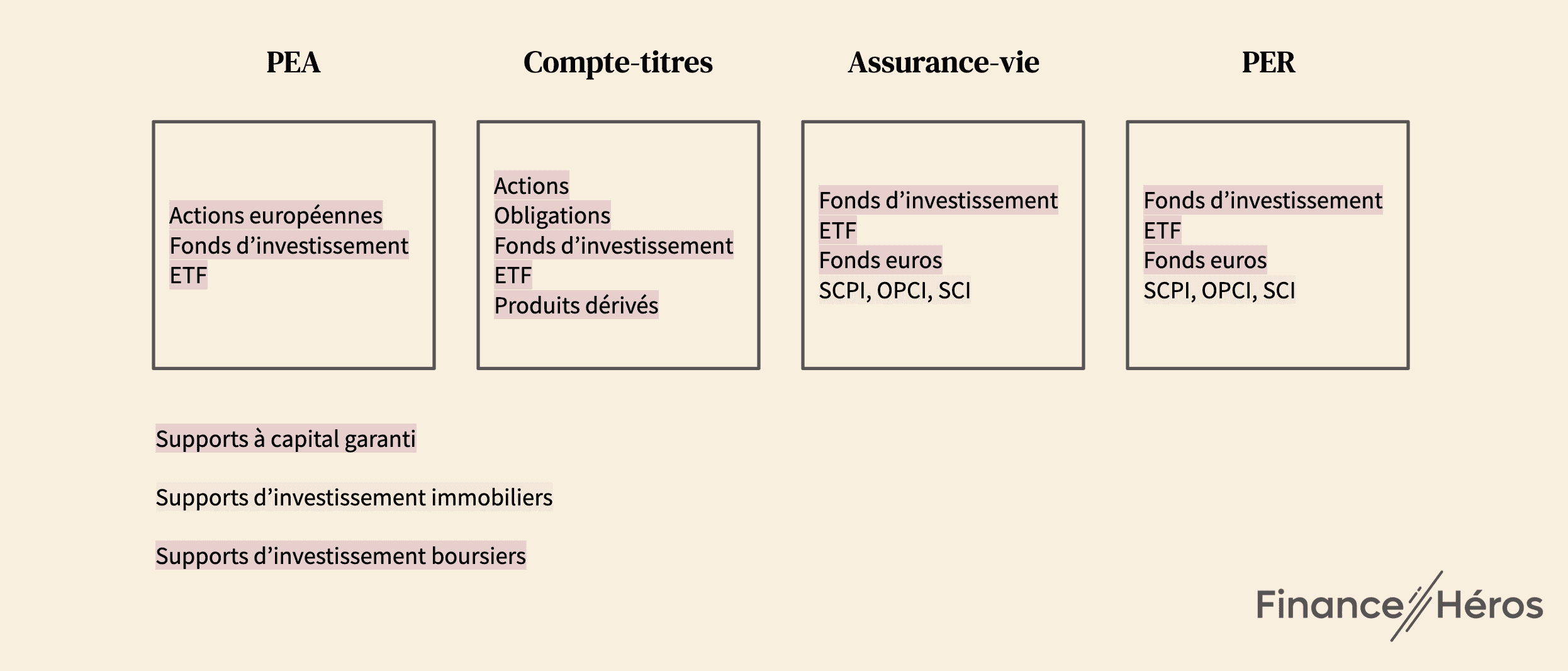

Passons en revue les principales enveloppes fiscales pour investir en bourse : PEA, Compte-titres, Assurance-vie et PER.

Les différentes enveloppes fiscales en France et les investissements accessibles.

Le PEA (Plan d’Épargne en Actions) offre la fiscalité la plus avantageuse. Après 5 ans de détention, vos plus-values sont exonérées d’impôt. Cependant, le PEA présente plusieurs restrictions : vos versements sont limités à 150 000 €, tout retrait avant 5 ans entraîne la fermeture du compte, et le choix des investissements est limité aux actions européennes, aux fonds en actions européennes et aux ETF en actions.

L’assurance-vie est une enveloppe fiscale qui permet d’investir en bourse et offre deux avantages fiscaux : après huit ans, vos gains échappent en partie à l’impôt, et à la succession, votre capital profite d’un régime d’imposition avantageux. Contrairement à une idée reçue, l’argent n’est pas bloqué dans une assurance-vie, même pendant les 8 premières années. De plus, l’assurance-vie donne accès à des supports diversifiés tels que des fonds d’investissement, des ETF internationaux, des fonds en euros et des supports immobiliers.

Le compte-titres ordinaire (CTO) est l’enveloppe la plus souple, offrant un accès à un large éventail de supports boursiers. Cependant, il ne présente aucun avantage fiscal et est soumis à la fiscalité des revenus du capital.

Le PER (Plan d’Épargne Retraite) est une enveloppe fiscale particulière qui permet de déduire les versements de votre revenu imposable. Cependant, la totalité de vos retraits à la retraite est imposable à l’impôt sur le revenu, et votre épargne est bloquée jusqu’à la retraite. Vous pouvez investir dans les mêmes supports que ceux de l’assurance-vie, ce qui en fait une enveloppe très diversifiée.

Pour débuter, nous vous recommandons d’ouvrir un PEA et une assurance-vie. Le PEA est fiscalement avantageux et sera votre “poche” de long terme, tandis que l’assurance-vie vous permettra de moduler votre exposition aux marchés financiers et de constituer une épargne de précaution.

Étape 2 : choisir les bons supports d’investissement

Une fois que vous avez choisi la bonne enveloppe fiscale, vous pouvez passer à la sélection des supports d’investissement. Vous avez trois grandes options :

- Acheter des actions de sociétés individuelles : Total, Peugeot, Amazon, Apple, etc. C’est un choix personnel qui peut être complexe.

- Acheter des fonds d’investissement (OPCVM) : il s’agit de paniers d’actions gérés par des professionnels.

- Acheter des ETF (Exchange Traded Funds) : ce sont également des paniers d’actions qui répliquent un indice boursier.

Nous vous recommandons la troisième option. Les ETF sont très diversifiés et peu coûteux (10 fois moins que les fonds d’investissement classiques). Avec un ETF, vous investissez instantanément dans des centaines d’actions, réparties en fonction de la taille des entreprises. De cette façon, vous évitez les erreurs de sélection.

Investir dans des actions individuelles demande beaucoup de temps et peut entraîner des frais de courtage plus élevés. De plus, ce n’est pas nécessairement plus performant, à moins d’un coup de chance !

Étape 3 : choisir le courtier adapté à votre niveau

Si vous débutez en bourse, il est préférable de commencer simplement afin d’éviter les erreurs. Deux options s’offrent à vous :

- Option 1 : la gestion pilotée, où un professionnel constitue votre portefeuille.

- Option 2 : la gestion libre avec un seul ETF, comme l’ETF MSCI World, qui offre une diversification mondiale en investissant dans plus d’un millier d’entreprises.

Avec une gestion libre et un seul ETF, vous minimisez les frais et évitez les erreurs, mais cela convient surtout à un placement à long terme.

Avec l’option 1 (gestion pilotée), votre portefeuille sera composé de fonds en euros, d’ETF obligataires et d’ETF actions. Cette option est recommandée si vous avez un horizon court ou moyen terme, mais entraîne des frais supplémentaires.

Si vous vous sentez à l’aise, vous pouvez combiner un PEA et une assurance-vie. Le PEA est avantageux fiscalement mais plus risqué, car votre investissement est à 100% en actions. Pour maintenir une bonne diversification, investissez dans plusieurs ETF et choisissez les grands indices boursiers. Évitez les ETF CAC 40 qui sont trop concentrés et privilégiez les ETF suivants : monde (indice MSCI World), européens (indice Stoxx 600), américains (indice S&P 500) et marchés émergents (indice MSCI Emerging Markets).

Pour diversifier davantage votre patrimoine, combinez votre PEA avec une assurance-vie pilotée ou en gestion libre. Dans l’assurance-vie, privilégiez le fonds à capital garanti et les ETF obligataires pour équilibrer les fluctuations de votre patrimoine globalement.

Si vous avez déjà des assurances-vie et un PEA bien garni, vous pouvez viser des gains supplémentaires en utilisant un effet de levier. Cependant, soyez prudent et informé avant d’utiliser cette stratégie. Vous pouvez également diversifier votre patrimoine en investissant dans l’or ou le pétrole, mais cela implique une certaine spéculation et nécessite des connaissances approfondies.

Étape 4 : suivez ces conseils pour réussir à long terme

- Diversifiez votre portefeuille afin de minimiser les risques.

- Ne cédez pas à la panique lorsque votre investissement baisse. Pensez au long terme.

- Gardez une épargne de précaution mobilisable rapidement pour faire face à des situations imprévues.

- Ne choisissez pas vos investissements en vous basant uniquement sur les performances passées.

- Investissez régulièrement pour lisser votre point d’entrée sur les marchés financiers.

En suivant ces conseils, vous augmentez vos chances de succès sur le long terme.

Pour plus de détails sur la manière d’investir en bourse, téléchargez notre plan d’action gratuit de 7 jours qui vous guide pas à pas dans votre parcours d’investissement.

Note: Cet article est une reprise du contenu original et a été réécrit en respectant les normes d’E-A-T (Expertise, Autorité, Fiabilité, Expérience) et les normes YMYL (Your Money or Your Life) pour garantir la crédibilité de l’information.

Article réécrit par un spécialiste en SEO et rédaction web.