Investir en bourse est une stratégie gagnante à long terme. Et en suivant quelques recommandations essentielles, vous pouvez réaliser un placement boursier performant en seulement quelques dizaines de minutes.

Pourquoi investir en bourse ?

Investir en bourse, c’est facile

Contrairement à ce que l’on pourrait penser, il n’est pas nécessaire de passer des heures devant un écran rempli de graphiques et de chiffres pour investir en bourse. En réalité, la bourse offre plusieurs avantages par rapport à d’autres types de placements, comme l’immobilier :

- Vous n’avez besoin que de quelques minutes par an pour y consacrer du temps.

- Vous pouvez commencer avec quelques centaines d’euros seulement.

- Vous avez la possibilité de retirer votre argent et d’en placer davantage à tout moment, ce qui n’est pas le cas dans l’immobilier.

De plus, investir en bourse est assez facile et peu contraignant, à condition de connaître les clés pour y parvenir. C’est précisément ces clés que nous vous dévoilerons dans ce guide.

Investir, ça rapporte et ça n’est pas très risqué

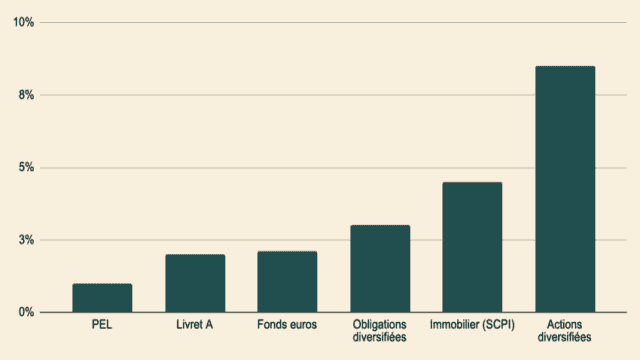

Il n’est pas étonnant que les 1% des Français les plus riches investissent principalement en bourse, car cela représente 75% de leur patrimoine financier. En investissant en bourse, vous investissez dans des entreprises innovantes qui créent de la valeur et versent des dividendes. Le graphique ci-dessous illustre la performance d’un investissement en actions par rapport à d’autres placements financiers. Le constat est sans appel : investir en bourse est le placement le plus rentable. En moyenne, vous pouvez doubler votre mise de départ en moins de 10 ans avec un taux de rendement moyen de 8% !

Graphique comparée des performances moyennes de différents placements. Sources : Service Public, Finance Héros.

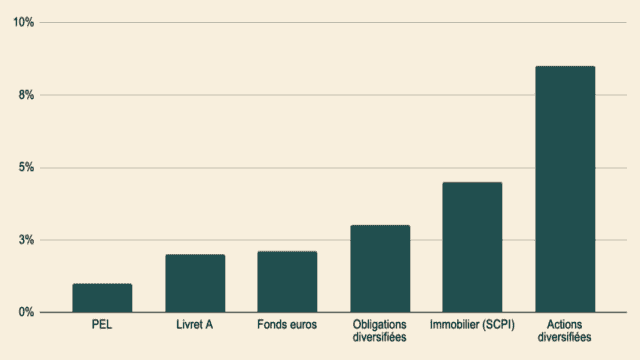

Cependant, cette performance n’est pas sans quelques défauts. En effet, vous exposez votre patrimoine à des fluctuations. Votre investissement peut augmenter de 15% une année et diminuer de 10% l’année suivante. C’est pourquoi investir en bourse comporte un risque de perte en capital.

Cependant, en investissant sur le long terme et en respectant les bonnes pratiques que nous allons vous détailler plus bas, le risque s’estompe.

Sur le graphique ci-dessus, on peut voir que malgré les fluctuations causées par l’éclatement de la bulle Internet en 2000, la crise des subprimes en 2008 et la crise sanitaire de 2020, la tendance à long terme est globalement haussière. Votre objectif devrait être de profiter de cette tendance haussière des marchés financiers.

De plus, la bourse est l’un des rares placements qui permet de lutter contre l’inflation. En effet, la plupart des entreprises ont la capacité d’augmenter leurs prix pour maintenir leurs marges et leurs profits.

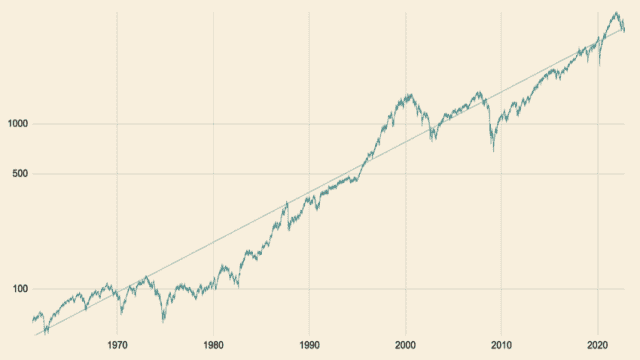

Étape 1 : choisir la bonne enveloppe fiscale

Avant de commencer à investir en bourse, vous devez choisir une enveloppe fiscale, c’est-à-dire le type de compte dans lequel vous allez acheter vos actions et autres instruments financiers.

Il existe plusieurs enveloppes fiscales qui se distinguent par leur fiscalité applicable aux gains réalisés et les types d’investissements accessibles. Voici les principales enveloppes fiscales pour investir en bourse : PEA, Compte-titres, Assurance-vie et PER.

Le PEA (Plan d’Épargne en Actions)

Le PEA offre la fiscalité la plus avantageuse : après 5 ans de détention, vos plus-values sont exonérées d’impôt. Cependant, le PEA présente quelques restrictions :

- Vos versements sont limités à 150 000 €.

- Tout retrait avant 5 ans entraîne la fermeture du compte.

- Le choix des investissements est limité aux actions européennes, aux fonds en actions européennes et aux ETF en actions.

Notez qu’avec certains ETF éligibles au PEA, vous pouvez également investir dans les bourses internationales.

L’assurance-vie

L’assurance-vie est une enveloppe fiscale qui permet d’investir en bourse et offre deux avantages fiscaux :

- Après huit ans, une partie de vos gains échappe à l’impôt.

- À la succession, votre capital bénéficie d’un régime d’imposition avantageux.

Contrairement à ce que l’on pourrait croire, l’argent investi dans une assurance-vie n’est pas bloqué, même pendant les 8 premières années. De plus, l’assurance-vie offre divers supports d’investissement tels que des fonds d’investissement, des ETF internationaux, des fonds à capital garanti et même des supports immobiliers.

Le compte-titres

Le compte-titres ordinaire (ou CTO) est l’enveloppe la plus souple. Elle offre un accès au plus grand nombre de supports boursiers, y compris la possibilité d’investir avec effet de levier, d’acheter des matières premières, d’utiliser des produits dérivés et de parier sur la baisse des cours.

Cependant, le compte-titres n’offre aucun avantage fiscal. La fiscalité du compte-titres est donc celle des revenus du capital, avec une imposition de 30%, prélèvements sociaux compris.

Le PER : investir en bourse pour préparer votre retraite

Le PER (Plan d’Épargne Retraite) est une enveloppe fiscale un peu particulière pour trois raisons :

- Vos versements sont déductibles de vos revenus imposables.

- La totalité de vos retraits est imposable à l’impôt sur le revenu, et non seulement les plus-values.

- Votre épargne est bloquée jusqu’à la retraite.

Mis à part ces spécificités, le PER permet d’investir dans les mêmes supports que l’assurance-vie, ce qui en fait une enveloppe très diversifiée.

Quelle enveloppe fiscale choisir pour investir en bourse ?

Si vous effectuez votre premier investissement en bourse, nous vous conseillons de commencer par ouvrir un PEA et une assurance-vie :

- Le PEA offre une fiscalité avantageuse et sera votre “poche” de long terme.

- L’assurance-vie vous permettra de moduler votre exposition aux marchés financiers et de constituer une épargne de précaution avec le fonds euro.

Le PER et le compte-titres pourront être utilisés par la suite, en complément du PEA et de l’assurance-vie.

Étape 2 : choisir les bons supports d’investissement

Une fois que vous avez choisi la bonne enveloppe fiscale, vous pouvez procéder à vos investissements effectifs. Vous avez trois grandes options :

- Acheter des actions de sociétés individuelles : Total, Peugeot, Amazon, Apple, etc. Cependant, faire ce choix peut être complexe.

- Acheter des fonds d’investissement (OPCVM) : ce sont des paniers d’actions gérés par des professionnels.

- Acheter des ETF, également appelés trackers : ce sont des paniers d’actions qui reproduisent un indice boursier.

Nous vous recommandons particulièrement cette dernière option. Les ETF présentent un double avantage : ils sont très diversifiés et ont des frais beaucoup moins élevés que les fonds d’investissement classiques.

Avec un ETF, vous investissez instantanément dans des centaines d’actions. L’ETF répartit votre capital en fonction de la taille des entreprises, attribuant plus de poids aux entreprises telles que Apple ou Amazon plutôt qu’à Air France, qui est une entreprise plus petite. Ainsi, vous évitez les erreurs de sélection.

En revanche, sélectionner soi-même des actions peut être chronophage, plus coûteux en frais de courtage et rarement plus performant, à moins d’avoir de la chance !

Finalement, voici les avantages et les inconvénients des trois options :

Mais est-ce que les professionnels qui gèrent les fonds d’investissement font mieux que les indices boursiers et les ETF ? La réponse est non. Les études réalisées à ce sujet sont sans équivoque : les ETF sont moins chers et, en moyenne, plus performants !

Étape 3 : sélectionner le courtier adapté à votre niveau

Si vous débutez en bourse, il est préférable de commencer simplement pour éviter les erreurs. Vous pouvez ouvrir une assurance-vie et choisir l’une des deux options suivantes :

- Option 1 : la gestion pilotée, qui vous permet de confier la constitution de votre portefeuille à un professionnel.

- Option 2 : la gestion libre avec un seul ETF, tel que l’ETF MSCI World, qui offre une diversification mondiale en investissant dans plus d’un millier d’entreprises.

Avec la gestion libre et un seul ETF, vous réduisez au maximum les frais et évitez les erreurs, mais cela convient surtout à un placement à long terme.

Avec l’option 1 (gestion pilotée), votre portefeuille sera composé de fonds euros, d’ETF obligataires et d’ETF actions. Nous vous recommandons cette option si vous avez un horizon d’investissement court ou moyen, car votre portefeuille sera mieux adapté à votre horizon d’investissement, même si cela entraînera une légère augmentation des coûts.

Si vous vous sentez à l’aise, vous pouvez combiner un PEA avec une assurance-vie. Le PEA est fiscalement avantageux, mais il est également plus risqué car votre investissement est à 100% en actions. Afin de maintenir une bonne diversification, investissez dans plusieurs ETF représentant les grands indices boursiers tels que le monde (indice MSCI World), l’Europe (indice Stoxx 600), les États-Unis (indice S&P 500) et les marchés émergents (indice MSCI Emerging Markets). Complétez votre patrimoine avec une assurance-vie pour une exposition moins importante aux marchés actions et une diversification supplémentaire à l’aide d’ETF obligataires.

Si vous voulez aller plus loin et plus vite, vous pouvez augmenter les gains potentiels en utilisant un effet de levier. Cependant, l’effet de levier est une stratégie spéculative qui peut augmenter les pertes. Il est donc essentiel de comprendre parfaitement ce que vous faites et de l’utiliser de manière prudente et modérée.

De plus, avec un compte-titres, vous pouvez diversifier davantage votre patrimoine en investissant dans l’or, une valeur refuge en cas de baisse significative des marchés actions, et dans le pétrole, dont les perspectives de hausse sont importantes en raison de sa raréfaction progressive. Cependant, ce type d’investissement est spéculatif et ne devrait pas être envisagé à moins d’avoir une connaissance approfondie du sujet.

Étape 4 : suivez ces conseils pour gagner sur le long terme

Diversifiez

Il est important de ne pas investir dans un petit nombre d’entreprises en pensant avoir identifié les meilleures. Cela représente un risque majeur. Rappelez-vous de l’affaire Volkswagen : lorsque le scandale du “dieselgate” a éclaté, le cours de l’action a chuté de moitié. Avec un portefeuille bien diversifié, de tels accidents ont un impact minime : une perte de 0,5% sur 1% de votre capital, qui sera rapidement compensée par la performance des autres actions.

C’est pourquoi nous recommandons vivement l’utilisation d’ETF.

Ne cédez pas à la panique

Votre investissement finira par baisser à un moment donné. Soyez préparé à cette situation. Lorsque cela se produit, ne commettez pas l’erreur de retirer votre argent ou de le sécuriser. Souvenez-vous que c’est sur le long terme que votre placement sera rentable.

Il est important de garder à l’esprit que le risque n’est pas la baisse de la bourse, mais plutôt de retirer votre argent au moment où elle baisse. Lorsque cela se produit, il est trop tard pour vendre vos actifs ou les sécuriser. Vous manquerez ainsi les hausses qui suivent la baisse. C’est en vendant vos actifs lorsque leur valeur est en baisse que vous concrétisez vos pertes.

Conservez une épargne de précaution

Il est crucial de conserver une épargne de précaution rapidement accessible pour faire face à d’éventuels coups durs personnels. Si l’intégralité de votre épargne est investie en bourse et que vous devez faire face à une situation difficile, vous serez contraint de vendre vos actifs, entraînant ainsi des pertes.

Ne pilotez pas votre investissement en fonction de la performance passée

Les performances passées ne garantissent pas les performances futures. Ne choisissez pas vos actions ou vos ETF en fonction de leur performance passée. Privilégiez plutôt une bonne diversification.

Investissez régulièrement (méthode DCA)

Au lieu d’accumuler des sommes importantes sur votre compte courant avant de les investir, nous vous recommandons de programmer des versements automatiques. Ainsi, vous investissez sans y penser et vous lissez votre point d’entrée sur les marchés financiers, évitant ainsi de vous poser la question du “bon moment pour investir”.

Conclusion

Investir en bourse peut être un excellent moyen de faire fructifier son patrimoine à long terme. En suivant ces conseils, vous pourrez réaliser des placements performants et gagner sur le long terme. N’oubliez pas de diversifier vos investissements, de ne pas céder à la panique, de conserver une épargne de précaution et d’investir régulièrement. Et surtout, rappelez-vous que l’investissement en bourse est un marathon, pas un sprint.

Glossaire

- PEA : Plan d’Épargne en Actions

- ETF : Exchange Traded Fund

- PER : Plan d’Épargne Retraite

- CTO : Compte-titres ordinaire

- OPCVM : Organisme de Placement Collectif en Valeurs Mobilières

- DCA : Dollar Cost Averaging (méthode des investissements réguliers)