Les informations relatives à l’identité des parties

En haut de votre bulletin de salaire, vous pouvez retrouver les informations concernant l’employeur et le salarié. La première partie du bulletin doit obligatoirement inclure les informations générales suivantes :

Partie employeur :

- Le code NAF (permettant d’identifier le secteur d’activité de l’entreprise)

- Le nom et l’adresse de l’entreprise

- Le numéro de SIRET

- La convention collective applicable, le cas échéant

Partie salarié :

- Le matricule

- Le numéro de Sécurité sociale

- Le type d’emploi occupé

- La classification

- Le type de contrat (CDI, CDD, intérim, etc.)

- La date d’entrée dans l’entreprise

- Les coordonnées du salarié (nom et adresse)

Les différentes rubriques sur la fiche de paie

La fiche de paie comprend plusieurs rubriques, allant de la rémunération brute au net à payer. Analysons-les :

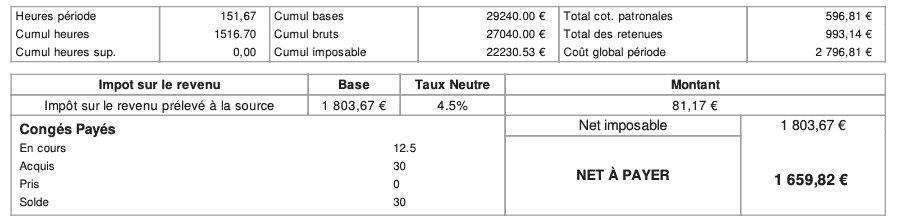

Le net à payer avant impôt sur le revenu correspond au salaire que le salarié percevra avant la déduction de l’impôt sur le revenu. Il s’agit de la rémunération brute à laquelle les cotisations sociales ont été déduites.

Le net imposable diffère du net à payer avant impôt, car certaines sommes ne sont pas déductibles de l’assiette de l’impôt sur le revenu. Il comprend notamment les contributions sociales non déductibles de l’impôt sur le revenu (CSG/CRDS), la part patronale de mutuelle obligatoire, la part salariale de mutuelle facultative, les indemnités maladies (IJSS) et les diverses retenues.

Le net à payer correspond au montant réellement perçu par le salarié. Pour l’obtenir, il convient de déduire du salaire brut les cotisations sociales (environ 23 % du salaire brut) pour obtenir le net imposable, puis déduire les retenues diverses et la CSG/CRDS pour obtenir le net à payer avant impôt sur le revenu, et enfin déduire le montant du prélèvement à la source pour obtenir le salaire net à payer.

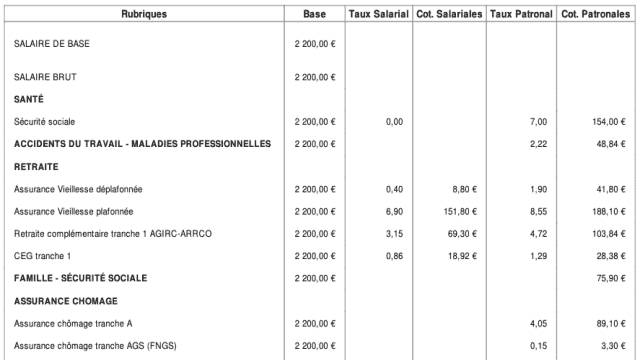

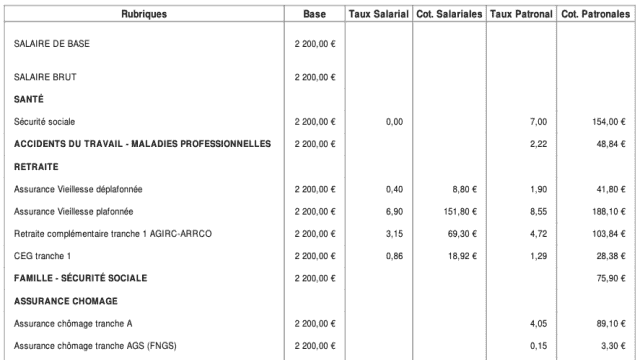

Les charges sociales sur la fiche de paie

Les employeurs sont tenus de payer des cotisations et contributions sociales sur le salaire versé. Ces charges sociales doivent être indiquées sur la fiche de paie.

Mentions relatives aux charges sociales

Ces cotisations peuvent être supportées par le collaborateur (cotisations salariales), par l’employeur (cotisations patronales) ou par les deux. Elles se décomposent donc en deux taux : le taux salarial et le taux patronal.

Ainsi, pour calculer le coût total du salarié, il faut prendre en compte non seulement le salaire brut, mais également le salaire “super brut” (salaire brut + cotisations patronales) et les charges patronales et salariales (fraction de salaire super-brut prélevée par les organismes de protection sociale).

Pour déterminer le “total chargé” correspondant au coût réel des collaborateurs, on peut appliquer la formule suivante : salaire brut inscrit au contrat + cotisations patronales – cotisations salariales.

Différence entre cotisations et contributions sociales

La rémunération est soumise à des charges sociales, qui se distinguent en deux types :

Les cotisations sociales, qui ont pour objectif de financer la protection sociale des salariés. Elles sont regroupées en 5 branches de risques : retraite, santé, accidents du travail-maladies professionnelles, famille et chômage.

Les contributions sociales, qui sont spécifiquement allouées au financement de la Sécurité sociale.

Depuis la mise en place du bulletin de paie simplifié, les mentions relatives aux cotisations sociales ont été simplifiées. Les cotisations sociales sont regroupées par type de risque (maladie, accidents du travail-maladies professionnelles, retraite, famille et chômage) et les contributions dues par l’employeur sont regroupées sur une seule ligne : “autres contributions dues par l’employeur”.

Synthèse

Cette partie de la fiche de paie résume la situation du collaborateur en matière de paie et revêt une importance particulière. Elle présente des données qui sont utilisées comme indicateurs pour les reportings sociaux, tels que le suivi de la masse salariale ou de l’absentéisme.

Elle doit inclure :

- Le net à payer

- Les informations relatives au prélèvement à la source (base, taux et montant)

- Les compteurs de congés payés et de RTT

- Le coût global de la période, correspondant au “coût employeur” (coût cumulé du salarié sur une année)

La mention des cumuls n’est pas obligatoire, mais elle est recommandée, car ces données sont utilisées pour les déclarations.

Comment produire simplement une fiche de paie ?

Si vous n’avez pas de compétences en paie ni d’expert dans ce domaine au sein de votre équipe, vous pouvez tout de même établir des fiches de paie conformes en seulement quelques clics en utilisant un logiciel de paie en ligne. Cette solution est à la fois simple et économique, et convient parfaitement aux TPE.

Selon Stéphane ALLIGNE, dirigeant de l’éditeur de logiciels DOTNET : “L’avantage d’utiliser une solution de paie en ligne réside d’abord dans sa facilité d’utilisation et de prise en main, puis dans les mises à jour automatiques des réglementations et des décrets, qui simplifient son utilisation quotidienne. De plus, son tarif est jusqu’à 80% moins cher qu’un cabinet spécialisé.”

Le recours à un logiciel de paie en ligne est donc une solution pratique, d’autant plus que les équipes de support peuvent dispenser les connaissances sociales nécessaires si elles ne sont pas évidentes pour tous.

Contenu proposé par fiche-paie.net