Les banques ont pour mission de collecter les dépôts, en particulier les dépôts à vue, de gérer les moyens de paiement du public et d’accorder des crédits aux entreprises et aux particuliers. Mais comment cela fonctionne-t-il réellement ?

Analysons les ressources

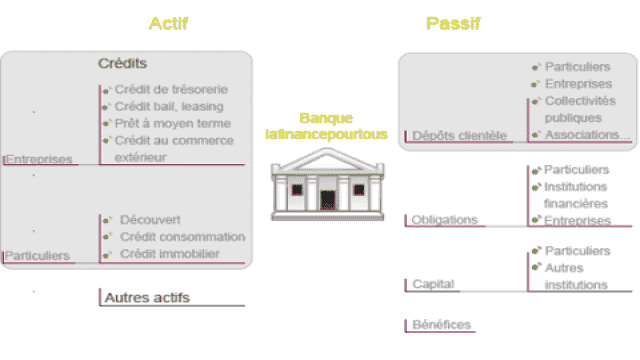

Prenons l’exemple de la banque lafinancepourtous. Comme toute entreprise, elle dispose d’un capital permanent constitué d’actions émises et de bénéfices mis en réserve. Elle dispose également de ressources provenant d’obligations et d’autres titres financiers souscrits par les investisseurs.

Cependant, une bonne partie des ressources courantes de la banque est constituée des dépôts de sa clientèle. Ces dépôts, collectés par les banques, sont des avoirs pour les déposants et des dettes envers ceux-ci pour les banques. Les dépôts peuvent être liquides ou quasi liquides (à vue ou à terme) et proviennent de particuliers, d’entreprises, d’associations et de collectivités publiques.

Comment fonctionnent les dépôts ?

La banque agit en tant que caissier pour ses clients. La collecte des dépôts implique que la banque effectue les ordres de paiement et d’encaissement de ses clients. Les paiements effectués par les clients réduisent les dépôts de la banque lafinancepourtous et, par conséquent, ses ressources. Ces paiements augmentent les dépôts des clients d’autres banques à qui ces paiements sont versés, augmentant ainsi également les ressources courantes de ces dernières. Ces paiements peuvent également ne pas avoir d’incidence sur les ressources de la banque lafinancepourtous s’ils concernent des clients de cette même banque. Le cas inverse se produit lors de l’encaissement des clients de la banque lafinancepourtous.

Chaque jour, chaque banque fait le bilan des paiements effectués par ses clients et échange les paiements correspondant aux mouvements de fonds d’une banque à l’autre. Elles ne se doivent plus que le solde net des mouvements, qui peut être dû ou à recevoir selon les cas. Cela s’appelle la “compensation” (clearing en anglais) et est organisée sous l’égide de la banque centrale dans une chambre de compensation regroupant les banques et les institutions financières autorisées. Les dépôts de clients caractérisent ces ressources, car elles sont toujours disponibles, ou presque, pour les clients. Ce sont des actifs liquides, relativement stables une fois les compensations entre paiements et encaissements effectuées.

La banque accorde des crédits

Passons maintenant en revue les actifs (emplois) de la banque, plus précisément les crédits qu’elle accorde.

Elle prête de l’argent aux personnes et aux entreprises ayant besoin de financer leur trésorerie ou leurs projets. Ce qui caractérise ces crédits, c’est que :

- La banque prend toujours un risque en prêtant, car elle pourrait ne pas être remboursée en fonction des revenus futurs de l’emprunteur. C’est donc un pari sur l’avenir.

- Les prêts, assortis d’intérêts, peuvent être remboursés en une seule fois (découverts) ou progressivement en fonction de leur durée et de leur montant.

- Pour se protéger contre les risques, la banque demande des garanties, comme la possibilité de vendre un bien mis en garantie en cas de non-remboursement ou l’assurance que quelqu’un d’autre remboursera à la place de l’emprunteur (hypothèque et caution).

En collectant des dépôts, les banques drainent une partie des ressources de ceux qui ont une capacité de financement, c’est-à-dire des épargnants dont l’épargne dépasse leurs dépenses d’investissements matériels. En accordant des crédits, les banques mettent des ressources à disposition de ceux qui ont besoin de financement. Ainsi, elles agissent en tant qu’intermédiaire entre ceux qui ont une capacité de financement et ceux qui ont des besoins de financement. On dit que “les dépôts font les crédits”.

Les dépôts collectés par les banques sont liquides à court terme, tandis que les prêts accordés sont à plus long terme, ce qui répond aux besoins des emprunteurs et est économiquement très utile. Cette asymétrie place les banques dans une position bien spécifique. On dit que les banques effectuent une transformation.

Un déposant peut-il savoir à quoi servent ses dépôts ?

Parfois, oui. Dans certains cas, on peut savoir comment les dépôts que l’on a effectués sont utilisés.

Par exemple, l’argent collecté sur le livret A sert à financer le logement social. Une grande partie de ces fonds est transférée à la Caisse des dépôts et consignations, qui rémunère les banques pour les intérêts versés aux épargnants ainsi que pour couvrir leurs frais. La Caisse des dépôts utilise une partie de cet argent pour accorder des prêts à long terme destinés au logement social et place le reste sur les marchés financiers dans des placements sans risque. Un mécanisme similaire existe avec le livret de développement durable, dont les ressources servent au financement du développement industriel et durable.

Cependant, en règle générale, il est difficile de savoir à quels financements sont affectés nos dépôts bancaires personnels. Nous pouvons seulement connaître globalement les prêts accordés par la banque à partir de l’ensemble de ses ressources, dont nos dépôts font partie. C’est un peu comme avec l’électricité que nous consommons : à moins de la produire nous-mêmes, il est impossible de savoir si celle que nous utilisons à un moment précis provient d’une centrale à gaz, nucléaire ou éolienne. De plus, la banque n’accorde pas uniquement des crédits en utilisant les dépôts déjà existants.

La création d’argent

Une banque peut également créer de l’argent en accordant un crédit et en créditant le compte de dépôt de l’emprunteur du même montant. Celui-ci peut utiliser cet argent pour payer ses fournisseurs ou acheter le bien désiré grâce au crédit. On dit alors que “les crédits font les dépôts”. Le remboursement du crédit entraîne la destruction symétrique de la monnaie créée.

Toutefois, tous les crédits n’entraînent pas une création monétaire. Les établissements financiers spécialisés qui ne collectent pas de dépôts (par exemple, les sociétés de crédit à la consommation) ne peuvent accorder des crédits qu’en étant préalablement financés, sans créer de la monnaie. Seules les banques qui gèrent les dépôts ont le pouvoir de création monétaire. Mais tous les crédits accordés ne conduisent pas à la création monétaire.

Les limites des prêts bancaires

Non, les banques ne peuvent pas prêter sans limites, et cela pour plusieurs raisons.

Une banque doit honorer ses engagements

Elle doit constamment disposer des ressources nécessaires pour faire face aux retraits de ses clients sur leurs dépôts. De plus, la partie “crédits” de ses actifs n’est pas liquide. La banque ne peut pas s’attendre à être remboursée avant l’échéance du crédit et peut se retrouver en difficulté si elle doit faire face à des retraits massifs. S’ajoutent à cela les risques pris sur les crédits, qui peuvent entraîner des pertes importantes supérieures aux bénéfices obtenus grâce aux remboursements des prêts.

En cas de difficultés financières du débiteur

Lorsque la situation financière de l’emprunteur est irrémédiablement compromise ou si le prêt finance un projet trop ambitieux ou peu rentable à l’avenir, cela peut mettre en difficulté la banque concernée, voire l’économie dans son ensemble (inflation, bulle, risque de difficultés en cascade pour les banques). C’est pourquoi la réglementation et la politique monétaire limitent la capacité de prêts des banques.

De plus, lorsque les ressources de la banque sont insuffisantes, elle doit en trouver. Elle emprunte alors auprès d’autres banques dans le marché interbancaire réservé aux établissements de crédit, où des actifs financiers sont échangés et où des emprunts à court terme sont contractés ou prêtés. La banque centrale intervient également sur ce marché pour fournir ou retirer des liquidités.

Les taux d’intérêt pratiqués sur ce marché, pour la zone euro, sont connus sous les noms d’Eonia pour les prêts à court terme et d’Euribor pour les prêts allant de 1 mois à 1 an. Cependant, cela a ses limites en raison du coût de ces emprunts et de la capacité de prêt des autres banques. Dans ces conditions, les prêts que la banque accorde finissent par devenir de moins en moins rentables.

Article suivant : Le marché interbancaire

Retour au sommaire