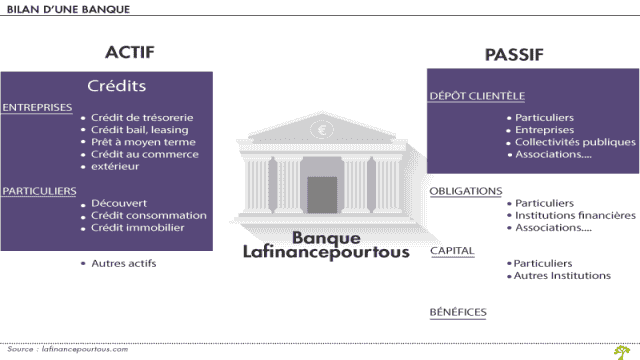

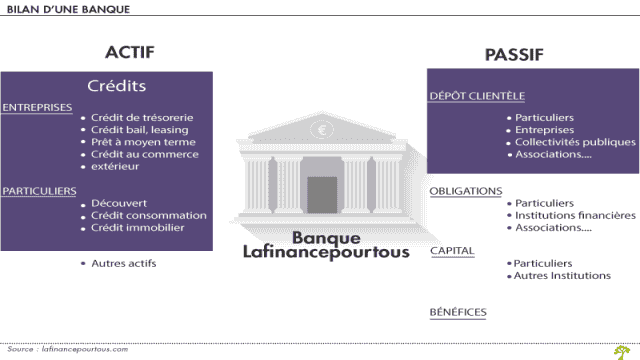

Analyse du passif d’une banque (ses ressources)

Composition du passif d’une banque

La banque lafinancepourtous, comme toute entreprise, dispose d’un capital permanent ou fonds propres, composé d’actions émises et de bénéfices mis en réserve. Elle dispose également des ressources provenant des obligations et autres titres financiers souscrits par les investisseurs.

Une grande partie des ressources courantes de la banque provient des dépôts de sa clientèle. Ces dépôts, collectés par les banques, constituent une dette envers les déposants. Ils peuvent être liquides ou quasi liquides (à vue ou à terme) et sont effectués par des particuliers, des entreprises, des associations, des collectivités publiques.

Comment fonctionnent les dépôts ?

La banque agit en tant que caissier pour ses clients. La collecte des dépôts implique que la banque exécute les ordres de paiement et d’encaissement de ses clients. Les paiements effectués par les clients de la banque lafinancepourtous réduisent les dépôts de cette banque et augmentent ceux des clients d’autres banques à qui sont versés les paiements. Toutefois, si le paiement est effectué à un client de la même banque, il n’a pas d’impact sur les ressources de la banque. Chaque jour, les banques font le bilan des paiements effectués par leurs clients et échangent les paiements correspondants. C’est ce qu’on appelle la compensation, organisée sous l’égide de la banque centrale.

Les ressources constituées par les dépôts des clients sont toujours disponibles ou presque pour les clients. Elles sont des actifs liquides et relativement stables une fois les compensations entre paiements et encaissements effectuées.

Analyse des actifs (les emplois) de la banque

La banque accorde des prêts pour financer la trésorerie et les projets de ceux qui en ont besoin. Ce qui caractérise ces crédits, c’est que :

- La banque prend toujours un risque en prêtant, car il existe la possibilité de ne pas être remboursée. Cela dépend des revenus futurs de l’emprunteur, et il y a donc un pari sur l’avenir.

- Les prêts peuvent être remboursés en une seule fois pour de petites sommes, ou remboursés progressivement en fonction de la durée et du montant du prêt.

- Pour se protéger contre les risques, la banque demande des garanties, telles que la possibilité de vendre un bien mis en garantie en cas de non-remboursement, ou l’assurance que quelqu’un d’autre remboursera à la place de l’emprunteur.

La banque doit pouvoir faire face à ses engagements

Gestion actif-passif

Les dépôts collectés par les banques sont liquides à court terme, tandis que les prêts qu’elles accordent sont à plus long terme et illiquides. On dit que les banques effectuent une transformation de maturités.

Comme une banque doit faire face à ses engagements, elle doit gérer l’asymétrie entre l’actif et le passif de son bilan en ayant continuellement des ressources suffisantes pour faire face aux décaissements sur les dépôts de ses clients. En plus des risques liés aux crédits, qui peuvent entraîner des pertes importantes, la banque peut emprunter aux autres banques lorsque ses ressources sont insuffisantes, et prêter lorsqu’elle a des liquidités disponibles. Cela se fait sur le marché interbancaire, où les établissements de crédit échangent des actifs financiers et empruntent ou prêtent à court terme. La banque centrale intervient également sur ce marché pour fournir ou retirer des liquidités. Cependant, il y a des limites à cause du coût de ces emprunts et de la capacité de prêt des autres banques. Dans ces conditions, les prêts que la banque effectue deviennent de moins en moins rentables.

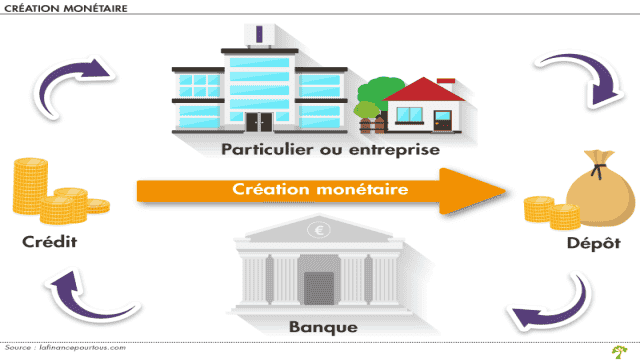

La banque est à l’origine de la création monétaire

Simple comme une écriture

En accordant un crédit, la banque crédite le compte de dépôt de l’emprunteur du même montant. Elle réalise une simple écriture comptable et crée ainsi de la monnaie. Une fois crédité sur son compte, l’emprunteur peut utiliser cet argent pour effectuer des paiements ou acheter des biens grâce au crédit. On dit alors que “les crédits font les dépôts”. Lorsque le crédit est remboursé, la monnaie créée est détruite de manière symétrique.

Les limites du pouvoir de prêt des banques

Bien que la banque puisse créer de la monnaie par simple écriture, ce pouvoir n’est pas illimité. La Banque Centrale limite le volume de crédits afin de maintenir la stabilité des prix et du système financier. Elle le fait en agissant sur les taux directeurs, qui déterminent les taux auxquels les banques peuvent se refinancer. Ces taux ont un impact sur le marché interbancaire. En l’absence de dépôts suffisants, la banque est contrainte de trouver un financement externe, qui peut être coûteux si les taux pratiqués sont élevés.

La Banque Centrale utilise également des mesures réglementaires, principalement pour garantir la solidité du système bancaire. Les banques doivent détenir un montant de fonds propres proportionnel aux risques des crédits accordés. Ainsi, la création monétaire des banques doit s’accompagner d’un renforcement de leur capital. On peut donc dire que “les dépôts font les crédits”. Depuis que la réglementation internationale impose aux banques de renforcer leurs fonds propres, on pourrait même dire que “les dépôts et les fonds propres font les crédits”.

La banque utilise-t-elle parfois ses dépôts pour prêter ?

Oui, dans certains cas, lorsque les dépôts sont destinés à financer des circuits de financement spécifiques. C’est notamment le cas de l’argent collecté sur le livret A, qui sert à financer le logement social.

Les livrets réglementés comme outils de financement

La plupart de l’argent collecté sur les livrets A est transférée à la Caisse des dépôts et consignations. Cette dernière rembourse aux banques le montant des intérêts versés aux épargnants, ainsi qu’une commission pour couvrir les frais (0,3 %). La Caisse des dépôts utilise une partie de cet argent pour accorder des prêts à long terme, notamment pour le logement social, et place le reste sur les marchés financiers dans des placements peu risqués et liquides. Un mécanisme similaire existe avec le livret de développement durable et solidaire, dont les ressources servent à financer le développement industriel et durable.

L’utilisation des autres dépôts par la banque

La banque utilise le reste de ses dépôts comme des ressources pour sa trésorerie, qu’elle place sur un compte à la banque centrale, qui est la banque des banques. Comme toute entreprise, elle peut investir sa trésorerie dans des produits monétaires liquides et peu risqués, ainsi que dans des produits à plus long terme comme les marchés obligataires et actions, voire dans des actifs peu liquides comme l’immobilier. Cependant, elle ne pourra placer qu’une proportion limitée de ses dépôts, d’autant plus faible que l’actif dans lequel elle investit est peu liquide et risqué.