Investir en Bourse simplement tout en limitant les risques

Vous êtes intéressé par l’investissement en Bourse, mais vous trouvez cela trop compliqué. Pourtant, investir en Bourse peut être aussi simple que faire des achats en ligne et il est même possible d’investir avec de faibles montants.

Dans cet article, nous vous expliquerons les notions essentielles pour bien investir en Bourse et réduire les risques sur le long terme.

Investir en Bourse facilement avec les ETF

Lorsqu’il s’agit d’investir en Bourse, la solution la plus simple semble être d’acheter des actions directement. Cependant, cela soulève des questions telles que quelles actions acheter et quand les revendre.

Il existe une solution simple pour accéder aux marchés mondiaux (Etats-Unis, Europe, Asie Pacifique, Pays Emergents) : investir avec des ETF.

Les ETF sont des fonds cotés en Bourse qui permettent d’investir à moindre coût dans des marchés entiers en achetant un seul titre.

Comment investir en Bourse ?

Tout le monde peut accéder aux marchés financiers de nos jours. Il est possible d’investir facilement son argent en Bourse grâce aux plateformes de trading des courtiers low-cost (Bourse Direct, Degiro, Saxo, eToro…) ou des banques en ligne (Boursorama, Fortuneo, BforBank, Hello Bank…).

Pour les débutants, il existe deux options. La première consiste à acheter soi-même des actions en investissant dans des valeurs réputées solides à long terme. L’autre option est de se tourner vers la gestion collective en confiant son argent à un gérant de fonds.

Option 1 : Les actions en direct

Pour gérer votre portefeuille d’actions en direct, il est important de suivre régulièrement l’actualité économique des entreprises présentes dans votre portefeuille pour ne pas être pris au dépourvu par une mauvaise nouvelle.

Pour avoir un portefeuille diversifié, il est conseillé de miser sur des actions internationales, les marchés émergents et sur le marché obligataire, ce qui demande une compétence particulière. La gestion d’actions en direct nécessite du temps et peut être coûteuse en termes de frais, surtout pour les petits portefeuilles.

Notre conseil : Pour la plupart des investisseurs, il est plus judicieux de se tourner vers la gestion collective (ETF ou fonds classiques) qui offre une diversification que vous ne pouvez pas atteindre en tant qu’investisseur individuel.

Option 2 : La gestion collective

La gestion collective consiste à investir une somme d’argent dans un portefeuille de valeurs mobilières détenu en commun avec d’autres investisseurs (fonds d’investissement). Avec la gestion collective, vous choisissez la zone géographique ou la catégorie d’actifs dans laquelle vous souhaitez investir, et c’est un gérant professionnel qui s’occupe de tout.

Il existe 3 principaux types de fonds d’investissement :

1. Les Fonds Classiques ou OPC (FCP et SICAV)

Les OPC (Organismes de Placements Collectifs) sont des portefeuilles de valeurs mobilières (actions et obligations) dont vous pouvez acheter une part. Les fonds classiques permettent un accès simplifié aux marchés financiers et une bonne diversification des risques.

Ne vous contentez pas des “fonds maisons” proposés par votre banque, les performances des fonds des grands réseaux (BNP Paribas, Crédit Agricole, Société Générale, Banque Postale…) sont souvent décevantes et les frais d’entrée bien trop élevés.

Notre conseil : Pour acheter des fonds classiques, ouvrez un compte chez un courtier en ligne ou une banque en ligne. Les opérations se feront rapidement (le jour même, pour un ordre passé tôt le matin) et vous bénéficierez d’un choix de fonds, avec des droits d’entrée négociés à 0%.

2. Les Trackers – ETF

Les ETF (Exchange Traded Fund), également appelés Trackers, sont des fonds d’investissement qui reproduisent l’évolution d’un indice de marché ou d’un indice sectoriel.

Acheter un ETF revient donc à acheter un fonds qui réplique l’évolution d’un panier d’actions ou d’obligations, dans des proportions identiques à celles constituant l’indice répliqué.

Contrairement aux fonds classiques, les ETF sont cotés tout au long de la journée, comme les actions. Ils offrent un large choix d’investissement vous permettant de diversifier vos placements.

Les frais de gestion annuels prélevés par les ETF sont bien plus faibles que ceux des fonds classiques. Certains ETF sont éligibles au PEA ou à l’Assurance Vie.

Notre conseil : Les ETF constituent la solution idéale pour construire un portefeuille hautement diversifié et profiter du dynamisme des Bourses mondiales avec des frais réduits et un ticket d’entrée très abordable.

3. Les fonds à formule

Les fonds à formule promettent de profiter d’une partie de la hausse des actions en limitant les risques. Cependant, ils sont souvent opaques et chers, et affichent des performances généralement décevantes.

Notre conseil : Il est préférable de privilégier les ETF plutôt que les actions en direct pour investir en Bourse. Cela vous permettra de gérer simplement un portefeuille hautement diversifié, avec des frais réduits.

Quelle somme pour commencer à investir en Bourse ?

Lorsque l’on débute en Bourse, l’une des questions les plus courantes concerne le montant minimum pour investir.

Nous estimons qu’un montant minimum d’environ 10 000 € est nécessaire pour commencer à investir en actions en direct dans de bonnes conditions. Avec ce montant, vous pourrez détenir des actions d’au moins une dizaine d’entreprises et assurer une diversification de votre portefeuille. Avec des montants plus faibles, vos gains seront fortement rognés par les frais de courtage. Il est donc important de prendre en compte l’impact de ces frais pour maximiser la rentabilité de vos investissements en Bourse.

Pour commencer à investir en Bourse, privilégiez les ETF plutôt que les actions en direct. En achetant un ETF, vous pourrez investir dans un vaste portefeuille d’actions en une seule transaction, ce qui est à la fois plus sûr et moins coûteux.

En investissant avec des ETF, vous pouvez démarrer avec un investissement initial modeste. Par exemple, avec 100 €, vous pouvez investir dans plusieurs centaines d’entreprises avec des frais de courtage réduits. Les ETF vous permettent de vous positionner sur les marchés actions avec un investissement initial abordable.

Comment investir en Bourse en limitant les risques ?

Avant de vous lancer dans l’investissement en Bourse, il est essentiel de vous poser les bonnes questions :

- Pourquoi commencer à investir en Bourse ?

- Quand faut-il commencer à placer en Bourse ?

- Quelle enveloppe fiscale pour investir en Bourse ?

- Comment protéger ses investissements en Bourse ?

Pourquoi commencer à investir en Bourse ?

Le principal argument pour investir votre argent en dehors d’un compte courant est d’éviter que votre argent se dévalue en raison de l’inflation. En laissant votre argent dormir sur un compte courant, vous risquez de voir votre pouvoir d’achat se dégrader au fil du temps. Investir en Bourse est une solution efficace pour vous protéger contre l’inflation.

D’autres raisons cruciales pour investir en Bourse peuvent être la préparation de votre retraite ou la constitution d’un capital suffisant pour réaliser des projets à court terme, comme l’achat d’une maison.

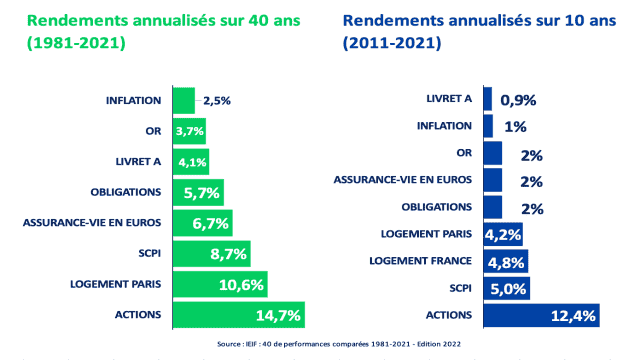

Les actions ont été le meilleur placement financier sur le long terme. Elles affichent une performance annualisée de +14,7% sur les 40 dernières années. Toutefois, il est difficile de prédire quelles entreprises seront rentables dans les 30 prochaines années. C’est pourquoi de nombreux investisseurs se tournent vers des investissements diversifiés, tels que les ETF, pour équilibrer le risque.

Quand faut-il commencer à placer en Bourse ?

Le meilleur moment pour investir en Bourse est le plus tôt possible afin de profiter de la performance des marchés actions et de valoriser votre capital sur le long terme.

Les Français détiennent généralement peu d’actifs risqués, mais il est important de commencer à investir pour faire fructifier votre argent. Plus vous commencez tôt, plus votre argent a de chances de croître au fil du temps. La puissance des intérêts composés est à votre avantage, il est donc essentiel de profiter de cet effet.

En investissant sur le long terme, vous avez plus de temps pour vous remettre des retours en arrière des marchés et pour que votre argent fructifie. De plus, il est préférable de se focaliser sur les facteurs que vous pouvez contrôler, tels que vos émotions et la diversification de vos placements.

Quelle enveloppe fiscale pour investir en Bourse ?

Pour commencer à investir en Bourse, vous devez ouvrir un compte dans une banque traditionnelle, une banque en ligne ou un courtier. Les banques en ligne offrent des frais moins élevés que les banques traditionnelles.

La fiscalité appliquée à vos plus-values dépendra de l’enveloppe fiscale dans laquelle vous logerez vos investissements.

Les principaux types de compte pour investir en Bourse sont les suivants :

- Le compte-titres ordinaire : C’est le moyen le plus simple pour investir sur tous les produits financiers, mais il ne bénéficie d’aucun avantage fiscal.

- Le PEA (Plan d’Epargne en Actions) : Il offre un cadre fiscal avantageux au-delà de 5 ans et permet d’investir dans des actions européennes ou des fonds/ETF investis à au moins 75% dans les actions européennes.

- L’assurance-vie : C’est également une option intéressante pour investir en Bourse, avec des avantages fiscaux substantiels à partir de 8 ans de détention.

Comment protéger ses investissements en Bourse ?

Le meilleur moyen de protéger votre argent à long terme est de vous concentrer sur les facteurs que vous pouvez contrôler. Respecter votre profil d’investisseur, investir progressivement, diversifier vos placements, minimiser les frais, maîtriser vos émotions et penser à long terme sont les principes de base pour bien investir en Bourse.

Les marchés peuvent être volatils, mais en suivant ces principes, vous pourrez réduire considérablement les risques et optimiser le couple rendement-risque de vos investissements.

N’oubliez pas que chaque investisseur est unique, il est donc important de trouver la stratégie qui correspond le mieux à votre profil et à vos objectifs.