Le crédit sans vérification de crédit – Interrogez les conditions SCHUFA-neutres

- Comparaison de crédit sans vérification de crédit

- Paiement instantané

- Sans engagement et gratuit

- Calculatrice de crédit certifiée par le TÜV

- Crédits de 1,000 – 100,000€

Les meilleurs fournisseurs dans le calculateur de crédit SCHUFA-neutre sur BILD.de

Dans ce qui suit, nous aimerions offrir un aperçu général des fournisseurs de crédit dans le comparateur de crédit de BILD.de. Aucune des banques et courtiers en crédit répertoriés ici ne procède à une inscription négative auprès de SCHUFA pour la demande d’offres de crédit. L’utilisation de la calculatrice de crédit est donc non seulement gratuite et sans engagement, mais également totalement sans SCHUFA jusqu’à la soumission de la demande de crédit.

OFINA Crédit sans SCHUFA

Crédit Postbank sans SCHUFA

Crédit Norisbank sans SCHUFA

Crédit Younited sans SCHUFA

Crédit auxmoney sans SCHUFA

Crédit Deutsche Bank sans SCHUFA

Crédit OYAK ANKER Bank sans SCHUFA

Crédit Santander sans SCHUFA

Crédit HypoVereinsbank sans SCHUFA

Crédit Creditplus sans SCHUFA

Crédit Degussa Bank sans SCHUFA

Crédit Targobank sans SCHUFA

Crédit ING sans SCHUFA

Crédit SKG sans SCHUFA

Crédit swk Bank sans SCHUFA

Crédit Barclays sans SCHUFA

Crédit Bank of Scotland sans SCHUFA

Crédit Consors Finanz sans SCHUFA

Crédit Commerzbank sans SCHUFA

Crédit DKB sans SCHUFA

Crédit DSL Bank sans SCHUFA

Crédit Bank Norwegian sans SCHUFA

Comment fonctionne la comparaison de crédit SCHUFA-neutre sur BILD.de

À la recherche d’un prêt en ligne bon marché, il n’est pas nécessaire d’avoir peur qu’une demande d’offre de condition gratuite soit enregistrée auprès de SCHUFA à chaque demande de condition avec l’utilisation d’une calculatrice de crédit gratuite. Obtenir, comparer et demander des conditions d’intérêt est SCHUFA-neutre avec la comparaison de crédit sur BILD.de.

La comparaison sans SCHUFA des crédits se fait en quelques étapes simples :

Étape 1 – Indiquer le montant du prêt : Tout d’abord, le montant souhaité du prêt doit être sélectionné. Il est recommandé de réfléchir à l’avance à la somme exacte que l’on souhaite emprunter, car le montant du prêt peut également influencer les conditions d’intérêt. Dans la calculatrice de crédit sans SCHUFA de BILD.de, des prêts souhaités de 1 000 à 100 000 € sont possibles.

Étape 2 – Choisir la durée : Outre le montant du prêt, la durée d’un prêt influence également les conditions d’intérêt. Dans le comparateur de crédit de BILD.de, la durée peut varier de 6 mois à 10 ans pour les prestataires de crédit. Nous recommandons de choisir une durée aussi courte que possible et aussi longue que nécessaire. Les prêts à long terme sont généralement plus chers que les prêts remboursés plus rapidement.

Étape 3 – But ou utilisation libre : Au total, 11 utilisations différentes sont disponibles dans la calculatrice de crédit de BILD.de. Pour certaines d’entre elles, comme un prêt automobile ou une hypothèque, il y a souvent une affectation spécifique. Cela signifie que l’argent ne peut être dépensé que pour un achat spécifique. La banque reçoit le bien financé (par exemple une voiture ou une maison) en garantie jusqu’au remboursement complet du prêt. Si vous souhaitez utiliser un prêt sans affectation spécifique, nous vous recommandons de choisir “Utilisation Libre” comme objectif d’utilisation.

Étape 4 – Demande d’informations : À l’étape suivante, quelques informations de base sur les circonstances de vie et la situation financière sont demandées. Ces informations sont importantes pour obtenir des offres de crédit individuelles. Les meilleures offres de crédit les moins chères sont envoyées par e-mail en quelques secondes.

Étape 5 – Vérification de l’offre & demande de crédit : Chaque offre de crédit doit être soigneusement vérifiée avant de choisir une banque. Si vous trouvez le prêt qui vous convient, vous pouvez commencer à remplir la demande de crédit en cliquant sur le lien dans l’e-mail d’offre. La demande de prêt complète en ligne ne prend généralement pas plus de 5 à 10 minutes avec l’aide d’une calculatrice de comparaison de crédit gratuite.

Qu’est-ce qu’un crédit sans SCHUFA ?

Les banques et tous les établissements de crédit qui accordent des prêts en Allemagne sont légalement tenus, conformément à l’article 18 de la loi sur les institutions de crédit (KWG), de procéder à une vérification de solvabilité des demandeurs avant d’accorder un prêt.

L’utilisation de la comparaison de crédit sur BILD.de et la demande répétée de conditions de crédit, c’est-à-dire la demande d’offres de crédit décrite dans la section précédente, sont toujours neutres vis-à-vis de SCHUFA. Cela signifie qu’aucune mention n’est faite auprès de SCHUFA lors de ce processus, ce qui pourrait affecter négativement le score personnel des points.

Il est néanmoins possible d’obtenir un prêt malgré SCHUFA, la meilleure façon de découvrir les conditions avec une entrée SCHUFA est également une calculatrice de comparaison de crédit.

Une comparaison schufaneutrale des prêts avec un tel calculateur est toujours possible, mais l’octroi et le paiement fiables d’un prêt sans vérification de solvabilité du demandeur ne sont pas courants en Allemagne. Une exception concerne les prêts privés octroyés directement par des particuliers et les prêts suisses sans SCHUFA, qui sont généralement demandés à l’étranger.

Avantages d’un crédit sans vérification de crédit – pourquoi il est conseillé de comparer les crédits sans vérification de SCHUFA

Comparer les crédits en ligne sans SCHUFA présente l’avantage majeur qu’aucune entrée négative n’est enregistrée dans l’historique des données personnelles de SCHUFA pour les demandes d’offres de crédit. Ainsi, vous pouvez comparer les prêts autant de fois que vous le souhaitez et pour des montants, des durées et des utilisations différentes, ainsi que comparer les taux d’intérêt respectifs.

De cette manière, vous pouvez tranquillement et sans entretien personnel en banque demander un grand nombre de fournisseurs de crédit sérieux de chez vous pour une demande de prêt. Si vous deviez vous rendre d’une banque à l’autre et prendre des rendez-vous individuels avec des conseillers bancaires à chaque fois, la recherche du bon crédit prendrait certainement beaucoup plus de temps et serait beaucoup plus compliquée.

Tous les avantages en un coup d’œil :

- Comparez les crédits sans entrer de SCHUFA

- Comparez les offres de nombreuses banques en même temps

- Examinez les offres confortablement depuis chez vous

- Souvent de meilleures conditions en ligne qu’en agence bancaire

- Comparaison de crédits et demande en quelques minutes

Conditions préalables pour un crédit sans SCHUFA – ce qui doit être rempli

Pour obtenir des offres pour un crédit sans entrer de SCHUFA, il suffit de fournir quelques informations sur le montant du prêt, la durée et l’utilisation. Cependant, pour pouvoir demander effectivement un prêt avec des chances de succès, les conditions suivantes doivent être remplies :

Résidence allemande : En tant que demandeur, vous devez être inscrit en Allemagne de manière permanente depuis au moins un an. Il n’est pas possible de demander un prêt auprès d’une banque allemande depuis l’étranger.

Majorité légale : Les contrats de crédit, comme tous les autres contrats, ne peuvent être conclus qu’après avoir atteint l’âge de 18 ans.

Compte courant allemand : En théorie, un compte courant avec un IBAN européen suffit, mais de nombreuses banques exigent que le montant du prêt soit versé sur un compte courant allemand. Si vous n’avez pas de compte courant avec un numéro IBAN allemand, nous recommandons le compte gratuit avec carte Visa de la DKB.

Solvabilité suffisante** : Bien que l’interrogation des conditions de crédit et la comparaison des offres de crédit soient possibles sans vérification SCHUFA, une vérification de solvabilité est toujours effectuée par les banques allemandes lors de la demande de prêt. Tous les établissements de crédit en Allemagne sont légalement tenus de vérifier la solvabilité des demandeurs de crédit à l’avance.

Les meilleurs fournisseurs de crédit suisse sans SCHUFA

Crédit sans SCHUFA vs crédit suisse sans SCHUFA – quelles sont les différences ?

Étant donné qu’en Allemagne, il n’est pas possible pour des raisons légales d’accorder un prêt de manière sérieuse sans vérification de solvabilité, de nombreuses personnes se tournent vers un prêt suisse sans SCHUFA. Les banques suisses et celles d’autres pays ne se soucient pas des données d’une agence allemande de renseignements.

Les banques se basent plutôt sur les garanties lors de l’accord d’un prêt, la solvabilité n’étant vérifiée que d’une autre manière. Outre la Suisse, la petite principauté du Liechtenstein participe également à l’octroi de prêts sans SCHUFA.

Les raisons de demander un crédit suisse peuvent être nombreuses, mais cette solution est particulièrement intéressante pour les indépendants et les personnes ayant une mauvaise solvabilité. Il convient de noter que les prêts suisses sont souvent assortis de taux d’intérêt plus élevés que ceux proposés par une banque allemande.

Pour mieux présenter les différences fondamentales entre un prêt allemand et un prêt suisse, nous avons résumé les différences fondamentales dans le tableau suivant.

Conseil d’un expert de BILD.de : Malheureusement, de nombreux fournisseurs de crédit suisses sans vérification de solvabilité demandent des frais préalables ou des paiements anticipés. Évitez tous les établissements de crédit qui demandent un paiement à l’avance.

Crédit sans SCHUFA avec paiement immédiat – le virement est effectué si rapidement

Si vous utilisez la calculatrice de crédit sur BILD.de, vous pouvez effectuer un nombre illimité de demandes de crédit sans vérification de solvabilité avec différentes durées, utilisations et montants de prêt. De nombreux prestataires répertoriés là-bas, tels que OFINA, auxmoney, Degussa Bank et SKG Bank, offrent une réponse de crédit directe ainsi qu’un paiement immédiat dans un délai d’un jour.

Pour que le paiement du montant du prêt puisse même avoir lieu le même jour, nous recommandons de soumettre la demande le matin un jour ouvrable. Selon la charge de travail, les banques traitent ces demandes immédiatement et le paiement peut être effectué rapidement dans ces cas.

Tous les conseils pour un paiement de crédit le plus rapide possible :

- Vérifiez à l’avance si la banque respective propose un paiement immédiat

- Demandez le crédit le matin un jour ouvrable

- Utilisez une demande en ligne complète (procédure VIDÉO, signature numérique)

- Avec une bonne solvabilité et de faibles montants de crédit jusqu’à 10 000 €, un paiement immédiat est plus probable

- Indiquez un compte compatible avec le paiement instantané, le cas échéant

Quels types de crédits sans SCHUFA existent-il ?

La plupart des types de crédits peuvent être calculés sans SCHUFA à l’aide d’une calculatrice de crédit. L’interrogation personnalisée des conditions de crédit et des taux d’intérêt auprès de différentes banques est également SCHUFA-neutre si vous entrez de nombreux montants de prêt et durées dans la calculatrice de crédit et demandez les offres correspondantes. Seule la demande finale d’un prêt spécifique entraîne une vérification de solvabilité préalable par SCHUFA pour les banques allemandes, indépendamment de l’utilisation prévue ou du montant du prêt.

- Crédit à la consommation sans SCHUFA : Pour comparer les petits crédits jusqu’à 10 000€, vous pouvez utiliser facilement une calculatrice de crédit gratuite, même si vous choisissez “Utilisation libre” comme objectif d’utilisation. Dans certains cas, des mini-prêts peuvent également être acceptés malgré un faible score SCHUFA.

- Crédit à tempérament sans SCHUFA : Même pour les prêts à tempérament plus importants, il est recommandé de comparer de nombreux fournisseurs et offres de crédit sans SCHUFA avant de faire une demande. Bien sûr, un bon crédit doit également être en mesure de fournir une preuve de solvabilité.

- Crédit automobile sans SCHUFA : Nous recommandons particulièrement une recherche approfondie et indépendante d’un crédit automobile, qui n’affecte pas votre score SCHUFA. Si vous trouvez vous-même un financement automobile et n’optez pas pour le financement du concessionnaire souvent proposé, vous pouvez bénéficier de remises considérables pour les paiements au comptant lors de l’achat d’une voiture.

- Crédit privé sans SCHUFA : Dans le cas d’un prêt privé octroyé directement par une autre personne privée via une plateforme P2P, il peut y avoir une exemption complète de l’interrogation SCHUFA dans certains cas. Si vous souhaitez demander un prêt à usage personnel auprès d’une banque, l’interrogation des conditions est également neutre pour SCHUFA, mais la banque obtiendra une preuve de solvabilité sous forme de rapport SCHUFA lors de l’examen de la demande de prêt.

- Crédit en ligne sans SCHUFA : Les prêts demandés en ligne sont généralement comparés les uns aux autres à l’aide d’une calculatrice de crédit. Heureusement, vous pouvez obtenir des offres de nombreuses banques et de nombreux courtiers indépendants sans avoir d’effets négatifs sur SCHUFA. Une fois que vous avez trouvé le prêt qui vous convient, vous pouvez également demander le prêt souhaité en ligne.

- Crédit immédiat sans SCHUFA : Lorsque vous avez besoin de trouver rapidement un crédit, une comparaison de crédit simple et numérique est le meilleur moyen de demander des crédits sans affecter SCHUFA à de nombreuses banques en même temps. Souvent, les banques proposent dans ces calculateurs une réponse de crédit express et un paiement flash le même jour. Les vérifications de solvabilité sont également effectuées par les banques lors de la demande de crédit.

- Crédit de modernisation sans SCHUFA : Lors de la recherche du prêt de modernisation approprié, il est possible que vous souhaitiez calculer une grande variété de montants de crédit et de durées. En raison du fait que la calculatrice de crédit de modernisation interroge toujours les conditions SCHUFA-neutres, vous n’avez donc pas à craindre de nombreuses entrées SCHUFA.

- Crédit hypothécaire sans SCHUFA : Lors de l’achat d’une maison ou de l’achat de biens immobiliers, il est généralement judicieux de rechercher et de calculer de nombreux montants de crédit et durées différents. En raison du fait que l’interrogation SCHUFA des conditions de crédit est toujours neutre dans une telle calculatrice, vous n’avez donc pas à craindre de nombreuses entrées SCHUFA.

Exemple de calcul pour un crédit sans vérification de crédit – voici ce qu’un prêt de la comparaison de crédit SCHUFA-neutre coûte

Pour une meilleure vue d’ensemble des coûts réels d’un prêt à tempérament demandé à partir d’une comparaison de crédit sans vérification de crédit, nous avons calculé à titre d’exemple un montant de prêt de 20 000 euros avec différents taux d’intérêt et différentes durées.

Même pour les prêts comparés avec un calculateur de crédit sans SCHUFA, la solvabilité est vérifiée par les banques lors de la demande de prêt.

Tableau : Exemple de calcul pour un prêt de la comparaison de crédit SCHUFA-neutre sur BILD.de.

Qu’est-ce que SCHUFA ?

SCHUFA est une agence d’évaluation économique, c’est-à-dire une entreprise qui collecte, stocke et transmet des données économiquement pertinentes sur les personnes privées et les entreprises à des contractants moyennant paiement.

Pour que le demandeur puisse demander des données à une autre partie contractante auprès de SCHUFA, il doit y avoir un intérêt légitime, par exemple dans le cadre d’une vérification de solvabilité. Les données doivent finalement aider la partie contractante à mieux évaluer la capacité de paiement et la solvabilité d’un partenaire potentiel.

La SCHUFA (Schutzgemeinschaft für allgemeine Kreditsicherung) sous sa forme actuelle a été créée à la fin des années 1920 à Berlin. À l’époque, un employé de la compagnie d’électricité municipale a eu l’idée de proposer des appareils électroménagers à tempérament basée sur les informations relatives à la solvabilité des clients d’électricité.

Quel est le rôle de SCHUFA dans l’octroi de crédits ?

Les données SCHUFA sont souvent l’un des facteurs clés qui influent sur l’octroi de crédits et les conditions de crédit individuelles pour les demandeurs. Cependant, SCHUFA ne décide jamais elle-même de l’approbation ou du refus d’une demande de crédit, cette tâche incombe toujours aux banques.

SCHUFA évalue les données collectées selon ses propres critères, pour la plupart opaques, et attribue à toutes les personnes domiciliées en Allemagne et ayant atteint l’âge de 18 ans leur propre score SCHUFA. Selon la façon dont ce score de points est bon, vous avez de bonnes ou de mauvaises chances d’obtenir une approbation de crédit avec des conditions optimales de la part de la banque, ou non.

Il convient de noter que non seulement un mauvais historique de paiement d’un autre contrat de crédit peut faire baisser le score SCHUFA, mais aussi le fait de déménager plusieurs fois en peu de temps peut avoir un effet négatif sur le score de points.

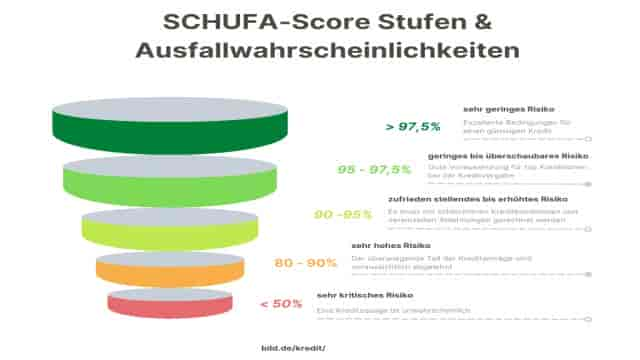

Le graphique suivant montre les différents niveaux de score SCHUFA et le niveau de risque qui y est associé par SCHUFA.

Tableau : Niveaux de score SCHUFA et risques de crédit associés.

Conseil d’expert de BILD.de : SCHUFA a l’obligation légale de fournir sur demande une copie des données personnelles pertinentes à toutes les personnes enregistrées et ce, gratuitement. La demande peut être trouvée sur le site web de SCHUFA. Si vous trouvez des entrées incorrectes ou obsolètes dans cette copie de données, vous pouvez demander leur suppression, ce qui peut avoir un effet positif sur le score SCHUFA. Particulièrement lorsque vous planifiez un financement plus important, comme un prêt immobilier, il est recommandé de vérifier vos données SCHUFA avant de faire une demande.

Comment est calculé le score SCHUFA ?

En général, SCHUFA utilise des informations passées qui donnent une indication de la solvabilité des personnes et des entreprises. Il se concentre principalement sur la question de savoir si les prêts ont été remboursés en temps et en heure et dans leur intégralité. Si c’est le cas, cela peut avoir un impact très positif sur le score SCHUFA.

En revanche, si vous n’avez jamais contracté de prêt jusqu’à présent, il n’y a que peu de données pertinentes disponibles pour déterminer la solvabilité. On peut donc supposer que dans ce cas, vous n’obtiendrez pas un score SCHUFA très élevé.

En plus des prêts en cours ou antérieurs, SCHUFA examine également un certain nombre d’autres caractéristiques pour son score, qui sont divisées en caractéristiques positives et négatives.

Caractéristiques positives vs Caractéristiques négatives du score SCHUFA

Conseil d’expert de BILD.de : Bien que SCHUFA reçoive des données économiques pertinentes sur des millions de personnes et d’entreprises en Allemagne de milliers de partenaires contractuels tels que des banques, des fournisseurs d’énergie et des fournisseurs de services de télécommunications, certaines informations ne sont pas connues de SCHUFA.

Voici quelques informations que SCHUFA ne connaît pas :

- Revenu ou autres actifs

- Quartier résidentiel

- Employeur et profession

- Adhésion à des partis politiques

- Appartenance religieuse

Demande de crédit refusée – voici les raisons les plus courantes

Selon la banque, les raisons du refus d’une demande de crédit peuvent varier considérablement. Dans la plupart des cas, une solvabilité insuffisante en est la raison, mais d’autres facteurs peuvent également jouer un rôle.

Faible score SCHUFA

Procédure de recouvrement en cours

Montant de crédit trop élevé

Absence de revenu régulier

Contrat de travail temporaire

Les demandeurs sont en période d’essai

Données incorrectes

Pas de résidence permanente en Allemagne

Les demandeurs sont trop jeunes ou trop vieux

Alternatives à un crédit sans SCHUFA – que faire en cas de refus ?

Si vous avez opté pour un prêt à partir d’une comparaison de crédit sans SCHUFA et que vous avez été refusé par la banque respective, il existe plusieurs alternatives possibles :

Demande de crédit auprès d’une autre banque : Chaque banque évalue les risques différemment. Si une banque vous refuse, une autre banque peut encore vous accorder un prêt. Il peut donc valoir la peine de demander à une autre banque.

Montant de crédit plus bas : Il se peut que le montant de crédit demandé dépasse vos propres moyens, mais un montant de prêt inférieur pourrait encore être dans les limites du possible. Comme demander à nouveau un prêt en ligne avec un effort très gérable, cette voie peut être une bonne alternative.

Deuxième emprunteur : Souvent, la demande d’un prêt avec un deuxième emprunteur peut minimiser le risque du point de vue de la banque et conduire à une approbation de prêt. La condition préalable est que le deuxième emprunteur dispose d’une bonne solvabilité et d’un revenu régulier.

Affectation spécifique : Une affectation spécifique est souvent utilisée pour les prêts automobiles et les prêts immobiliers, où la banque reçoit l’objet financé (par exemple une voiture ou une maison) en garantie jusqu’au remboursement complet du prêt. Ainsi, le risque de crédit pour la banque est considérablement réduit. Si vous avez été refusé pour un prêt à utilisation libre, un prêt à affectation spécifique peut être une solution alternative.

Crédit privé : Une autre alternative à un prêt bancaire est un prêt privé. Cela peut être un prêt accordé par des membres de la famille ou des amis, ou par des prêteurs privés. Ces derniers sont médiés par des plateformes P2P. En principe, les deux variantes sont plutôt recommandées comme solution de secours par rapport à un véritable prêt bancaire pour diverses raisons.

Crédit suisse : Si vous avez été refusé en raison d’entrées SCHUFA négatives, un crédit suisse sans SCHUFA de l’étranger peut être une possibilité d’obtenir le prêt souhaité. Cependant, il convient de noter que les banques étrangères demandent également des garanties et offrent généralement des conditions de prêt moins favorables que les banques allemandes. Lors de la demande d’un crédit suisse sans vérification de solvabilité SCHUFA, nous vous recommandons également d’être particulièrement prudent, car il existe de nombreux fournisseurs peu scrupuleux pour ce type de crédit qui exigent souvent des frais préalables et d’autres frais.

Conseils pour un crédit malgré un score SCHUFA médiocre

Entretien du score SCHUFA : L’article 15 du RGPD oblige SCHUFA à fournir gratuitement une copie des données personnelles à toute personne enregistrée. Toutes les informations personnelles y sont enregistrées. Il peut certainement être intéressant de vérifier en détail toutes les données et de demander la suppression des données incorrectes. Il est important de savoir que les réclamations réglées entre-temps ou les montants impayés sont supprimés après trois ans de la date de paiement. Si vous êtes proche de la fin de cette période, il peut être judicieux d’attendre un peu avant de demander un plus gros crédit.

Plusieurs demandeurs : Si vous avez vous-même un score SCHUFA médiocre, la demande d’un prêt avec un deuxième demandeur solvable peut conduire à une approbation de prêt. Dans le cas de prêts immobiliers plus importants ou de prêts immobiliers, deux personnes demandent souvent ensemble.

Comparer les prêts : Utiliser un calculateur de crédit sans engagement et sans affectation SCHUFA peut être particulièrement recommandé avec une solvabilité faible, car vous essayez d’obtenir une offre de prêt auprès de nombreuses banques en une seule fois avec un grand nombre de conditions. Surtout pour les mini-prêts, il y a de bonnes chances de trouver une offre adaptée malgré une faible solvabilité avec le calculateur de comparaison. Chaque banque dispose de ses propres évaluations de risque pour les demandes de prêt, si la banque A refuse avec un faible score SCHUFA, il peut très bien être possible qu’une autre banque accorde un prêt.

Ne pas se décourager : Un rejet de crédit en raison de faible solvabilité ne signifie pas du tout que vous ne pouvez pas obtenir un prêt bancaire en Allemagne en général. Souvent, seule la détermination des moyens propres et donc du montant du prêt est calculée incorrectement. Il est recommandé de vérifier à nouveau la complétude et l’exactitude de toutes les informations dans la demande de prêt après un refus et de réessayer avec une autre banque lors de la prochaine tentative.

Crédit avec SCHUFA vs crédit sans SCHUFA – quelles sont les différences ?

Il convient de mentionner à l’avance que les établissements de crédit en Allemagne sont légalement tenus de vérifier la solvabilité de leurs partenaires contractuels et de garantir, cela étant régi par l’article 18 de la loi sur les institutions de crédit (KWG). L’Office fédéral des services financiers (BaFin) vérifie régulièrement le respect des directives stipulées dans cet article lors de l’octroi de crédits en Allemagne.

Par conséquent, tous les crédits sans SCHUFA proposés à l’étranger, qui sont souvent peu recommandables et sont également associés à des taux d’intérêt nettement plus élevés et à des conditions générales plus mauvaises, sont à prendre avec précaution.

Pour qui un crédit sans vérification de crédit est-il approprié ?

Nous déconseillerions généralement un crédit sans SCHUFA en provenance de l’étranger, car de nombreux fournisseurs peu scrupuleux sont présents sur le marché. Les conditions pour de tels prêts sont également souvent nettement moins bonnes que celles des fournisseurs établis en Allemagne.

Si vous n’êtes pas sûr de la situation de votre score SCHUFA, vous pouvez toujours demander une copie de données gratuite auprès de SCHUFA. Vous devez cependant veiller à ne pas effectuer d’interrogation SCHUFA payante, mais à demander une « copie des données » gratuite.

Lors de l’utilisation de la calculatrice de crédit sur BILD.de, vous pouvez toujours interroger les conditions de crédit de manière neutre pour SCHUFA et ainsi vérifier vos chances d’obtenir un crédit bon marché malgré une solvabilité réduite.