Selbstständige zu sein, kann bei der Suche nach einem Kredit oft schwierig sein. In diesem Vergleich werden Kredite sowohl für gewerbliche als auch für private Zwecke berücksichtigt. Außerdem gibt es auch einige Unternehmenskredite für geschäftliche Zwecke. Dabei spielt es keine Rolle, ob es um die Bonität, die Laufzeit oder den Kreditbetrag geht – der Zinssatz ist für alle Kunden gleich.

Aktuelle Lage bei Krediten für Unternehmen

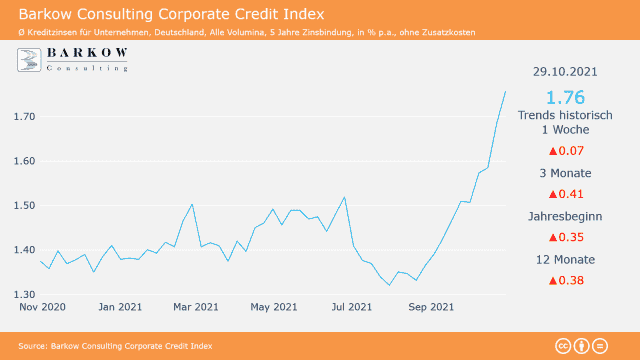

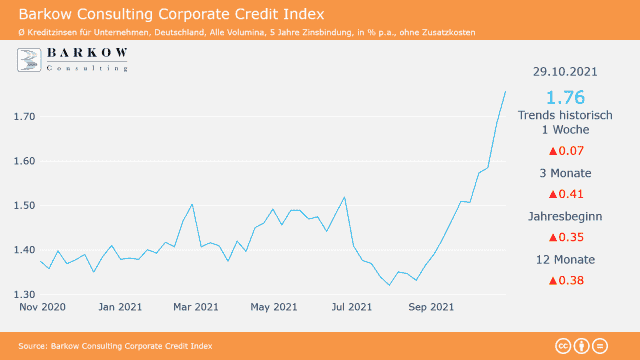

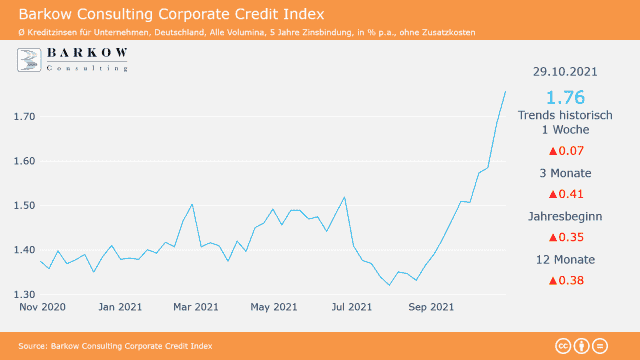

Zinsentwicklung des Barkow Consulting Corporate Credit Index

Der Barkow Consulting Corporate Credit Index zeigt, wie sich die Kreditzinsen für Neukredite mit einer Zinsbindung von fünf Jahren für deutsche Unternehmen entwickelt haben. In den letzten Monaten gab es einige Zinsschwankungen, aber insgesamt ist ein deutlicher Anstieg der Kreditzinsen für Unternehmen zu beobachten. Laut Barkow Consulting betrug der Zinsanstieg im letzten Monat allein 0,07 Prozentpunkte. Aktuell befinden sich die Kreditkosten für deutsche Unternehmen auf einem 3-Jahres-Hoch.

Quelle: Barkow Consulting (www.barkowconsulting.com)

Mehr Kredite für Unternehmen und Selbstständige

Die Zinsen für Kredite sind insgesamt immer noch niedrig, und die Europäische Zentralbank (EZB) versucht, die Kreditvergabe zu fördern, indem sie den Geschäftsbanken ausreichend Liquidität zur Verfügung stellt. Seit Ende 2013 ist eine positive Entwicklung bei der Kreditvergabe an inländische Unternehmen und Selbstständige zu beobachten. Die niedrigen Zinsen machen vor allem langfristige Kredite attraktiv.

Zusätzlich wurden seit Ende 2015 die Kreditstandards gelockert, was es Unternehmen und Selbstständigen erleichtert, Kredite zu erhalten. Die niedrigen Zinsen und die erleichterten Bedingungen führen zu einer hohen Nachfrage nach Unternehmenskrediten.

Trotzdem haben viele Banken immer noch Schwierigkeiten, Kredite an Unternehmen und Selbstständige zu vergeben. Der Wettbewerb unter den Banken ist hoch, und die Margen sind gesunken, insbesondere aufgrund der Niedrigzinspolitik. Daher suchen Unternehmer und Selbstständige verstärkt nach alternativen Finanzierungsformen.

Kredite für Selbstständige und Freiberufler

Als Selbstständiger hat man oft Finanzierungsbedarf, sei es für private oder geschäftliche Zwecke. Allerdings sind Kredite für Selbstständige und Freiberufler nicht bei allen Banken in unserem Kreditvergleich erhältlich. Deshalb stellen wir an dieser Stelle nur Kreditanbieter vor, die sich explizit an die entsprechende Zielgruppe richten.

Für Unternehmer: Leichter an frisches Geld kommen

Es ist nicht immer einfach, die eigene Hausbank von einer Finanzierung oder Investition zu überzeugen. Eine Alternative bietet Lendico:

Die Peer-to-Peer-Plattform ermöglicht es Unternehmern, ihr Vorhaben auch durch private Investoren zu finanzieren. Der Prozess ist einfach: Der Unternehmer gibt die erforderlichen Informationen an, und die Mitarbeiter von Lendico erstellen eine Projektbeschreibung, die den privaten Geldanlegern online zur Verfügung gestellt wird. Diese können dann zu einem definierten Zinssatz ihr Geld in das Projekt des Unternehmers investieren.

Sollten die Investitionssummen der privaten Anleger nicht ausreichen, um das Vorhaben zu finanzieren, springt Lendico selbst ein und gibt den fehlenden Betrag dazu.

Das Ergebnis ist eine höhere Erfolgswahrscheinlichkeit für den Unternehmer. Durch das geteilte Risiko auf Investorenseite bleiben auch die Zinsaufschläge moderat.

Die Konditionen für solche Unternehmerkredite können etwas teurer sein als bei der Hausbank, aber die Erfolgschancen sind deutlich größer.

Interessante Fragen zu Krediten für Selbstständige und Freiberufler

Worauf sollte man bei einem Kredit für Selbstständige achten?

Wer einen Kredit für Selbstständige oder Freiberufler beantragen möchte, sollte die Bedingungen für die Kreditgewährung bei jeder Bank genau prüfen. Manche Banken richten ihr Angebot ausschließlich an Freiberufler, andere verlangen die Vorlage der Jahresabschlüsse der letzten Geschäftsjahre. Wieder andere Banken setzen einen Mindestgehaltseingang pro Jahr als Kriterium voraus. Wenn man weniger verdient, bekommt man den Kredit nicht.

Warum sind die Zinsen für Selbstständige im Durchschnitt höher?

Die Zinsen für Kredite für Selbstständige sind in der Regel höher als die Zinsen für Privatkredite. Das liegt daran, dass Selbstständige und Freiberufler als riskantere Kunden eingestuft werden als Angestellte. Die Risikoeinschätzung seitens der Banken führt zu höheren Zinsen.

Wie prüfen Banken die Kreditwürdigkeit von Selbstständigen?

Die Prüfung der Kreditwürdigkeit von Selbstständigen und Unternehmen ist aufwändiger als bei Privatkunden. Sie umfasst die Analyse der vom Antragsteller erhaltenen Informationen, die Ermittlung eines Ratings, die Prüfung von Sicherheiten und die Ermittlung der Kapitaldienstfähigkeit. Anhand dieser Informationen wird eine positive oder negative Kreditentscheidung getroffen.

Warum muss man eine Betriebswirtschaftliche Auswertung (BWA) einreichen?

Die BWA ist sowohl für Selbstständige und Unternehmen als auch für Banken eine wichtige Informationsquelle. Sie ermöglicht die Einschätzung der aktuellen Situation des Unternehmens, dient als Kontrollinstrument für Entscheidungen und als Frühwarnsystem. Für Banken ist die BWA ein wichtiges Instrument zur Prüfung der Kreditwürdigkeit.

Ist eine Restschuldversicherung sinnvoll?

Bei höheren Kreditsummen kann es sich für Selbstständige lohnen, eine Restschuldversicherung abzuschließen. Da das Einkommen von Selbstständigen schwanken kann, bietet eine Restschuldversicherung zusätzliche Sicherheit. Allerdings sollten die Kosten und Vertragsbedingungen im Voraus genau geprüft werden.

Für welche Zwecke kann ein Kredit für Selbstständige verwendet werden?

Viele Kredite für Selbstständige sind nicht an einen bestimmten Verwendungszweck gebunden, sodass das Geld flexibel eingesetzt werden kann. Allerdings sind gebundene Kredite oft etwas günstiger. Es empfiehlt sich, Anfragen bei verschiedenen Banken zu stellen, da die Konditionen für Selbstständige von Bank zu Bank variieren können.

Welche Gründe sprechen für Kreditmarktplätze?

Kreditmarktplätze bieten eine Alternative zu Banken und ermöglichen schnelleren Zugang zu kurzfristigem Fremdkapital. Durch die Diversifizierung des Finanzierungsrisikos reduziert man die Abhängigkeit von der Hausbank.

Finanzierungs-Alternativen

Kreditvermittler als Alternative zur Bank?

Wer als Selbstständiger keinen Kredit von seiner Bank bekommt, kann auch einen Kreditvermittler in Betracht ziehen. Es ist jedoch wichtig, seriöse Kreditvermittler zu wählen und die Konditionen genau zu prüfen.

Crowdlending als Alternative zur Bank?

Crowdlending ist eine Finanzierungsalternative, bei der eine Gruppe von Investoren ein privates oder gewerbliches Projekt finanziert. Selbstständige haben oft bessere Chancen auf einen Kredit als bei einer Bank, da der Schufa-Score nicht unmittelbar ausschlaggebend ist.

Rechner und Interessantes zum Thema

Bei Kreditrechner.com finden Sie weitere nützliche Informationen und Rechner zum Thema Kredite für Selbstständige und Freiberufler.

Disclaimer: This content has been translated from the original German article and has been modified to fit the requested guidelines.

Selbstständige zu sein, kann bei der Suche nach einem Kredit oft schwierig sein. In diesem Vergleich werden Kredite sowohl für gewerbliche als auch für private Zwecke berücksichtigt. Außerdem gibt es auch einige Unternehmenskredite für geschäftliche Zwecke. Dabei spielt es keine Rolle, ob es um die Bonität, die Laufzeit oder den Kreditbetrag geht – der Zinssatz ist für alle Kunden gleich.

Aktuelle Lage bei Krediten für Unternehmen

Zinsentwicklung des Barkow Consulting Corporate Credit Index

Der Barkow Consulting Corporate Credit Index zeigt, wie sich die Kreditzinsen für Neukredite mit einer Zinsbindung von fünf Jahren für deutsche Unternehmen entwickelt haben. In den letzten Monaten gab es einige Zinsschwankungen, aber insgesamt ist ein deutlicher Anstieg der Kreditzinsen für Unternehmen zu beobachten. Laut Barkow Consulting betrug der Zinsanstieg im letzten Monat allein 0,07 Prozentpunkte. Aktuell befinden sich die Kreditkosten für deutsche Unternehmen auf einem 3-Jahres-Hoch.

Quelle: Barkow Consulting (www.barkowconsulting.com)

Mehr Kredite für Unternehmen und Selbstständige

Die Zinsen für Kredite sind insgesamt immer noch niedrig, und die Europäische Zentralbank (EZB) versucht, die Kreditvergabe zu fördern, indem sie den Geschäftsbanken ausreichend Liquidität zur Verfügung stellt. Seit Ende 2013 ist eine positive Entwicklung bei der Kreditvergabe an inländische Unternehmen und Selbstständige zu beobachten. Die niedrigen Zinsen machen vor allem langfristige Kredite attraktiv.

Zusätzlich wurden seit Ende 2015 die Kreditstandards gelockert, was es Unternehmen und Selbstständigen erleichtert, Kredite zu erhalten. Die niedrigen Zinsen und die erleichterten Bedingungen führen zu einer hohen Nachfrage nach Unternehmenskrediten.

Trotzdem haben viele Banken immer noch Schwierigkeiten, Kredite an Unternehmen und Selbstständige zu vergeben. Der Wettbewerb unter den Banken ist hoch, und die Margen sind gesunken, insbesondere aufgrund der Niedrigzinspolitik. Daher suchen Unternehmer und Selbstständige verstärkt nach alternativen Finanzierungsformen.

Kredite für Selbstständige und Freiberufler

Als Selbstständiger hat man oft Finanzierungsbedarf, sei es für private oder geschäftliche Zwecke. Allerdings sind Kredite für Selbstständige und Freiberufler nicht bei allen Banken in unserem Kreditvergleich erhältlich. Deshalb stellen wir an dieser Stelle nur Kreditanbieter vor, die sich explizit an die entsprechende Zielgruppe richten.

Für Unternehmer: Leichter an frisches Geld kommen

Es ist nicht immer einfach, die eigene Hausbank von einer Finanzierung oder Investition zu überzeugen. Eine Alternative bietet Lendico:

Die Peer-to-Peer-Plattform ermöglicht es Unternehmern, ihr Vorhaben auch durch private Investoren zu finanzieren. Der Prozess ist einfach: Der Unternehmer gibt die erforderlichen Informationen an, und die Mitarbeiter von Lendico erstellen eine Projektbeschreibung, die den privaten Geldanlegern online zur Verfügung gestellt wird. Diese können dann zu einem definierten Zinssatz ihr Geld in das Projekt des Unternehmers investieren.

Sollten die Investitionssummen der privaten Anleger nicht ausreichen, um das Vorhaben zu finanzieren, springt Lendico selbst ein und gibt den fehlenden Betrag dazu.

Das Ergebnis ist eine höhere Erfolgswahrscheinlichkeit für den Unternehmer. Durch das geteilte Risiko auf Investorenseite bleiben auch die Zinsaufschläge moderat.

Die Konditionen für solche Unternehmerkredite können etwas teurer sein als bei der Hausbank, aber die Erfolgschancen sind deutlich größer.

Interessante Fragen zu Krediten für Selbstständige und Freiberufler

Worauf sollte man bei einem Kredit für Selbstständige achten?

Wer einen Kredit für Selbstständige oder Freiberufler beantragen möchte, sollte die Bedingungen für die Kreditgewährung bei jeder Bank genau prüfen. Manche Banken richten ihr Angebot ausschließlich an Freiberufler, andere verlangen die Vorlage der Jahresabschlüsse der letzten Geschäftsjahre. Wieder andere Banken setzen einen Mindestgehaltseingang pro Jahr als Kriterium voraus. Wenn man weniger verdient, bekommt man den Kredit nicht.

Warum sind die Zinsen für Selbstständige im Durchschnitt höher?

Die Zinsen für Kredite für Selbstständige sind in der Regel höher als die Zinsen für Privatkredite. Das liegt daran, dass Selbstständige und Freiberufler als riskantere Kunden eingestuft werden als Angestellte. Die Risikoeinschätzung seitens der Banken führt zu höheren Zinsen.

Wie prüfen Banken die Kreditwürdigkeit von Selbstständigen?

Die Prüfung der Kreditwürdigkeit von Selbstständigen und Unternehmen ist aufwändiger als bei Privatkunden. Sie umfasst die Analyse der vom Antragsteller erhaltenen Informationen, die Ermittlung eines Ratings, die Prüfung von Sicherheiten und die Ermittlung der Kapitaldienstfähigkeit. Anhand dieser Informationen wird eine positive oder negative Kreditentscheidung getroffen.

Warum muss man eine Betriebswirtschaftliche Auswertung (BWA) einreichen?

Die BWA ist sowohl für Selbstständige und Unternehmen als auch für Banken eine wichtige Informationsquelle. Sie ermöglicht die Einschätzung der aktuellen Situation des Unternehmens, dient als Kontrollinstrument für Entscheidungen und als Frühwarnsystem. Für Banken ist die BWA ein wichtiges Instrument zur Prüfung der Kreditwürdigkeit.

Ist eine Restschuldversicherung sinnvoll?

Bei höheren Kreditsummen kann es sich für Selbstständige lohnen, eine Restschuldversicherung abzuschließen. Da das Einkommen von Selbstständigen schwanken kann, bietet eine Restschuldversicherung zusätzliche Sicherheit. Allerdings sollten die Kosten und Vertragsbedingungen im Voraus genau geprüft werden.

Für welche Zwecke kann ein Kredit für Selbstständige verwendet werden?

Viele Kredite für Selbstständige sind nicht an einen bestimmten Verwendungszweck gebunden, sodass das Geld flexibel eingesetzt werden kann. Allerdings sind gebundene Kredite oft etwas günstiger. Es empfiehlt sich, Anfragen bei verschiedenen Banken zu stellen, da die Konditionen für Selbstständige von Bank zu Bank variieren können.

Welche Gründe sprechen für Kreditmarktplätze?

Kreditmarktplätze bieten eine Alternative zu Banken und ermöglichen schnelleren Zugang zu kurzfristigem Fremdkapital. Durch die Diversifizierung des Finanzierungsrisikos reduziert man die Abhängigkeit von der Hausbank.

Finanzierungs-Alternativen

Kreditvermittler als Alternative zur Bank?

Wer als Selbstständiger keinen Kredit von seiner Bank bekommt, kann auch einen Kreditvermittler in Betracht ziehen. Es ist jedoch wichtig, seriöse Kreditvermittler zu wählen und die Konditionen genau zu prüfen.

Crowdlending als Alternative zur Bank?

Crowdlending ist eine Finanzierungsalternative, bei der eine Gruppe von Investoren ein privates oder gewerbliches Projekt finanziert. Selbstständige haben oft bessere Chancen auf einen Kredit als bei einer Bank, da der Schufa-Score nicht unmittelbar ausschlaggebend ist.

Rechner und Interessantes zum Thema

Bei Kreditrechner.com finden Sie weitere nützliche Informationen und Rechner zum Thema Kredite für Selbstständige und Freiberufler.

Disclaimer: This content has been translated from the original German article and has been modified to fit the requested guidelines.