La déclaration 2035 concerne tous les contribuables qui déclarent leurs revenus dans les bénéfices non commerciaux (BNC) pour calculer leur bénéfice imposable. Elle s’applique aux personnes physiques et morales soumises au régime de la déclaration contrôlée, excluant les auto-entrepreneurs et micro-entrepreneurs.

Qui est concerné par la déclaration 2035 ?

Les professions libérales, réglementées ou non, sont principalement tenues de déposer une déclaration 2035. Parmi ces professions, on retrouve les métiers du droit, de la comptabilité, de la médecine, de l’art, du sport et de la technique. Avocats, experts-comptables, commissaires aux comptes, médecins, infirmières, auteurs, joueurs professionnels, arbitres, auteurs, ingénieurs-conseils sont tous concernés.

Comment remplir la déclaration 2035 ?

La déclaration 2035 est établie à partir de la balance comptable et en tenant compte de l’option pour la comptabilité d’engagement. Les contribuables déclarant leurs revenus dans la catégorie des BNC ont simplement l’obligation de tenir une comptabilité de caisse. Le choix entre le régime micro-BNC et la déclaration contrôlée n’a pas d’incidence sur les obligations comptables.

Seulement en cas d’option pour la comptabilité d’engagement, la tenue de la comptabilité diffère avec la prise en compte des créances et des dettes. Cette option est intéressante pour les professionnels qui vendent leurs prestations à d’autres professionnels. L’option a un impact sur la manière de remplir la déclaration et est valable un an, reconduite tacitement chaque année jusqu’à sa dénonciation.

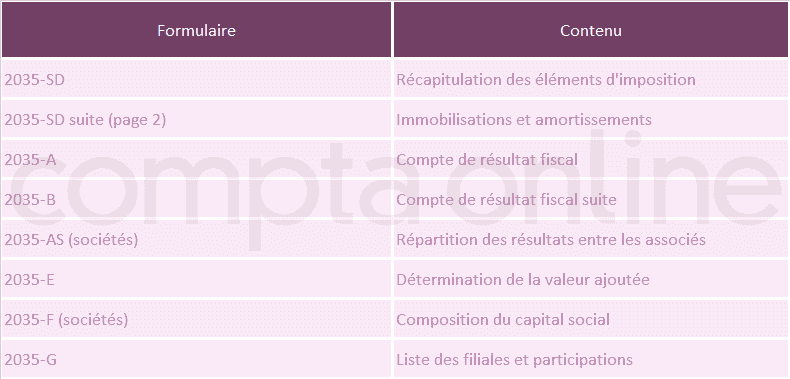

Composition de la déclaration 2035

La déclaration 2035 se compose uniquement d’un compte de résultat à partir duquel le résultat fiscal est déterminé. Il n’y a pas de bilan. Cette particularité s’explique en partie par le fait que les professions libérales, qui tiennent une comptabilité de caisse, n’ont qu’un livre journal en recettes et dépenses ainsi qu’un registre des immobilisations et des amortissements.

Deux points d’attention en 2023 : amortissement du fonds et réévaluation libre

Le formulaire de déclaration 2023 ne présente pas de grandes nouveautés, mais rappelle deux points d’attention déjà présents sur le formulaire 2022. La loi de finances 2022 a introduit un dispositif d’amortissement temporaire des fonds commerciaux acquis entre le 1er janvier 2022 et le 31 décembre 2025. Cette mesure s’applique également, sous conditions, en matière de BNC.

De plus, la loi de finances 2021 a prévu un dispositif temporaire de neutralisation des conséquences de la réévaluation libre des actifs sur le résultat imposable. Cette option concerne les immobilisations corporelles et financières pour les exercices clos à partir du 31 décembre 2020 jusqu’au 31 décembre 2022. Un état de suivi doit être joint à la déclaration 2035.

La déclaration 2035 et la dispense de majoration de 15% de la base d’imposition

La déclaration 2035 permet à l’administration fiscale de calculer l’impôt sur le revenu des professionnels libéraux. En principe, le résultat fiscal subit une majoration de 10% pour l’année 2022 (au lieu de 25% en 2019, 20% en 2020 et 15% en 2021).

Afin d’éviter cette majoration, les professionnels libéraux ont trois options : faire appel à un expert-comptable ayant conclu une convention avec l’administration fiscale, adhérer à une association de gestion agréée (AGA) ou à un organisme mixte de gestion agréé (OMGA). Ces professionnels effectueront un contrôle de cohérence de la déclaration.

La déclaration 2035 doit comporter les coordonnées de l’association de gestion agréée ou de l’organisme mixte de gestion agréé, ainsi que le cachet. L’annexe 2035-A précise également l’année d’adhésion à l’AGA ou à l’OMGA, avec la case AM cochée.

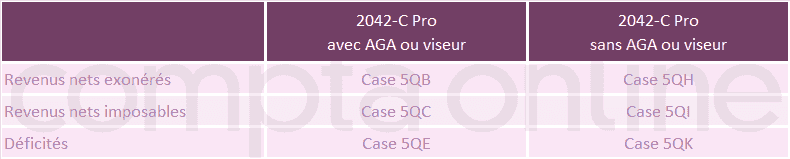

De la déclaration 2035 à la déclaration annuelle d’impôt sur le revenu

Le résultat fiscal mentionné dans la déclaration de résultat doit être reporté sur la déclaration annuelle d’impôt sur le revenu du foyer fiscal du professionnel. Ces éléments sont reportés sur la déclaration complémentaire destinée aux travailleurs indépendants ou non salariés.