Le fonctionnement de Préfon-Retraite

Qu’est-ce que Préfon-Retraite ?

Créé en 1968, Préfon-Retraite est un régime complémentaire de retraite basé sur un système de points. Il vous permet de constituer une rente et/ou un capital qui viendront compléter vos revenus à la retraite.

A qui s’adresse Préfon-Retraite ?

Que vous soyez agent titulaire, non titulaire, ou conjoint d’un agent, si vous avez exercé dans la Fonction publique au cours de votre carrière professionnelle, Préfon-Retraite a été spécialement conçu pour vous !

Comment alimenter Préfon-Retraite ?

Avec le PER, Préfon-Retraite peut désormais être alimenté de différentes manières. Selon leur nature, les cotisations sont affectées à un compartiment spécifique :

Compartiment “versements individuels déductibles” (compartiment “C1”) : il accueille les versements volontaires effectués à partir du 1er décembre 2019 et permet une déduction du revenu imposable. Il reçoit également les transferts éventuels d’un autre produit.

Compartiment “versements individuels non déductibles” (compartiment “C1bis”) : il accueille les versements volontaires effectués à partir du 1er décembre 2019 et n’entraînant pas de déduction du revenu imposable. Il reçoit également les transferts éventuels d’un autre produit.

Compartiment “épargne salariale” (compartiment “C2”) : il reçoit les transferts éventuels de sommes versées au titre de la participation aux résultats de l’entreprise sur un autre produit détenu.

Compartiment “entreprise” (compartiment “C3”) : il reçoit les transferts éventuels des plans d’épargne retraite d’entreprise obligatoires auxquels le salarié a été affilié, s’il détient un tel produit.

Comment cela fonctionne ?

Gérer les cookies pour autoriser les vidéos Youtube

Les 3 bonnes raisons de choisir la solution Préfon-Retraite

Le choix de la sécurité

Avec la solution Préfon-Retraite, vous avez la garantie de percevoir un revenu fiable et régulier une fois à la retraite.

Pour chaque euro cotisé, vous connaissez le montant minimum de la rente que vous percevrez à l’âge de 60 ans. La rente acquise ne peut pas diminuer(1). C’est là une réelle différence qui distingue Préfon-Retraite des autres solutions disponibles sur le marché. De plus, la rente est revalorisée chaque année(2). Préfon-Retraite n’est pas un fonds de pension qui transfère le risque à ses assurés, mais un régime d’assurance en points dont le risque est porté par ses assureurs, à savoir CNP Retraite, Allianz, Axa et Gan-Groupama. De plus, Préfon-Retraite dispose d’un portefeuille de placements très diversifié et est tenu d’avoir un taux de couverture de 100%. Le régime dispose en permanence des réserves nécessaires pour faire face aux rentes actuelles et futures.

(1) Article R441-19 du code des assurances

(2) Depuis 1990, la rente Préfon a été revalorisée de 95% tandis que l’inflation a atteint 44%.

Une gestion souple

Un cadre fiscal avantageux(1)

Chaque année, vous pouvez déduire vos cotisations de votre revenu global, dans la limite de votre plafond d’épargne. Votre avantage fiscal sera d’autant plus important que votre Taux Marginal d’Imposition (TMI) sera élevé. Le montant de votre plafond d’épargne retraite est indiqué sur votre dernier avis d’imposition(2). Si, une année, vous ne cotisez pas ou n’utilisez pas intégralement ce montant de déduction, le solde peut être reporté l’année suivante et pendant les 3 années qui suivent au maximum.

Notez que vous pouvez choisir de ne pas bénéficier de la déduction fiscale de vos cotisations. Dans ce cas, votre rente et/ou capital au moment de la liquidation de vos droits sera soumis à une fiscalité allégée. Cette possibilité est intéressante si vous souhaitez réduire vos impôts à la retraite, période qui s’accompagne généralement d’une baisse considérable de revenus.

Si vous optez pour une sortie en rente, seule une partie de celle-ci sera imposable en fonction de l’âge auquel vous percevrez votre première rente (régime des Rentes Viagères à Titre Gratuit)(4).

Si vous optez pour une sortie en capital, seule la part des plus-values sur le capital sera imposée(1).

Pour bénéficier de cette possibilité, vous devez en faire la demande. Vos cotisations seront alors automatiquement affectées au compartiment C1bis prévu à cet effet dans le contrat(3).

(1) Pour plus d’informations, veuillez consulter l’annexe fiscale (pages 17 à 19) de la notice d’information.

(2) En 2023, ce plafond correspond au montant le plus élevé des deux suivants :

- 10 % des revenus professionnels déclarés au titre de l’année N-1, nets de cotisations sociales et de frais professionnels, avec une déduction maximale de 35 194 €,

- ou 4 114 € si ce montant est supérieur.

(3) Article 4.5 de la notice d’information.

(4) Des prélèvements sociaux s’appliquent. Pour plus d’informations, veuillez consulter l’annexe fiscale Préfon-Retraite.

Découvrez la plaquette Préfon-Retraite [PDF, 2Mo] Notice d’information Préfon-Retraite applicable à partir du 10 octobre 2022 [PDF, 972Ko]

Comment sont gérées vos cotisations ?

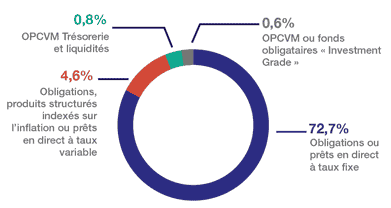

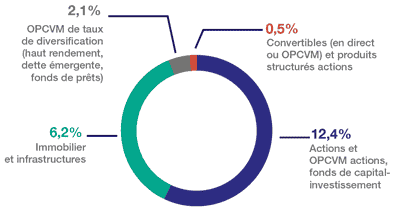

Vos cotisations sont principalement investies en obligations à taux fixe au 31 décembre 2021. La valeur nette du portefeuille du régime s’élève à 13,8 milliards d’euros. En termes boursiers, il représente 17,6 milliards d’euros.

La structure du portefeuille au 31/12/2021 :

Allocation par classes d’actifs au 31 décembre 2021, rapportées à l’actif total en valeur nette comptable

Source : CNP Retraite

Poche Taux, trésorerie et liquidités : 78,7%

Poche diversification : 21,3%

La charte d’Investissement Socialement Responsable (ISR) adoptée par Préfon, qui prend en compte des critères extra financiers, est également un gage de pérennité pour le régime.

La charte d’Investissement Socialement Responsable (ISR) [PDF, 120Ko]

Un capital disponible en cas de besoin

En cas d’acquisition de votre résidence principale

Votre épargne retraite peut être utilisée, par le biais d’un déblocage anticipé de vos droits, comme complément financier dans le cadre de l’acquisition de votre résidence principale. C’est une bonne nouvelle si vous envisagez d’acheter votre résidence principale.

En cas de coups durs

En cas de difficultés, vous avez la possibilité de récupérer votre épargne en capital avant l’âge de la retraite. Cette faculté peut être exercée dans les cas suivants : surendettement, expiration des droits aux allocations chômage, cessation d’activité non salariée suite à une liquidation judiciaire, invalidité de votre conjoint ou partenaire de PACS, de vos enfants ou de vous-même, ou encore en cas de décès de votre conjoint ou partenaire de PACS.

Des garanties indispensables

En cas de décès

Avant la liquidation de vos droits : La garantie Décès (incluse)

En cas de décès avant la liquidation de vos droits, ceux-ci sont versés aux bénéficiaires de votre choix sous forme de rente viagère (à partir de leurs 55 ans) ou de capital (immédiatement). Notez que le choix entre rente et capital revient à votre ou vos bénéficiaires et que les bénéficiaires désignés dans le contrat sont librement choisis, comme c’est le cas pour les contrats d’assurance-vie.

Après la liquidation de vos droits : La réversion (optionnelle)

En cas de décès après la liquidation de vos droits, votre bénéficiaire recevra un pourcentage de la rente en fonction du choix que vous aurez fait (60%, 80% ou 100%). Le coût de cette option dépend de la différence d’âge entre vous et le bénéficiaire désigné, ainsi que du taux de réversion choisi : un coefficient de réduction est alors appliqué aux points acquis. La garantie décès et la réversion vous permettent de vivre sereinement, que vous soyez en phase de cotisation ou de liquidation.

En cas de dépendance

Avec l’avancée en âge, le risque de perte d’autonomie augmente. Pour répondre aux besoins de ses membres, Préfon propose une garantie spécifique : l’Option dépendance. Cette garantie facultative double la rente en cas de perte totale d’autonomie. L’adhésion à cette garantie se fait lors de la liquidation des droits, sur la base d’une cotisation qui varie en fonction de votre âge au moment de la liquidation.