Qu’est-ce que le bonus-malus ?

Un principe de réduction ou de majoration du prix de l’assurance auto

Plusieurs critères déterminent le tarif annuel payé par un conducteur pour assurer son véhicule. En plus des informations concernant le profil de l’assuré et l’état du véhicule, la compagnie d’assurance auto prend également en compte le nombre de sinistres déclarés au cours des années, grâce au système de bonus-malus.

En l’absence d’accidents de voiture, le conducteur automobile est récompensé par un bonus : sa prime d’assurance auto diminue. En revanche, en cas d’accident totalement ou partiellement responsable, il est pénalisé par un malus et donc une augmentation du coût de son assurance annuelle.

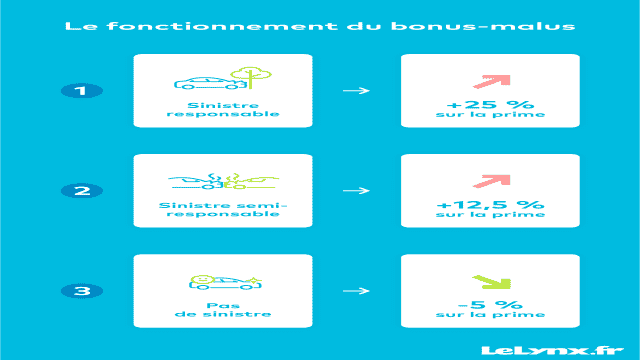

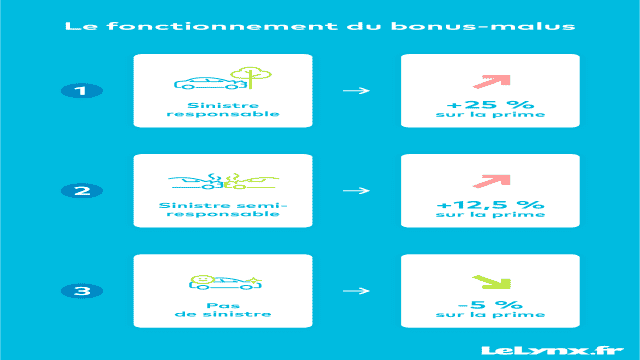

Le fonctionnement du bonus-malus

Au premier contrat, un assuré débute avec un coefficient de 1.

Comment calculer son bonus-malus ?

Échelonné entre 0,50 (bonus maximum) et 3,50 (malus maximum), le bonus-malus est calculé par l’assureur en se basant sur l’historique des douze derniers mois, décalés de deux mois par rapport à l’échéance du contrat d’assurance.

Lors de la souscription de son premier contrat d’assurance auto, l’assuré commence avec un coefficient de départ égal à 1. Différents scénarios sont alors envisageables :

- Le coefficient est majoré de 25 % pour chaque sinistre déclaré dont l’assuré est responsable : l’ancien coefficient est multiplié par 1,25 ;

- Le coefficient est majoré de 12,5 % pour chaque sinistre déclaré dont l’assuré est semi-responsable : l’ancien coefficient est multiplié par 1,125 ;

- Le coefficient est diminué de 5 % en cas de bonne conduite : le bonus-malus accroît de 0,95 par rapport à l’année précédente.

Exemple de l’évolution du prix de l’assurance auto en fonction du bonus-malus

Le tableau suivant résume l’évolution de la prime d’un assuré ne rencontrant aucun sinistre pendant 13 ans, jusqu’à atteindre un bonus égal à 0,50, soit le plus bas niveau. Ainsi, si ce conducteur paie la première année 500 euros de prime annuelle, il ne déboursera que 250 euros à la dernière échéance.

Bonus-malus : et pour les jeunes conducteurs ?

Tout jeune conducteur commence automatiquement avec un coefficient de 1. L’évolution de ce coefficient sera calculée à la fin de la première période.

Autrement dit, s’ils n’ont pas connu de sinistres, ils économiseront 5 % sur leur prime d’assurance annuellement. Sinon, ils connaîtront une hausse du coefficient et donc de la cotisation d’assurance d’environ 25 %.

Exemple : sans sinistre pendant deux ans, voici l’évolution du bonus-malus pour un jeune conducteur payant 800 euros d’assurance :

En tant que jeune conducteur, vous êtes déjà soumis à une majoration de la cotisation car vous êtes considéré comme un profil “à risque”. Il est donc essentiel d’éviter à tout prix de provoquer un accident avec votre véhicule pour ne pas inciter les assureurs à augmenter les tarifs.

Faire remonter son bonus-malus après un ou plusieurs sinistres ?

Rien n’est irréversible, il est bien sûr possible de récupérer un bonus. Pour y parvenir, vous devez compter sur deux éléments : le temps et une conduite responsable. Concrètement, au bout de deux ans sans sinistre responsable, votre coefficient de réduction disparaît et revient à 1. C’est ce qu’on appelle la règle de descente rapide.

Ainsi, à l’image d’une perte de points du permis de conduire, vous pouvez vous “rattraper”, à condition de ne causer aucun accident où vous êtes responsable ou partiellement responsable. Cela encourage les bons comportements sur la route !

Un coefficient transférable

Quel que soit le malus, celui-ci disparaît au bout de deux ans passés sans accident : l’assuré retrouve alors son coefficient de départ égal à 1. Ni le changement d’assureur, ni l’achat d’un nouveau véhicule d’occasion ou neuf ne pourront effacer le bonus-malus d’un assuré : en cas de transfert d’une compagnie d’assurance à une autre, toutes les informations de l’assuré sont transférées au nouvel assureur.

En effet, lors de la souscription d’une nouvelle assurance auto, le nouvel assureur vous demande plusieurs informations, dont un relevé d’informations. Celui-ci recense, comme son nom l’indique, tous les faits qui se sont produits lorsque vous étiez assuré auprès de votre ancien assureur.

Il existe toutefois des solutions pour les conducteurs malussés : plusieurs assurances proposent aujourd’hui des offres adaptées à ces profils présentant un niveau de risque élevé. N’oubliez pas de comparer les contrats afin de profiter d’une assurance auto incluant les garanties nécessaires.

Comment connaître son bonus-malus ?

Pour connaître votre bonus-malus, plusieurs options s’offrent à vous. Vous pouvez le calculer par vous-même en suivant les règles évoquées ci-dessus. Mais si vous souhaitez être certain de ne pas vous tromper, vous pouvez également demander cette information à votre assureur.

Votre assureur automobile peut vous communiquer votre bonus-malus à deux occasions :

- À la souscription d’un contrat d’assurance auto ;

- Lors de l’envoi de votre avis d’échéance annuel.

Les véhicules exclus du bonus-malus

Si la grande majorité des véhicules sont concernés par le principe du bonus-malus, certains en sont tout de même exclus. Sont concernés :

- Les véhicules de collection ;

- Les véhicules utilisés exclusivement pour des courses ou des compétitions ;

- Les véhicules d’intérêt historique ;

- Les véhicules agricoles.

Foire aux questions (FAQ)

- Que faire en cas d’incendie de voiture ?

- Assurance auto Ornikar ;

- Assurance auto SOS Malus ;

- Assurance auto Société Générale ;

- L’immobilisation d’une voiture ;

- L’invalidation du permis ;

- Liste des assureurs auto ;

- Obligations de l’assuré ;

- Pare-brise fissuré assurance ;

- Assurance auto pour personne handicapée ;

- Prix de la conduite accompagnée ;

- Conducteur principal ou secondaire ;

- Assurance auto Tea Cerede ;

- Assurance auto moto ;

- Quelle assurance auto choisir ?