Les obligations sont des produits financiers complexes, mais en comprendre les bases est essentiel pour tout investisseur. Dans cet article, nous allons passer en revue les principales caractéristiques des obligations de manière simple et accessible. Vous serez ainsi en mesure de décoder les informations clés lors de l’investissement dans ce type de produit.

Le vocabulaire des obligations

Pour commencer, familiarisons-nous avec le vocabulaire des obligations. Voici quelques termes importants à connaître :

Le nominal

Le nominal, également connu sous le nom de valeur faciale ou principal, représente le montant initial emprunté par l’émetteur de l’obligation, divisé par le nombre de titres émis. Par exemple, si un émetteur décide d’emprunter un million d’euros, ce montant sera divisé en coupures de 1 000 euros pour faciliter les échanges sur le marché. Ainsi, chaque obligation aura une valeur nominale de 1 000 euros.

L’échéance ou maturité

L’échéance ou maturité fait référence à la durée de vie de l’obligation. Il s’agit de la date à laquelle le détenteur de l’obligation sera remboursé du montant intégral du nominal, c’est-à-dire le capital emprunté par l’émetteur. Le remboursement peut se faire de différentes manières : in fine (remboursement du capital à l’échéance), par amortissement constant (versements réguliers comprenant une part identique de coupon et de capital) ou par annuités constantes (le capital remboursé est constant à chaque versement). En moyenne, la durée d’une obligation est de dix ans.

Le coupon

Le coupon correspond au versement périodique d’un intérêt au détenteur de l’obligation. Selon le type d’obligation, les intérêts peuvent être versés régulièrement (généralement chaque année) ou à l’échéance. De plus, le taux d’intérêt peut être fixe (le montant d’intérêt perçu périodiquement est constant) ou variable (le taux d’intérêt varie en fonction du marché).

Le coupon couru

Le coupon couru représente la partie des intérêts dus par l’émetteur de l’obligation à un moment précis, c’est-à-dire la rémunération due par l’émetteur au détenteur de l’obligation entre le dernier versement du coupon et le prochain.

Le prix d’émission

Le prix d’émission correspond au prix de l’obligation au moment de son émission. Ce prix peut différer du nominal. Si le prix d’émission est supérieur au nominal, on dit que l’obligation est “au-dessus du pair”, et inversement si le prix d’émission est inférieur au nominal.

Le cours de l’obligation

Le cours de l’obligation correspond au prix auquel celle-ci est échangée sur le marché secondaire. Il est généralement exprimé en pourcentage du nominal afin de faciliter la comparaison entre différentes obligations.

Le prix de remboursement

Le prix de remboursement correspond au montant auquel l’obligation sera remboursée à son échéance. Il peut être supérieur au nominal afin de rendre l’obligation plus attractive pour les investisseurs. La différence entre le prix de remboursement et le nominal est appelée la prime de remboursement.

Lire une cotation d’obligation : l’exemple de la société Gama

Maintenant que vous avez acquis les connaissances de base sur les obligations, examinons comment décrypter une cotation d’obligation à l’aide de l’exemple de la société Gama.

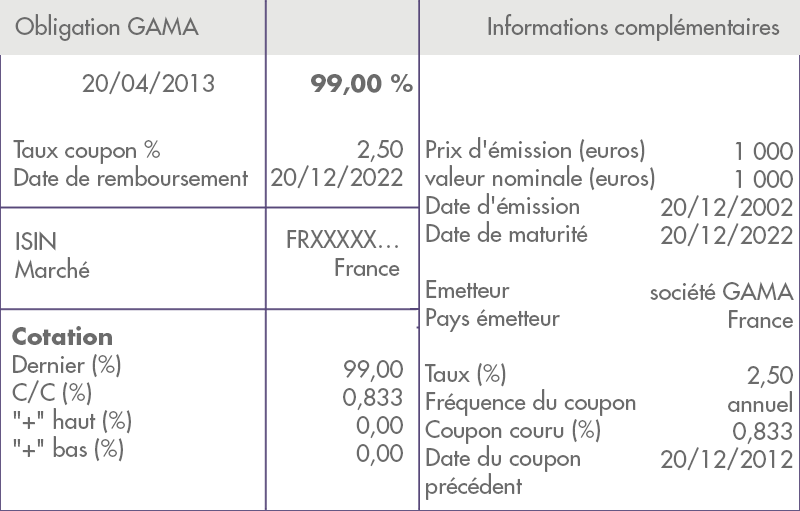

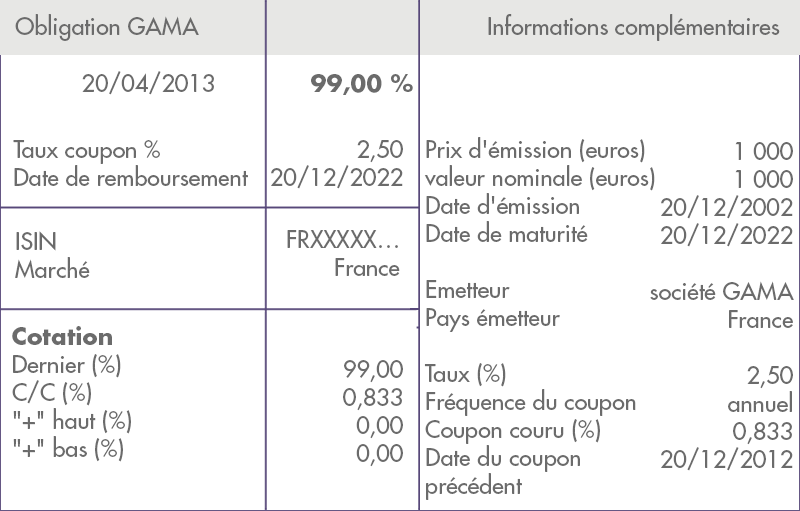

La cotation d’une obligation dans la presse spécialisée ou sur les sites internet dédiés peut être présentée de la manière suivante :

Supposons qu’une obligation émise par la société française “Gama” le 20 décembre 2002 (date d’émission) pour une durée de 20 ans. Elle a été émise au prix de 1 000 € (prix d’émission) et sa valeur nominale est également de 1 000 €. Le coupon est versé chaque année. Ces informations sont indiquées dans les informations complémentaires.

Le code ISIN est l’identifiant unique de l’obligation et répond à des normes internationales. De plus, le marché sur lequel l’obligation est cotée est précisé.

Le taux d’intérêt nominal est de 2,50 %. Si le détenteur de cette obligation la conserve jusqu’à son échéance, il recevra chaque année un coupon de 25 € (nominal × taux d’intérêt nominal = 1 000 × 0,025).

Le coupon couru est de 0,833 %. Il correspond à la rémunération due par l’émetteur de l’obligation à son détenteur entre la date du dernier coupon versé et la date à venir. Dans notre exemple, le dernier coupon a été versé le 20 décembre 2012. Entre cette date et le 20 avril 2013 (date de l’extraction de cette cotation), 120 jours se sont écoulés. Par convention, une année est considérée comme ayant 360 jours. La valeur du coupon couru peut être calculée comme suit :

La cotation de l’obligation au 20 avril 2013 est de 99,00 %. Le cours d’une obligation est toujours exprimé en pourcentage du nominal. Pour obtenir le prix ou la valeur marchande de l’obligation, il faut multiplier la valeur nominale par le cours (exprimé en pourcentage) et y ajouter la valeur du coupon couru. Dans notre exemple, cela se traduit par le calcul suivant :

Prix de l’obligation = (1 000 € × 99,00 %) + 0,833 %

Maintenant, vous êtes armé de connaissances théoriques sur les obligations et êtes prêt à explorer avec confiance ce type d’investissement. N’oubliez pas de toujours effectuer vos propres recherches et de consulter un professionnel avant de prendre des décisions d’investissement. Bonne chance !

Les obligations sont des produits financiers complexes, mais en comprendre les bases est essentiel pour tout investisseur. Dans cet article, nous allons passer en revue les principales caractéristiques des obligations de manière simple et accessible. Vous serez ainsi en mesure de décoder les informations clés lors de l’investissement dans ce type de produit.

Le vocabulaire des obligations

Pour commencer, familiarisons-nous avec le vocabulaire des obligations. Voici quelques termes importants à connaître :

Le nominal

Le nominal, également connu sous le nom de valeur faciale ou principal, représente le montant initial emprunté par l’émetteur de l’obligation, divisé par le nombre de titres émis. Par exemple, si un émetteur décide d’emprunter un million d’euros, ce montant sera divisé en coupures de 1 000 euros pour faciliter les échanges sur le marché. Ainsi, chaque obligation aura une valeur nominale de 1 000 euros.

L’échéance ou maturité

L’échéance ou maturité fait référence à la durée de vie de l’obligation. Il s’agit de la date à laquelle le détenteur de l’obligation sera remboursé du montant intégral du nominal, c’est-à-dire le capital emprunté par l’émetteur. Le remboursement peut se faire de différentes manières : in fine (remboursement du capital à l’échéance), par amortissement constant (versements réguliers comprenant une part identique de coupon et de capital) ou par annuités constantes (le capital remboursé est constant à chaque versement). En moyenne, la durée d’une obligation est de dix ans.

Le coupon

Le coupon correspond au versement périodique d’un intérêt au détenteur de l’obligation. Selon le type d’obligation, les intérêts peuvent être versés régulièrement (généralement chaque année) ou à l’échéance. De plus, le taux d’intérêt peut être fixe (le montant d’intérêt perçu périodiquement est constant) ou variable (le taux d’intérêt varie en fonction du marché).

Le coupon couru

Le coupon couru représente la partie des intérêts dus par l’émetteur de l’obligation à un moment précis, c’est-à-dire la rémunération due par l’émetteur au détenteur de l’obligation entre le dernier versement du coupon et le prochain.

Le prix d’émission

Le prix d’émission correspond au prix de l’obligation au moment de son émission. Ce prix peut différer du nominal. Si le prix d’émission est supérieur au nominal, on dit que l’obligation est “au-dessus du pair”, et inversement si le prix d’émission est inférieur au nominal.

Le cours de l’obligation

Le cours de l’obligation correspond au prix auquel celle-ci est échangée sur le marché secondaire. Il est généralement exprimé en pourcentage du nominal afin de faciliter la comparaison entre différentes obligations.

Le prix de remboursement

Le prix de remboursement correspond au montant auquel l’obligation sera remboursée à son échéance. Il peut être supérieur au nominal afin de rendre l’obligation plus attractive pour les investisseurs. La différence entre le prix de remboursement et le nominal est appelée la prime de remboursement.

Lire une cotation d’obligation : l’exemple de la société Gama

Maintenant que vous avez acquis les connaissances de base sur les obligations, examinons comment décrypter une cotation d’obligation à l’aide de l’exemple de la société Gama.

La cotation d’une obligation dans la presse spécialisée ou sur les sites internet dédiés peut être présentée de la manière suivante :

Supposons qu’une obligation émise par la société française “Gama” le 20 décembre 2002 (date d’émission) pour une durée de 20 ans. Elle a été émise au prix de 1 000 € (prix d’émission) et sa valeur nominale est également de 1 000 €. Le coupon est versé chaque année. Ces informations sont indiquées dans les informations complémentaires.

Le code ISIN est l’identifiant unique de l’obligation et répond à des normes internationales. De plus, le marché sur lequel l’obligation est cotée est précisé.

Le taux d’intérêt nominal est de 2,50 %. Si le détenteur de cette obligation la conserve jusqu’à son échéance, il recevra chaque année un coupon de 25 € (nominal × taux d’intérêt nominal = 1 000 × 0,025).

Le coupon couru est de 0,833 %. Il correspond à la rémunération due par l’émetteur de l’obligation à son détenteur entre la date du dernier coupon versé et la date à venir. Dans notre exemple, le dernier coupon a été versé le 20 décembre 2012. Entre cette date et le 20 avril 2013 (date de l’extraction de cette cotation), 120 jours se sont écoulés. Par convention, une année est considérée comme ayant 360 jours. La valeur du coupon couru peut être calculée comme suit :

La cotation de l’obligation au 20 avril 2013 est de 99,00 %. Le cours d’une obligation est toujours exprimé en pourcentage du nominal. Pour obtenir le prix ou la valeur marchande de l’obligation, il faut multiplier la valeur nominale par le cours (exprimé en pourcentage) et y ajouter la valeur du coupon couru. Dans notre exemple, cela se traduit par le calcul suivant :

Prix de l’obligation = (1 000 € × 99,00 %) + 0,833 %

Maintenant, vous êtes armé de connaissances théoriques sur les obligations et êtes prêt à explorer avec confiance ce type d’investissement. N’oubliez pas de toujours effectuer vos propres recherches et de consulter un professionnel avant de prendre des décisions d’investissement. Bonne chance !

Les obligations sont des produits financiers complexes, mais en comprendre les bases est essentiel pour tout investisseur. Dans cet article, nous allons passer en revue les principales caractéristiques des obligations de manière simple et accessible. Vous serez ainsi en mesure de décoder les informations clés lors de l’investissement dans ce type de produit.

Le vocabulaire des obligations

Pour commencer, familiarisons-nous avec le vocabulaire des obligations. Voici quelques termes importants à connaître :

Le nominal

Le nominal, également connu sous le nom de valeur faciale ou principal, représente le montant initial emprunté par l’émetteur de l’obligation, divisé par le nombre de titres émis. Par exemple, si un émetteur décide d’emprunter un million d’euros, ce montant sera divisé en coupures de 1 000 euros pour faciliter les échanges sur le marché. Ainsi, chaque obligation aura une valeur nominale de 1 000 euros.

L’échéance ou maturité

L’échéance ou maturité fait référence à la durée de vie de l’obligation. Il s’agit de la date à laquelle le détenteur de l’obligation sera remboursé du montant intégral du nominal, c’est-à-dire le capital emprunté par l’émetteur. Le remboursement peut se faire de différentes manières : in fine (remboursement du capital à l’échéance), par amortissement constant (versements réguliers comprenant une part identique de coupon et de capital) ou par annuités constantes (le capital remboursé est constant à chaque versement). En moyenne, la durée d’une obligation est de dix ans.

Le coupon

Le coupon correspond au versement périodique d’un intérêt au détenteur de l’obligation. Selon le type d’obligation, les intérêts peuvent être versés régulièrement (généralement chaque année) ou à l’échéance. De plus, le taux d’intérêt peut être fixe (le montant d’intérêt perçu périodiquement est constant) ou variable (le taux d’intérêt varie en fonction du marché).

Le coupon couru

Le coupon couru représente la partie des intérêts dus par l’émetteur de l’obligation à un moment précis, c’est-à-dire la rémunération due par l’émetteur au détenteur de l’obligation entre le dernier versement du coupon et le prochain.

Le prix d’émission

Le prix d’émission correspond au prix de l’obligation au moment de son émission. Ce prix peut différer du nominal. Si le prix d’émission est supérieur au nominal, on dit que l’obligation est “au-dessus du pair”, et inversement si le prix d’émission est inférieur au nominal.

Le cours de l’obligation

Le cours de l’obligation correspond au prix auquel celle-ci est échangée sur le marché secondaire. Il est généralement exprimé en pourcentage du nominal afin de faciliter la comparaison entre différentes obligations.

Le prix de remboursement

Le prix de remboursement correspond au montant auquel l’obligation sera remboursée à son échéance. Il peut être supérieur au nominal afin de rendre l’obligation plus attractive pour les investisseurs. La différence entre le prix de remboursement et le nominal est appelée la prime de remboursement.

Lire une cotation d’obligation : l’exemple de la société Gama

Maintenant que vous avez acquis les connaissances de base sur les obligations, examinons comment décrypter une cotation d’obligation à l’aide de l’exemple de la société Gama.

La cotation d’une obligation dans la presse spécialisée ou sur les sites internet dédiés peut être présentée de la manière suivante :

Supposons qu’une obligation émise par la société française “Gama” le 20 décembre 2002 (date d’émission) pour une durée de 20 ans. Elle a été émise au prix de 1 000 € (prix d’émission) et sa valeur nominale est également de 1 000 €. Le coupon est versé chaque année. Ces informations sont indiquées dans les informations complémentaires.

Le code ISIN est l’identifiant unique de l’obligation et répond à des normes internationales. De plus, le marché sur lequel l’obligation est cotée est précisé.

Le taux d’intérêt nominal est de 2,50 %. Si le détenteur de cette obligation la conserve jusqu’à son échéance, il recevra chaque année un coupon de 25 € (nominal × taux d’intérêt nominal = 1 000 × 0,025).

Le coupon couru est de 0,833 %. Il correspond à la rémunération due par l’émetteur de l’obligation à son détenteur entre la date du dernier coupon versé et la date à venir. Dans notre exemple, le dernier coupon a été versé le 20 décembre 2012. Entre cette date et le 20 avril 2013 (date de l’extraction de cette cotation), 120 jours se sont écoulés. Par convention, une année est considérée comme ayant 360 jours. La valeur du coupon couru peut être calculée comme suit :

La cotation de l’obligation au 20 avril 2013 est de 99,00 %. Le cours d’une obligation est toujours exprimé en pourcentage du nominal. Pour obtenir le prix ou la valeur marchande de l’obligation, il faut multiplier la valeur nominale par le cours (exprimé en pourcentage) et y ajouter la valeur du coupon couru. Dans notre exemple, cela se traduit par le calcul suivant :

Prix de l’obligation = (1 000 € × 99,00 %) + 0,833 %

Maintenant, vous êtes armé de connaissances théoriques sur les obligations et êtes prêt à explorer avec confiance ce type d’investissement. N’oubliez pas de toujours effectuer vos propres recherches et de consulter un professionnel avant de prendre des décisions d’investissement. Bonne chance !

Les obligations sont des produits financiers complexes, mais en comprendre les bases est essentiel pour tout investisseur. Dans cet article, nous allons passer en revue les principales caractéristiques des obligations de manière simple et accessible. Vous serez ainsi en mesure de décoder les informations clés lors de l’investissement dans ce type de produit.

Le vocabulaire des obligations

Pour commencer, familiarisons-nous avec le vocabulaire des obligations. Voici quelques termes importants à connaître :

Le nominal

Le nominal, également connu sous le nom de valeur faciale ou principal, représente le montant initial emprunté par l’émetteur de l’obligation, divisé par le nombre de titres émis. Par exemple, si un émetteur décide d’emprunter un million d’euros, ce montant sera divisé en coupures de 1 000 euros pour faciliter les échanges sur le marché. Ainsi, chaque obligation aura une valeur nominale de 1 000 euros.

L’échéance ou maturité

L’échéance ou maturité fait référence à la durée de vie de l’obligation. Il s’agit de la date à laquelle le détenteur de l’obligation sera remboursé du montant intégral du nominal, c’est-à-dire le capital emprunté par l’émetteur. Le remboursement peut se faire de différentes manières : in fine (remboursement du capital à l’échéance), par amortissement constant (versements réguliers comprenant une part identique de coupon et de capital) ou par annuités constantes (le capital remboursé est constant à chaque versement). En moyenne, la durée d’une obligation est de dix ans.

Le coupon

Le coupon correspond au versement périodique d’un intérêt au détenteur de l’obligation. Selon le type d’obligation, les intérêts peuvent être versés régulièrement (généralement chaque année) ou à l’échéance. De plus, le taux d’intérêt peut être fixe (le montant d’intérêt perçu périodiquement est constant) ou variable (le taux d’intérêt varie en fonction du marché).

Le coupon couru

Le coupon couru représente la partie des intérêts dus par l’émetteur de l’obligation à un moment précis, c’est-à-dire la rémunération due par l’émetteur au détenteur de l’obligation entre le dernier versement du coupon et le prochain.

Le prix d’émission

Le prix d’émission correspond au prix de l’obligation au moment de son émission. Ce prix peut différer du nominal. Si le prix d’émission est supérieur au nominal, on dit que l’obligation est “au-dessus du pair”, et inversement si le prix d’émission est inférieur au nominal.

Le cours de l’obligation

Le cours de l’obligation correspond au prix auquel celle-ci est échangée sur le marché secondaire. Il est généralement exprimé en pourcentage du nominal afin de faciliter la comparaison entre différentes obligations.

Le prix de remboursement

Le prix de remboursement correspond au montant auquel l’obligation sera remboursée à son échéance. Il peut être supérieur au nominal afin de rendre l’obligation plus attractive pour les investisseurs. La différence entre le prix de remboursement et le nominal est appelée la prime de remboursement.

Lire une cotation d’obligation : l’exemple de la société Gama

Maintenant que vous avez acquis les connaissances de base sur les obligations, examinons comment décrypter une cotation d’obligation à l’aide de l’exemple de la société Gama.

La cotation d’une obligation dans la presse spécialisée ou sur les sites internet dédiés peut être présentée de la manière suivante :

Supposons qu’une obligation émise par la société française “Gama” le 20 décembre 2002 (date d’émission) pour une durée de 20 ans. Elle a été émise au prix de 1 000 € (prix d’émission) et sa valeur nominale est également de 1 000 €. Le coupon est versé chaque année. Ces informations sont indiquées dans les informations complémentaires.

Le code ISIN est l’identifiant unique de l’obligation et répond à des normes internationales. De plus, le marché sur lequel l’obligation est cotée est précisé.

Le taux d’intérêt nominal est de 2,50 %. Si le détenteur de cette obligation la conserve jusqu’à son échéance, il recevra chaque année un coupon de 25 € (nominal × taux d’intérêt nominal = 1 000 × 0,025).

Le coupon couru est de 0,833 %. Il correspond à la rémunération due par l’émetteur de l’obligation à son détenteur entre la date du dernier coupon versé et la date à venir. Dans notre exemple, le dernier coupon a été versé le 20 décembre 2012. Entre cette date et le 20 avril 2013 (date de l’extraction de cette cotation), 120 jours se sont écoulés. Par convention, une année est considérée comme ayant 360 jours. La valeur du coupon couru peut être calculée comme suit :

La cotation de l’obligation au 20 avril 2013 est de 99,00 %. Le cours d’une obligation est toujours exprimé en pourcentage du nominal. Pour obtenir le prix ou la valeur marchande de l’obligation, il faut multiplier la valeur nominale par le cours (exprimé en pourcentage) et y ajouter la valeur du coupon couru. Dans notre exemple, cela se traduit par le calcul suivant :

Prix de l’obligation = (1 000 € × 99,00 %) + 0,833 %

Maintenant, vous êtes armé de connaissances théoriques sur les obligations et êtes prêt à explorer avec confiance ce type d’investissement. N’oubliez pas de toujours effectuer vos propres recherches et de consulter un professionnel avant de prendre des décisions d’investissement. Bonne chance !