Les indépendants ont souvent du mal à trouver un crédit. Dans cette comparaison, les indépendants peuvent trouver des crédits pour un usage commercial et privé. La comparaison de crédit comprend également quelques crédits d’entreprise à des fins professionnelles. Un taux d’intérêt qui est accordé indépendamment de la solvabilité, de la durée ou du montant du crédit et qui est le même pour tous les clients.

Situation actuelle des crédits pour les entreprises

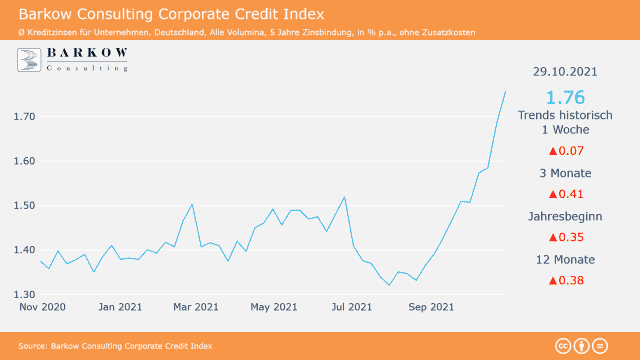

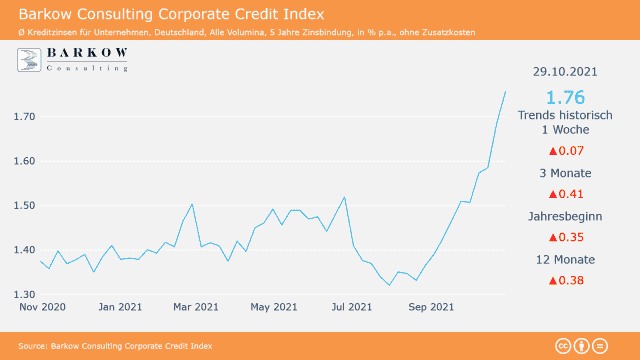

Évolution des taux de l’indice de crédit corporatif Barkow Consulting

L’indice des coûts de crédit d’entreprise (Corporate Credit Index) exclusivement conçu par Barkow Consulting montre comment les taux d’intérêt des nouveaux crédits avec une durée de cinq ans pour les entreprises allemandes évoluent sur tous les volumes.

L’infographie suivante présente l’évolution pour la période de novembre 2020 à novembre 2021. Au cours de cette période, il y a eu des fluctuations des taux, mais une certaine tendance est identifiable. Selon Barkow Consulting, le développement a récemment montré une augmentation significative des taux d’intérêt pour les entreprises au cours des trois derniers mois (au 29 octobre 2021 : +0,41% à 1,76%) – rien qu’au cours du dernier mois, les taux ont augmenté de 0,07 point de pourcentage. Des taux en hausse sont actuellement possibles. Les coûts de crédit pour les entreprises allemandes sont à un niveau record depuis 3 ans.

Source: Barkow Consulting (www.barkowconsulting.com)

Plus de crédits pour les entreprises et les indépendants

Dans l’ensemble, les taux d’intérêt sont toujours bas, ce qui est également encourageant du point de vue d’autres acteurs. Depuis un certain temps, la BCE tente d’augmenter les prêts en fournissant une liquidité abondante aux banques commerciales.

Depuis fin 2013 jusqu’à aujourd’hui, les banques ont pu constater une tendance positive dans le développement des prêts aux entreprises nationales et aux indépendants. Les taux bas rendent les prêts à long terme particulièrement attractifs.

De plus, depuis fin 2015, des normes de crédit assouplies sont à prendre en compte, ce qui facilite l’obtention de prêts pour les entreprises et les indépendants. Les taux bas et les conditions assouplies entraînent une demande élevée de prêts d’entreprise.

Cependant, de nombreuses banques ont toujours du mal à accorder des prêts aux entreprises et aux indépendants. De nombreux établissements financiers souffrent depuis 2014 d’une forte pression sur les marges due à la concurrence entre eux. De plus, les instituts de crédit ont enregistré une baisse des marges depuis 2014, en particulier comme résultat direct de la politique de taux bas. Après que le quatrième trimestre 2017 ait donné aux banquiers de l’espoir et des valeurs positives pour 2018, le résultat est maintenant décevant. Avec une valeur de -12,50, les banques sont actuellement loin de marges attractives.

Les entrepreneurs et les indépendants recherchent de plus en plus des alternatives de financement. Même si votre banque refuse un prêt, cela ne signifie pas nécessairement que vous en tant qu’entrepreneur ou indépendant ne pouvez pas obtenir un prêt. Les possibilités sur le marché du crédit pour les indépendants et les professions libérales sont désormais trop grandes et variées.

Crédits pour les indépendants et les professions libérales

En tant qu’indépendant, il y a toujours un besoin de financement – que ce soit à des fins privées ou commerciales. Cependant, tous les crédits pour les indépendants et les professions libérales ne sont pas disponibles dans toutes les banques de notre comparaison de crédit. C’est pourquoi nous présentons ici uniquement les fournisseurs de crédit qui s’adressent explicitement à ces groupes cibles.

Pour les entrepreneurs : Obtenez plus facilement de l’argent frais

Convaincre sa banque ou ses banques de ses intentions de financement ou d’investissement n’est pas toujours facile. Lendico ouvre donc une nouvelle porte :

La plateforme peer-to-peer permet aux entrepreneurs de financer leur projet également par des investisseurs privés. Cela fonctionne très simplement :

Analogiquement au crédit bancaire, l’entrepreneur fournit les informations nécessaires. Les employés de Lendico en tirent une description du projet, qui est ensuite mise à disposition des investisseurs privés en ligne. Ils peuvent ensuite placer leur argent auprès de l’entrepreneur à un taux d’intérêt défini.

Si les sommes investies par les particuliers ne suffisent pas à réaliser le projet de financement, Lendico elle-même intervient généralement et y ajoute le montant manquant.

En fin de compte, cela signifie pour l’entrepreneur une probabilité beaucoup plus élevée de réaliser ses projets. Grâce au risque partagé sur le côté des investisseurs, le supplément d’intérêt reste également raisonnable.

Ainsi, cette forme de crédit entrepreneurial peut être un peu plus chère qu’auprès de la banque. En même temps, les chances de réussite sont beaucoup plus grandes et les négociations ne sont pas aussi difficiles.

Questions intéressantes sur les crédits pour les indépendants et les professions libérales

Que faut-il prendre en compte lors de la demande d’un crédit pour les indépendants ?

Lorsque vous demandez un crédit pour les indépendants ou les professions libérales, il est important de lire attentivement les conditions d’octroi du crédit de chaque banque. Certaines banques proposent des offres exclusivement destinées aux professions libérales, ou des banques qui exigent la soumission des bilans annuels des derniers exercices.

D’autres banques fixent un revenu minimum spécifique (annuel) comme critère. Si vous gagnez moins en tant qu’indépendant ou professionnel libéral, vous n’obtiendrez pas le prêt.

Pourquoi les taux pour les indépendants sont-ils en moyenne plus élevés ?

Si l’on compare les taux des prêts personnels avec ceux des prêts pour les indépendants, on constate rapidement que les taux sont généralement nettement plus élevés. Cela est dû à l’évaluation du risque – souvent peu plausible en pratique – de la part des banques. Les indépendants et les professions libérales sont généralement considérés comme plus risqués en termes de défaillance de paiement que les salariés gagnant autant.

Comment les banques vérifient-elles la solvabilité ?

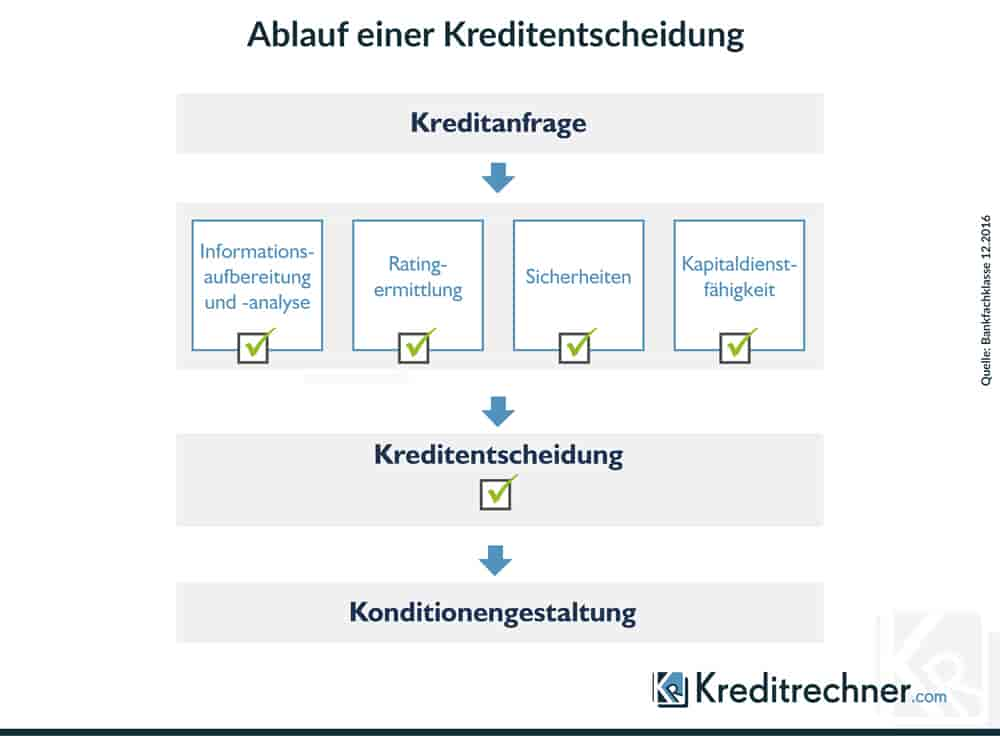

Pour les indépendants et les entreprises, le processus d’évaluation de la solvabilité par la banque est un peu plus complexe que pour les clients privés. Un processus typique de décision de crédit se divise en plusieurs étapes (nous nous référons ici à un article de la classe bancaire 12/201) :

- Préparation et analyse des informations fournies par le demandeur.

- Détermination d’une notation pour le client.

- Vérification des garanties exigées, le cas échéant.

- Détermination de la capacité de service de la dette, c’est-à-dire la capacité de payer les intérêts et le remboursement.

- Prise de décision de crédit (positive ou négative) en fonction des informations des clients, de la notation, de la solidité des garanties et de la capacité de service de la dette. En cas de décision positive, les conditions sont déterminées.

Le processus complet est résumé dans notre infographie ci-dessous :

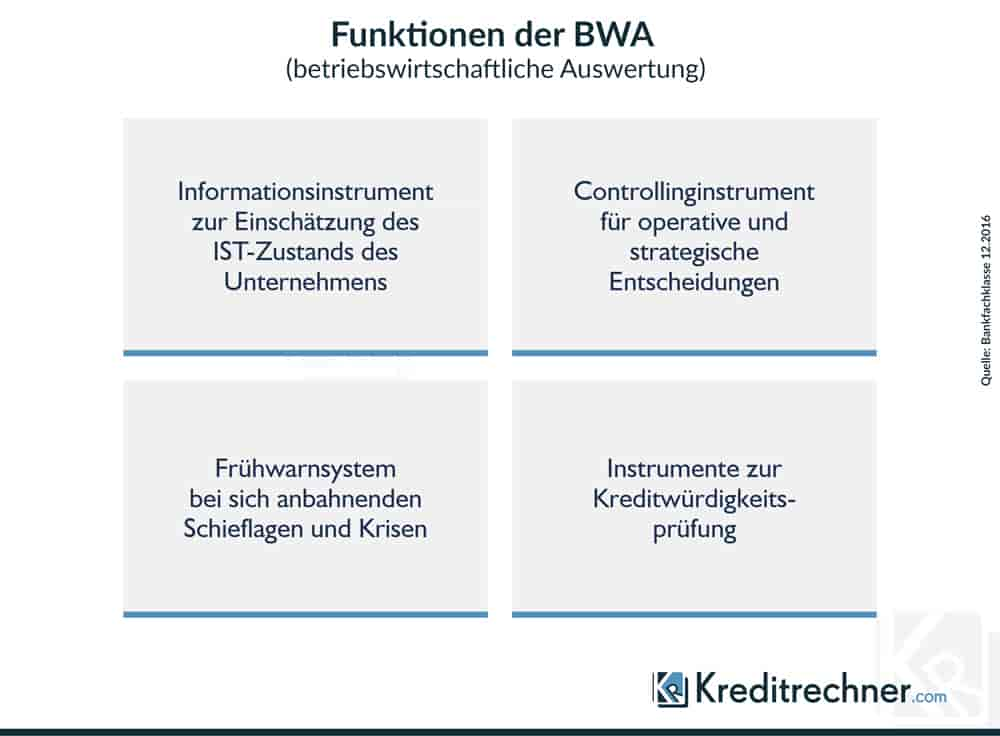

Pourquoi dois-je soumettre un compte de résultat ?

Tant pour les indépendants et les entreprises que pour les banques, le “compte de résultat” (BWA) est une source d’informations importante. Le BWA est généralement établi mensuellement par le cabinet d’experts-comptables et est mis à disposition par ces derniers sur demande.

Il permet aux experts-comptables d’évaluer la situation actuelle de l’entreprise. Il est utilisé comme instrument de contrôle pour les décisions opérationnelles ou stratégiques, mais également comme système d’alerte précoce en comparant les revenus et les coûts avec la période correspondante de l’année précédente et le mois précédent.

Pour les banques, le BWA est un excellent outil pour évaluer la solvabilité de l’entrepreneur ou de l’entreprise. En incluant des indicateurs tels que les revenus, les coûts et les différents contributions marginales, il permet de prendre rapidement une décision sur la capacité de l’entrepreneur ou de l’entreprise à supporter les frais d’intérêt et de remboursement.

Une assurance solde restant dû est-elle utile ?

Étant donné que les indépendants et les professions libérales ne peuvent souvent pas s’attendre à avoir un revenu mensuel régulier et que la situation commerciale peut varier en fonction de facteurs externes tels que la conjoncture, il peut être judicieux de souscrire une assurance solde restant dû pour les montants de crédit plus élevés. Cependant, il est recommandé de calculer au préalable les coûts de l’assurance solde restant dû et de vérifier attentivement les conditions du contrat.

À quoi peut servir un crédit pour les indépendants ?

De nombreux crédits pour les indépendants ne sont pas liés à un usage spécifique. Cela présente l’avantage de pouvoir utiliser l’argent de manière flexible. Cependant, les crédits liés sont généralement un peu moins chers.

Comme les banques soumettent généralement leurs crédits pour les indépendants à des conditions plus strictes, nous vous recommandons de ne pas vous limiter à une seule banque lors de votre demande. Les demandes adressées à toutes les banques sur cette page sont bien entendu gratuites.

Pourquoi opter pour les places de marché de crédit ?

En plus des banques, nous proposons également des places de marché de crédit dans notre comparaison, qui offrent des prêts aux petites et moyennes entreprises. Selon le marché Creditshelf, les trois raisons suivantes plaident en faveur de l’utilisation de telles places de marché de crédit :

- Réduire la dépendance à l’égard de la banque principale.

- Accéder plus rapidement au capital à court terme.

- Diversifier le risque de financement.

Alternatives de financement

Les courtiers en crédit comme alternative aux banques ?

Si vous en tant qu’indépendant ne pouvez pas obtenir un crédit de votre banque, vous pouvez également envisager de faire appel à un courtier en crédit. Malheureusement, il y a quelques brebis galeuses dans ce domaine. Notre comparaison vous montre comment reconnaître un courtier en crédit sérieux et les conditions auxquelles ces crédits sont proposés.

Le financement collaboratif comme alternative aux banques ?

Le financement collaboratif est la combinaison des termes “crowd” pour “groupe” et “lending” pour “prêt”. Il s’agit d’une forme de financement alternative au crédit bancaire, dans laquelle un groupe d’investisseurs finance un projet privé ou commercial. La solvabilité de l’emprunteur est certes vérifiée à l’avance, mais le score Schufa n’est pas le critère principal pour une décision de crédit ou de refus. Il est plutôt important de convaincre les investisseurs de soi et de son projet.

C’est pourquoi le crowdlending gagne de plus en plus en popularité pour le financement des entreprises. De plus, les indépendants ont généralement de meilleures chances d’obtenir un prêt grâce au crowdlending que par une banque.