L’assurance vie est l’un des placements les plus populaires en France. Cependant, il existe des centaines de contrats d’assurance vie sur le marché et ils ne se valent pas tous. Il y a un écart significatif entre les meilleures assurances vie et les moins bonnes. Dans cet article, nous vous aidons à trouver la meilleure assurance vie !

Le résumé de notre comparatif

Si vous souhaitez aller directement à l’essentiel de notre sélection, voici notre top 11 des meilleures assurances vie parmi plus de 200 analysées ! Chacun y trouvera son compte, que vous préfériez une gestion libre ou une gestion sous mandat. Nous vous présentons également les meilleures assurances vie pour investir dans l’immobilier.

Gestion libre

Gestion pilotée (idéale pour les néophytes)

Pour la sécurité avant tout (avec le fonds euro)

Pour investir dans l’immobilier

Pour un placement écoresponsable

La meilleure assurance-vie en détails

Linxea Spirit, un contrat polyvalent

Linxea est un courtier en ligne indépendant et un spécialiste de l’assurance-vie. Fort de 20 années d’expérience, il est considéré comme le leader du marché en ligne (hors grandes banques en ligne).

Linxea propose plusieurs assurances-vie, dont Linxea Spirit, Linxea Vie et Linxea Avenir, trois contrats de qualité. Linxea Spirit se démarque par des frais très avantageux (absence de frais sur versement et d’arbitrage, et des frais de gestion de seulement 0,5% par an).

Mais ce qui distingue également Linxea Spirit, c’est la diversité et la qualité de ses supports d’investissement :

- Un fonds à capital garanti solide, avec un rendement de 2,30% en 2022 ;

- Une belle gamme d’ETF (38 trackers) pour investir en Bourse à moindre frais ;

- 31 fonds immobiliers (SCPI, SCI et OPCI) offrant des revenus stables et réguliers ;

- 7 fonds de private equity pour investir dans des actions non cotées en France et en Europe ;

- Plus d’une centaine d’actions individuelles (titres vifs).

En résumé, Linxea Spirit coche toutes les cases et ne présente aucun point faible. C’est pourquoi il se classe en tête de notre comparatif. De plus, contrairement à de nombreuses autres assurances-vie, Linxea Spirit redistribue la totalité des loyers des SCPI, ce qui lui vaut sa place dans notre sélection dédiée à l’immobilier.

Lucya Cardif, un choix de supports impressionnants

Lucya Cardif est une assurance-vie récente qui se hisse d’emblée à la deuxième place de notre comparatif. Elle pourrait même prendre la première place à l’avenir.

Ce contrat assuré par Cardif et distribué exclusivement par Assurancevie.com offre de nombreux avantages :

- Des tarifs excellents, sans droit d’entrée ni d’arbitrage et des frais de gestion bien inférieurs à la moyenne avec seulement 0,50% sur les unités de compte.

- Une large gamme de supports disponibles, avec plus de 1000 titres vifs, une centaine d’ETF et des fonds immobiliers.

- Accessible dès 500 € de versements (et 50 € de versements mensuels).

- Un fonds euro performant, avec un rendement de 2% en 2022, et un bonus de +1% en plaçant 30% en unités de compte.

- La possibilité de combiner plusieurs modes de gestion au sein du même contrat (gestion libre et gestion déléguée).

Avec sa belle gamme d’ETF et d’actions en direct, Lucya Cardif est sans aucun doute la meilleure assurance vie pour investir en Bourse.

Kompoz, l’assurance-vie la moins chère (sous conditions)

Kompoz est une assurance-vie assurée par Ageas France et distribuée par le courtier en ligne Sicavonline.

Kompoz propose une gamme complète de supports pour investir en Bourse, dans l’immobilier, en private equity et dans des actions en direct.

Les points forts de Kompoz sont les suivants :

- Accès à 100% de fonds euro, de plus en plus rare sur le marché ;

- Frais de gestion les plus bas du marché (0,45% par an), à condition de programmer des versements mensuels et de limiter la proportion de fonds euro à 30% de l’épargne investie.

Les frais de gestion sont majorés de 0,2% par an pour les investissements dans des ETF ou des SCPI.

Nous recommandons donc ce contrat à ceux qui souhaitent investir dans un portefeuille d’OPCVM.

EasyVie, parmi les meilleures assurances-vie assurées par CNP

EasyVie est une assurance-vie en ligne commercialisée par EasyBourse et assurée par CNP Assurances. Voici ses caractéristiques clés :

- Un fonds euro performant, avec un rendement allant de 1,60% à 3,20% en 2022 en fonction de la proportion d’unités de compte ;

- Une sélection de 200 supports d’investissement, avec un accent sur l’investissement responsable et durable, des ETF pour réduire les frais, et une sélection de 5 SCPI pour investir dans l’immobilier ;

- Des frais de gestion raisonnables ;

- Un service client disponible, avec des horaires étendus.

EasyBourse étant une filiale du groupe La Banque Postale, cette assurance-vie offre une garantie supplémentaire pour les épargnants les plus prudents.

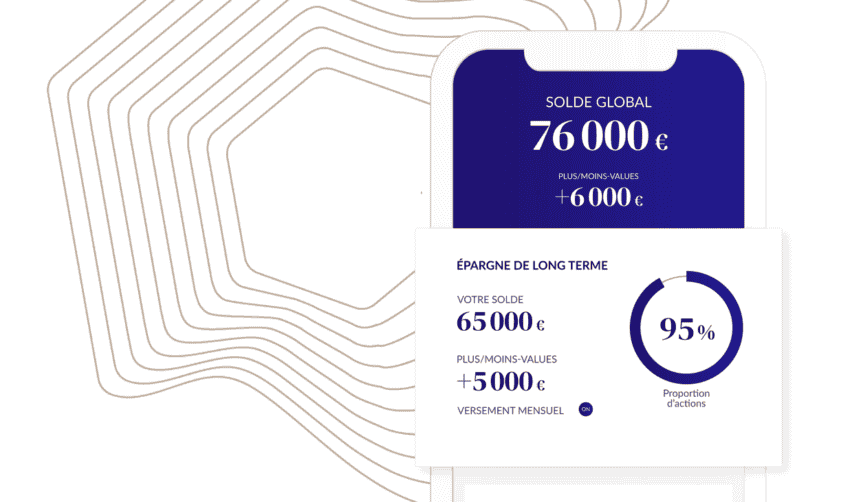

Nalo : le haut de gamme à portée de clic

Nalo est une Fintech lancée en 2017 qui vise à moderniser la gestion de votre épargne. Et c’est une réussite !

Voici ce que nous apprécions chez Nalo :

- Simplicité et modernité : tout est pensé pour rendre l’investissement accessible à tous, avec une plateforme ergonomique et claire.

- Des frais réduits : absence de frais sur versement et d’arbitrage.

- Une gestion pilotée sur mesure : grâce à sa technologie innovante, Nalo vous propose un portefeuille d’investissement adapté à vos besoins et le fait évoluer au fil du temps.

- 100% d’ETF : avec des frais réduits et une plus grande diversification que les gestions pilotées traditionnelles.

- De très bonnes performances depuis son lancement.

Pas besoin d’être un expert pour investir avec Nalo. Vous pouvez faire une simulation d’investissement depuis chez vous et souscrire en seulement 10 minutes.

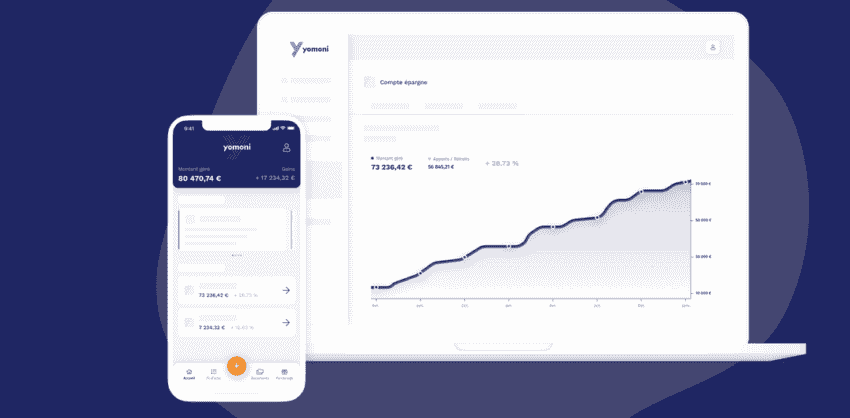

Yomoni : la gestion pilotée en toute simplicité

Yomoni est également une Fintech qui modernise l’investissement. Comme Nalo, Yomoni propose une gestion pilotée à frais réduits grâce aux ETF et à l’absence de frais d’entrée.

Yomoni se distingue par son approche simple et une ergonomie bien pensée pour simplifier l’ouverture d’un contrat d’assurance-vie. Les différences avec Nalo sont subtiles, mais Yomoni offre une gamme de placements plus complète, notamment avec un PEA et un PER en plus de l’assurance-vie.

En plus, Yomoni a de bonnes performances et offre une promo exclusive jusqu’au 30 juin 2023 : 100€ offerts avec le code promo HEROS100.

Ramify : les SCPI en plus

Ramify est une Fintech orientée vers la gestion pilotée. Bien qu’elle soit récente (lancée en 2021), Ramify est déjà très prometteuse :

- Possibilité d’inclure des SCPI dans votre portefeuille en gestion pilotée basée sur des ETF.

- Proposition d’un PER et d’une simulation d’optimisation fiscale pour profiter des réductions d’impôts.

- Ergonomie travaillée, avec une plateforme moderne et agréable.

Ramify est donc une alternative intéressante à Nalo et Yomoni, avec un contrat géré par Apicil, permettant ainsi de diversifier l’assureur.

Mon Petit Placement : les frais à la performance

Mon Petit Placement est une Fintech lyonnaise qui a été lancée en 2017 pour rendre l’investissement accessible à tous. Ils proposent des contrats d’assurance-vie avec des portefeuilles thématiques et un conseil personnalisé.

Ce qui distingue Mon Petit Placement, c’est sa politique de rémunération à la performance : si vous gagnez, ils gagnent. Et si vous ne gagnez pas, vous n’avez pas de frais à payer. De plus, le système de rémunération est dégressif en fonction du montant de vos investissements.

Mon Petit Placement convient aux primo-investisseurs grâce à la simplicité de leur interface et à la qualité de leur accompagnement. Ils conviennent également aux petits épargnants qui recherchent une gestion pilotée avec un petit budget (dès 300 €). Pendant une durée limitée jusqu’au 30 juin 2023, ils offrent 100€ cash avec le code promo HEROS100.

Évolution Vie : la sécurité avant tout

Évolution Vie est un contrat d’assurance-vie commercialisé par Assurance-vie.com et assuré par Abeille Vie (anciennement Aviva).

Le principal point fort de ce contrat est son fonds euro : vous pouvez y consacrer jusqu’à 100% de votre capital, avec un rendement de 1,61% en 2022. Si vous choisissez d’investir au moins 50% en unités de compte, vous pouvez même bénéficier d’un taux bonifié de 3,22% en 2022.

Il s’agit donc d’un des meilleurs fonds euros du marché. Ce contrat est donc idéal pour ceux qui recherchent la sécurité avant tout. Évolution Vie donne également accès à des SCI à hauteur de 30% du montant placé, ce qui en fait une excellente assurance-vie pour préparer la retraite.

Placement Direct Vie : un fonds euros boosté et des SCPI

Placement Direct Vie est un contrat d’assurance-vie assuré par Swiss Life et commercialisé par le courtier Placement Direct.

Le fonds euros de ce contrat est clairement un de ses atouts majeurs, avec des performances allant jusqu’à 3,25% en 2022, ce qui en fait l’un des fonds euros les plus performants du marché.

Ce contrat offre également une grande diversité de supports, notamment plus de 1300 fonds d’investissement (dont plus de 50 ETF) et 18 supports immobiliers (SCPI notamment). De plus, la totalité des loyers des SCPI est redistribuée, tout comme chez Linxea Spirit.

Placement Direct Vie est donc une excellente assurance-vie pour investir en SCPI.

Goodvest : la meilleure assurance vie écoresponsable

Goodvest est la dernière Fintech à rejoindre notre comparatif, avec une offre engagée qui vise à s’assurer que votre placement soit bénéfique pour la planète.

Pour y parvenir, Goodvest propose une gestion pilotée avec une sélection rigoureuse des supports d’investissement, avec des fonds labellisés et une analyse du bilan carbone de chaque entreprise. Goodvest s’assure également que l’impact global de votre portefeuille se limite à un réchauffement de deux degrés, conformément aux accords de Paris sur le climat.

Les frais sont légèrement supérieurs à ceux des autres robo-advisors, mais c’est pour la bonne cause !

Comment choisir la meilleure assurance-vie ?

Les frais

Le montant des frais dans l’assurance-vie est l’un des principaux critères à prendre en compte. Les frais sont plus importants que les performances passées, qui ne préjugent pas des performances futures !

Les principaux frais à analyser sont :

- Les frais sur versement : ils sont prélevés à l’ouverture du contrat et à chaque nouveau versement. Les contrats sans frais d’entrée sont préférables.

- Les frais d’arbitrage : ils sont prélevés lors de chaque modification de votre portefeuille d’investissement.

- Les frais de gestion : ils sont prélevés annuellement sur le montant de votre épargne. Il peut y avoir des frais différents pour les unités de compte et le fonds euro.

- Les frais des supports d’investissement : ces frais, souvent les plus élevés, sont prélevés par les sociétés de gestion qui gèrent les unités de compte de votre assurance-vie.

Il est donc essentiel de veiller à la diversité des supports d’investissement et de choisir des assurances-vie qui proposent des ETF à faible frais.

Le fonds euro

Le fonds euro, à capital garanti, est un des avantages majeurs de l’assurance-vie par rapport au PEA et au compte-titres. Cependant, il est important de noter que les rendements des fonds euro sont de plus en plus faibles. Les fonds euro boostés avec une composante immobilière offrent généralement de meilleures performances.

Les unités de compte (UC)

Choisissez des assurances-vie qui offrent une diversité de supports d’investissement. Les fonds d’investissement classiques sont souvent chers et peu performants. Les ETF sont les supports à privilégier pour leur faible frais et leur diversification. Les fonds immobiliers, comme les SCPI, offrent une bonne régularité de revenus.

La qualité du service et de l’expérience client

Il est important de choisir des contrats d’assurance-vie proposés par des interlocuteurs compétents. Veillez également à ce que la plateforme de gestion soit ergonomique et facile à utiliser.

Notre conseil : diversifiez

La diversification est essentielle dans la gestion de patrimoine, que ce soit pour votre portefeuille boursier ou pour vos placements. N’hésitez pas à ouvrir plusieurs contrats d’assurance-vie pour diversifier vos investissements et évaluer la qualité des conseillers et de l’expérience client.

Il est également important de diversifier les assureurs pour bénéficier de la garantie de l’État en cas de faillite (jusqu’à 70 000 € par assureur).

Les contrats à éviter

Les contrats d’assurance-vie des grandes banques traditionnelles sont à éviter en raison de leurs frais élevés, de leurs performances décevantes et de leur manque de diversité. Les contrats des banques en ligne, bien que plus abordables, présentent souvent des limitations en termes de diversité des supports d’investissement.

Si vous souhaitez transférer un contrat déjà ouvert, sachez qu’il est désormais possible de transférer une assurance-vie d’un courtier ou d’une banque à un autre, à condition que l’assureur reste le même.

Comment booster la performance de votre assurance-vie ?

Avec des taux de rendement moyens autour de 2%, les fonds en euros ne sont plus aussi attrayants qu’auparavant. Pour booster la performance de votre contrat, nous vous recommandons de limiter la proportion de fonds en euros et d’investir dans des supports en unités de compte.

Pour cela, deux solutions s’offrent à vous :

- Investir dans des ETF pour profiter de la croissance des entreprises à l’échelle mondiale. Cela peut vous permettre d’obtenir une performance allant jusqu’à 8,5% en moyenne.

- Investir dans des SCPI pour percevoir des loyers réguliers. Ce type d’investissement peut offrir une performance supérieure à 4% en moyenne.