Bien gérer son épargne : l’importance de choisir judicieusement où placer son argent

Après avoir épargné pendant de nombreuses années ou après avoir reçu un héritage, il peut arriver que vous vous retrouviez avec une somme d’argent dont vous ne savez que faire. Malheureusement, de nombreux épargnants commettent souvent l’une des deux erreurs suivantes :

- Dépenser tout ou une partie de leur argent faute de trouver une meilleure utilisation.

- Placer la totalité de leur argent dans un compte bancaire sûr mais peu rentable.

Dans le premier cas, l’erreur réside dans le fait de penser qu’il n’existe pas de meilleure façon d’utiliser son argent. Cependant, il est important de privilégier l’avenir en investissant dans des projets à long terme tels que l’atteinte de l’indépendance financière, la préparation de sa retraite, l’acquisition d’un bien immobilier pour sa résidence principale ou pour la location afin d’obtenir un complément de revenu, ou encore financer les études de ses enfants et les aider à acheter leur premier bien, etc.

Dans le deuxième cas, le rendement d’un placement sans risque est généralement inférieur à l’inflation, ce qui signifie que votre argent perd de sa valeur au fil du temps. Rappelez-vous : 100€ aujourd’hui pourraient valoir moins que 97€ demain…

Alors, comment utiliser au mieux son argent ? La solution réside dans le fait de le placer dans des investissements offrant de bonnes perspectives de rendement. Il n’est pas nécessaire d’obtenir des performances exceptionnelles : un pourcent de rendement supplémentaire peut avoir de grandes conséquences à long terme. Bien qu’au début les plus-values peuvent sembler modestes, sur une longue période, la différence sur votre patrimoine sera de plus en plus significative. C’est pourquoi il est essentiel d’investir votre argent.

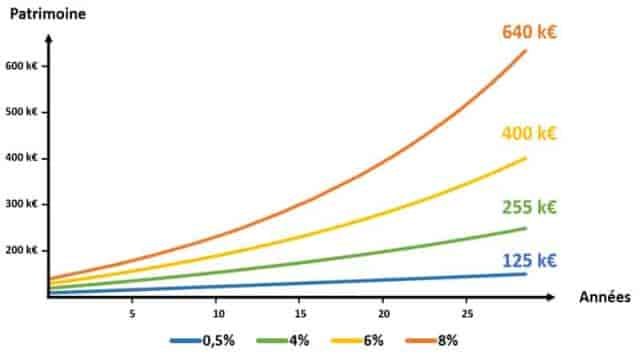

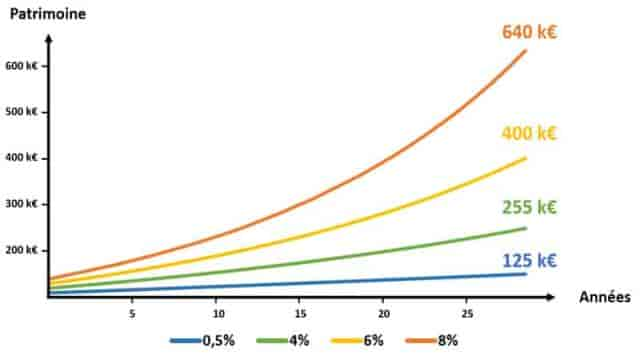

Pour mieux comprendre l’importance du rendement, prenons l’exemple suivant : un capital initial de 25 000€ avec une épargne mensuelle de 250€. Au bout de 30 ans, le capital sera :

- 125 k€ avec un rendement de 0,5% par an

- 255 k€ avec un rendement de 4% par an (ce qui est attendu d’un portefeuille correctement diversifié)

- 400 k€ avec un rendement de 6% par an (ce qui est attendu d’un portefeuille bien optimisé et dynamique)

- 640 k€ avec un rendement de 8% par an (dans le cas d’un portefeuille offensif)

Voici une représentation graphique de ces chiffres :

Vous pouvez constater que la courbe devient plus raide au fil des années, ce qui signifie que votre patrimoine augmente plus rapidement à mesure que le taux de rendement est élevé. Cela s’explique par le mécanisme des intérêts composés, où les intérêts de chaque période s’ajoutent au capital et génèrent à leur tour des intérêts. À l’approche de la retraite, un patrimoine bien optimisé vous permettra par exemple de percevoir une rente pour améliorer votre niveau de vie, une option intéressante à une époque où les retraites sont de plus en plus dévalorisées. Voilà pourquoi il est primordial d’investir votre argent en 2023.

Malheureusement, en France, “où placer son argent ?” est souvent une question négligée et peu de personnes s’y intéressent. Il est cependant évident que de nombreux épargnants possèdent un patrimoine mal optimisé, dormant par exemple dans des comptes bancaires peu rentables.

Voici les trois erreurs les plus courantes commises par les épargnants français :

- Investir uniquement dans des placements bancaires sans risque (Livret A, PEL, LDD, etc.) : cette situation est la plus répandue, mais ces placements rapportent rarement plus de 3% de rendement à l’heure actuelle. Or, compte tenu de l’inflation (5,2% en 2022), ce choix ne fait qu’appauvrir l’épargnant.

- Placer la majorité de son épargne dans des investissements dynamiques (ce qui est plus rare, mais cela peut arriver lors de l’engouement pour les cryptomonnaies) : bien que le rendement espéré soit plus élevé, cela expose à un risque important de pertes en cas de crise sur les marchés (boursiers ou crypto par exemple).

- Investir massivement dans des placements peu liquides, comme l’immobilier (location ou crowdfunding) : cela réduit la liberté financière du propriétaire, car en cas d’urgence, l’argent ne pourra pas être utilisé.

Ces erreurs sont fréquentes… Pourtant, une meilleure gestion, en prenant en compte votre aversion au risque et le triangle de l’investissement, peut grandement améliorer vos revenus à long terme.

Un exemple de patrimoine bien diversifié

Vous ne savez pas où investir ? Voici un exemple concret d’un patrimoine bien diversifié pour une personne ayant un profil d’épargnant équilibré et souhaitant optimiser ses investissements pour préparer sa retraite :

- Quatre mois de salaire placés sur un livret d’épargne comme filet de sécurité pour faire face aux dépenses imprévues.

- 30% dans un fonds euros opportuniste garanti en capital (via une assurance-vie ou un PER).

- 30% dans des ETF tels que le MSCI World, le Nasdaq ou le CAC40 (via une assurance-vie, un PER ou un PEA).

- 35% investis dans l’immobilier par le biais de SCPI ou de crowdfunding immobilier.

- 5% dans des placements plus risqués tels que le capital-investissement ou les cryptomonnaies.

Quel rendement peut-on attendre de ce patrimoine ? La réponse dépend des investissements sélectionnés par l’épargnant. Les meilleurs placements sont ceux qui offrent le meilleur rendement par rapport à un niveau de risque donné et qui ont les frais les plus bas. Dans cet article, nous présentons uniquement les placements que nous considérons comme les meilleurs de leur catégorie.

Prenons l’exemple d’un patrimoine bien diversifié où l’argent est investi dans les meilleurs placements du moment : quatre mois de salaire dans un livret d’épargne, comme le livret D de Freedom24, un fonds euros Aviva Actif Garanti disponible sur le contrat Evolution-Vie, une assurance-vie en gestion pilotée Profil 6 chez Yomoni et une autre Profil 10 chez Nalo, un peu d’immobilier avec des SCPI grâce à Corum l’épargne, du crowdfunding immobilier chez Homunity, sans oublier un PER pour préparer votre retraite avec Yomoni, le plus performant selon nous.

Voici les performances que ce portefeuille type pourrait atteindre :