L’état de conciliation bancaire est un outil essentiel qui permet de faire correspondre, à une même date, le solde du relevé bancaire avec le solde du compte bancaire en comptabilité.

1. Pourquoi est-il important d’établir une conciliation bancaire ?

La conciliation bancaire est nécessaire car il existe souvent des écarts entre :

- la date d’enregistrement d’une entrée ou d’une sortie d’argent sur le relevé bancaire,

- et la date à laquelle cette entrée ou cette sortie doit être comptabilisée.

Voici quelques informations supplémentaires sur les dates d’enregistrement :

- Lorsque vous effectuez un paiement par chèque ou par virement, la sortie d’argent doit être comptabilisée à la date d’émission du chèque (alors qu’il sera débité ultérieurement sur le compte en banque).

- Lorsque vous recevez un paiement par chèque, l’entrée d’argent doit être comptabilisée dès que le dépôt est effectué à la banque, et un virement doit être enregistré dès que l’avis de crédit est reçu (alors qu’il sera crédité plus tardivement sur le compte en banque).

De plus, la conciliation bancaire est un outil de contrôle qui permet de détecter d’éventuelles erreurs dans la comptabilisation des opérations de trésorerie, des omissions, voire des fraudes.

2. Comment établir un état de conciliation bancaire ?

Pour établir un état de conciliation bancaire, vous devez d’abord rassembler les éléments suivants :

- les relevés bancaires sur la période concernée,

- le grand livre ou le relevé du compte 512 correspondant,

- le dernier état de conciliation bancaire,

- et les justificatifs des mouvements de trésorerie (tels que les talons de chèques, les dépôts de chèques, les encaissements en espèces, etc.).

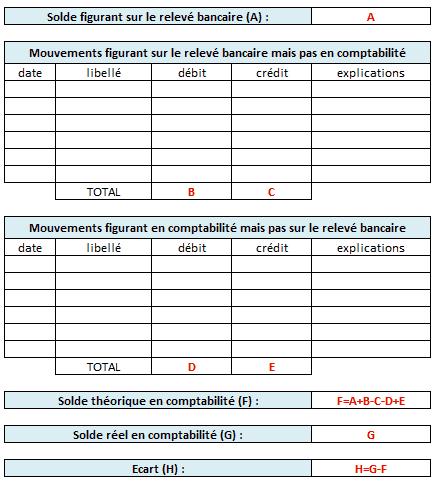

Ensuite, vous devez mettre en place un tableau pour réaliser l’état de conciliation bancaire. Ce tableau peut être structuré de la manière suivante :

- Une première ligne avec le montant figurant sur le relevé bancaire.

- Ensuite, un tableau à deux colonnes qui comprend les montants débiteurs et créditeurs enregistrés en comptabilité mais qui n’apparaissent pas sur le relevé bancaire.

- Puis un tableau à deux colonnes qui comprend les montants débiteurs et créditeurs figurant sur le relevé bancaire mais qui ne sont pas présents en comptabilité.

- Une ligne qui calcule le solde théorique en comptabilité.

- Une ligne avec le montant figurant dans le compte bancaire en comptabilité.

- Et une dernière ligne qui calcule l’écart entre les deux lignes précédentes.

Pour faciliter la compréhension de cette démarche, nous vous fournirons un modèle d’état de conciliation bancaire dans le paragraphe suivant.

Une fois la conciliation bancaire terminée, il ne devrait plus y avoir d’écart dans la dernière ligne. De plus, les mouvements expliquant cet écart doivent être justifiés et, si nécessaire, corrigés.

Afin de simplifier l’établissement de la conciliation bancaire, il est recommandé de la réaliser régulièrement. Sinon, vous risquez d’avoir à pointer un grand nombre de mouvements en cas d’écart et de vous rendre compte tardivement d’erreurs aux conséquences plus ou moins importantes.

Par exemple, lorsque vous établissez un budget de trésorerie, vous partez généralement du solde du ou des comptes bancaires en comptabilité. Si ces soldes sont erronés, le budget de trésorerie sera également incorrect.

3. Modèle d’état de conciliation bancaire

Voici un exemple possible d’état de conciliation bancaire :