Dans cet article, nous allons aborder cinq sujets clés :

- Aperçu de l’analyse des sociétés comparables (alias “Comps”)

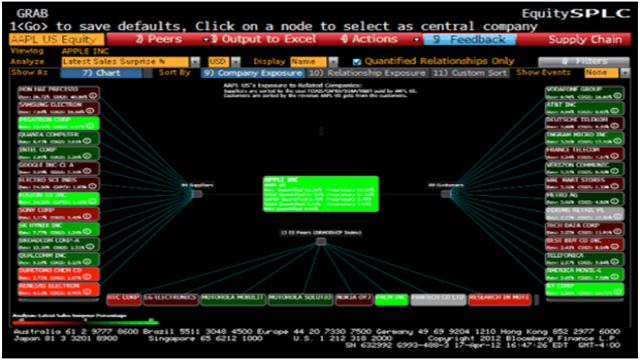

- Univers concurrentiel

- Capitalisation boursière et valeur d’entreprise

- Données financières historiques et prévisionnelles

- Multiples de valorisation

Aperçu de l’analyse des sociétés comparables (Comps)

Qu’est-ce que les Comps ?

Les analyses des sociétés comparables, ou “Comps”, sont une technique d’évaluation relative utilisée pour valoriser une entreprise en comparant les multiples de valorisation de cette entreprise à ceux de ses pairs. Les multiples sont généralement un rapport entre une métrique de valorisation (comme la capitalisation boursière ou la valeur d’entreprise) et une métrique de performance financière (comme les bénéfices/bénéfice par action (BPA), les ventes ou l’EBITDA). L’idée de base est que les entreprises présentant des caractéristiques similaires devraient se négocier à des multiples similaires, toutes choses étant égales par ailleurs.

Pourquoi utiliser les Comps ?

Les Comps sont relativement faciles à réaliser et les données nécessaires sont généralement facilement disponibles (à condition que les sociétés comparables soient cotées en bourse). De plus, en supposant que le marché fixe efficacement les cours des titres des autres entreprises, les Comps devraient fournir une fourchette de valorisation raisonnable, tandis que d’autres méthodes d’évaluation telles que le DCF dépendent d’un ensemble complet d’hypothèses.

Les avantages et inconvénients des Comps

Avantages :

- Faciles à calculer grâce à des données largement disponibles

- Faciles à communiquer à différents participants du marché

- Permettent de déterminer une valeur de référence pour les multiples utilisés dans l’évaluation

- Offrent un moyen utile d’évaluer les hypothèses du marché concernant les caractéristiques fondamentales intégrées dans les valorisations

Inconvénients :

- Influencés par des conditions de marché temporaires ou des facteurs non fondamentaux

- Pas utiles lorsqu’il y a peu ou pas de sociétés comparables

- Peut être difficile de trouver des sociétés comparables appropriées pour différentes raisons

- Moins fiables lorsque les sociétés comparables sont peu échangées

Réalisation d’une analyse des sociétés comparables

Souvenez-vous de C.V.S.

Lors de l’analyse Comps, il est utile de suivre une liste de contrôle de choses à faire, facile à retenir grâce à l’acronyme “C.V.S.” :

- C : Confirmez l’univers concurrentiel pertinent.

- V : Validez les principales données financières.

- S : Sélectionnez le multiple approprié pour la valorisation.

La sélection appropriée d’un univers concurrentiel pertinent est essentielle pour une analyse Comps, car elle joue un rôle important dans l’évaluation de l’entreprise cible. Par exemple, une entreprise peut parfois être comparée dans deux industries différentes en raison de la nature de son activité (par exemple, une entreprise de vente au détail en ligne). De même, certaines sociétés comparables peuvent devoir être exclues ou ajustées car elles possèdent des activités dans plusieurs groupes industriels différents. La sélection de l’univers concurrentiel est donc quelque peu subjective.

Lors d’une évaluation Comps, l’analyste peut choisir d’utiliser des données de performance historiques ou futures (prévisionnelles). (Notez que de nombreuses analyses examineront à la fois les données historiques et futures.) En général, les données futures sont préférées, mais il faut être prudent. Par exemple, les EBITDA prévus et les bénéfices/bénéfices par action prévus sont soumis à toutes sortes de pièges potentiels liés aux prévisions. Les chiffres prévus peuvent finir par être considérablement différents.

De plus, lors de la réalisation d’une analyse Comps, il peut être nécessaire d’ajuster les performances pour tenir compte de diverses charges ponctuelles et éléments non récurrents (comme la vente d’actifs, des frais juridiques ponctuels ou des charges de restructuration). Il est important que toutes les entreprises figurant dans l’analyse utilisent des chiffres “propres” pour permettre une comparaison “à la pomme” (c’est-à-dire une comparaison équitable). Cela devient particulièrement difficile lors de l’utilisation de données de performance futures, car les éléments non récurrents peuvent être encore inconnus.

Les types de multiples

Il existe différents types de multiples pouvant être utilisés dans une analyse Comps. En général, les multiples peuvent être classés en deux catégories principales : les multiples opérationnels et les multiples d’équité. Les multiples opérationnels se réfèrent aux résultats opérationnels de l’entreprise dans son ensemble, tandis que les multiples d’équité se réfèrent à la valeur créée par l’entreprise qui est disponible pour les actionnaires.

Les multiples typiques pour les Comps comprennent :

- EV/Ventes : la valeur de l’entreprise divisée par les ventes/chiffre d’affaires (multiple opérationnel)

- EV/EBITDA : la valeur de l’entreprise divisée par l’EBITDA (multiple opérationnel)

- PER : ratio prix/bénéfices d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le BPA, soit comme la capitalisation boursière divisée par les bénéfices (ils sont mathématiquement équivalents).

- P/B : ratio prix/valeur comptable d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par la valeur comptable par action, soit comme la capitalisation boursière divisée par les capitaux propres (ils sont mathématiquement équivalents).

- P/Flux de trésorerie (levé) : ratio prix/flux de trésorerie d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le flux de trésorerie levé par action, soit comme la capitalisation boursière divisée par le flux de trésorerie levé (ils sont mathématiquement équivalents).

Notez que pour les multiples opérationnels, nous utilisons la valeur d’entreprise comme numérateur du calcul, tandis que pour les multiples d’équité, nous utilisons la capitalisation boursière comme numérateur. Vous ne devriez généralement pas utiliser la valeur d’entreprise pour les métriques de performance liées aux capitaux propres, ni utiliser la capitalisation boursière pour les métriques de performance liées à l’entreprise.

En conclusion

En comprenant et en maîtrisant l’analyse des sociétés comparables, vous serez en mesure de valoriser une entreprise en utilisant des multiples de valorisation basés sur des sociétés comparables. Les Comps sont un outil puissant utilisé par les banquiers d’investissement, les analystes de recherche vendus, les investisseurs en capital-investissement et d’autres analystes de marché. Grâce à une sélection appropriée d’univers concurrentiels pertinents et à l’utilisation de données financières précises, vous pouvez obtenir une fourchette de valorisation raisonnable pour l’entreprise cible. Souvenez-vous des étapes clés à suivre, de “C.V.S.” et de l’importance de confirmer et de valider les métriques fondamentales clés.

Dans cet article, nous allons aborder cinq sujets clés :

- Aperçu de l’analyse des sociétés comparables (alias “Comps”)

- Univers concurrentiel

- Capitalisation boursière et valeur d’entreprise

- Données financières historiques et prévisionnelles

- Multiples de valorisation

Aperçu de l’analyse des sociétés comparables (Comps)

Qu’est-ce que les Comps ?

Les analyses des sociétés comparables, ou “Comps”, sont une technique d’évaluation relative utilisée pour valoriser une entreprise en comparant les multiples de valorisation de cette entreprise à ceux de ses pairs. Les multiples sont généralement un rapport entre une métrique de valorisation (comme la capitalisation boursière ou la valeur d’entreprise) et une métrique de performance financière (comme les bénéfices/bénéfice par action (BPA), les ventes ou l’EBITDA). L’idée de base est que les entreprises présentant des caractéristiques similaires devraient se négocier à des multiples similaires, toutes choses étant égales par ailleurs.

Pourquoi utiliser les Comps ?

Les Comps sont relativement faciles à réaliser et les données nécessaires sont généralement facilement disponibles (à condition que les sociétés comparables soient cotées en bourse). De plus, en supposant que le marché fixe efficacement les cours des titres des autres entreprises, les Comps devraient fournir une fourchette de valorisation raisonnable, tandis que d’autres méthodes d’évaluation telles que le DCF dépendent d’un ensemble complet d’hypothèses.

Les avantages et inconvénients des Comps

Avantages :

- Faciles à calculer grâce à des données largement disponibles

- Faciles à communiquer à différents participants du marché

- Permettent de déterminer une valeur de référence pour les multiples utilisés dans l’évaluation

- Offrent un moyen utile d’évaluer les hypothèses du marché concernant les caractéristiques fondamentales intégrées dans les valorisations

Inconvénients :

- Influencés par des conditions de marché temporaires ou des facteurs non fondamentaux

- Pas utiles lorsqu’il y a peu ou pas de sociétés comparables

- Peut être difficile de trouver des sociétés comparables appropriées pour différentes raisons

- Moins fiables lorsque les sociétés comparables sont peu échangées

Réalisation d’une analyse des sociétés comparables

Souvenez-vous de C.V.S.

Lors de l’analyse Comps, il est utile de suivre une liste de contrôle de choses à faire, facile à retenir grâce à l’acronyme “C.V.S.” :

- C : Confirmez l’univers concurrentiel pertinent.

- V : Validez les principales données financières.

- S : Sélectionnez le multiple approprié pour la valorisation.

La sélection appropriée d’un univers concurrentiel pertinent est essentielle pour une analyse Comps, car elle joue un rôle important dans l’évaluation de l’entreprise cible. Par exemple, une entreprise peut parfois être comparée dans deux industries différentes en raison de la nature de son activité (par exemple, une entreprise de vente au détail en ligne). De même, certaines sociétés comparables peuvent devoir être exclues ou ajustées car elles possèdent des activités dans plusieurs groupes industriels différents. La sélection de l’univers concurrentiel est donc quelque peu subjective.

Lors d’une évaluation Comps, l’analyste peut choisir d’utiliser des données de performance historiques ou futures (prévisionnelles). (Notez que de nombreuses analyses examineront à la fois les données historiques et futures.) En général, les données futures sont préférées, mais il faut être prudent. Par exemple, les EBITDA prévus et les bénéfices/bénéfices par action prévus sont soumis à toutes sortes de pièges potentiels liés aux prévisions. Les chiffres prévus peuvent finir par être considérablement différents.

De plus, lors de la réalisation d’une analyse Comps, il peut être nécessaire d’ajuster les performances pour tenir compte de diverses charges ponctuelles et éléments non récurrents (comme la vente d’actifs, des frais juridiques ponctuels ou des charges de restructuration). Il est important que toutes les entreprises figurant dans l’analyse utilisent des chiffres “propres” pour permettre une comparaison “à la pomme” (c’est-à-dire une comparaison équitable). Cela devient particulièrement difficile lors de l’utilisation de données de performance futures, car les éléments non récurrents peuvent être encore inconnus.

Les types de multiples

Il existe différents types de multiples pouvant être utilisés dans une analyse Comps. En général, les multiples peuvent être classés en deux catégories principales : les multiples opérationnels et les multiples d’équité. Les multiples opérationnels se réfèrent aux résultats opérationnels de l’entreprise dans son ensemble, tandis que les multiples d’équité se réfèrent à la valeur créée par l’entreprise qui est disponible pour les actionnaires.

Les multiples typiques pour les Comps comprennent :

- EV/Ventes : la valeur de l’entreprise divisée par les ventes/chiffre d’affaires (multiple opérationnel)

- EV/EBITDA : la valeur de l’entreprise divisée par l’EBITDA (multiple opérationnel)

- PER : ratio prix/bénéfices d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le BPA, soit comme la capitalisation boursière divisée par les bénéfices (ils sont mathématiquement équivalents).

- P/B : ratio prix/valeur comptable d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par la valeur comptable par action, soit comme la capitalisation boursière divisée par les capitaux propres (ils sont mathématiquement équivalents).

- P/Flux de trésorerie (levé) : ratio prix/flux de trésorerie d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le flux de trésorerie levé par action, soit comme la capitalisation boursière divisée par le flux de trésorerie levé (ils sont mathématiquement équivalents).

Notez que pour les multiples opérationnels, nous utilisons la valeur d’entreprise comme numérateur du calcul, tandis que pour les multiples d’équité, nous utilisons la capitalisation boursière comme numérateur. Vous ne devriez généralement pas utiliser la valeur d’entreprise pour les métriques de performance liées aux capitaux propres, ni utiliser la capitalisation boursière pour les métriques de performance liées à l’entreprise.

En conclusion

En comprenant et en maîtrisant l’analyse des sociétés comparables, vous serez en mesure de valoriser une entreprise en utilisant des multiples de valorisation basés sur des sociétés comparables. Les Comps sont un outil puissant utilisé par les banquiers d’investissement, les analystes de recherche vendus, les investisseurs en capital-investissement et d’autres analystes de marché. Grâce à une sélection appropriée d’univers concurrentiels pertinents et à l’utilisation de données financières précises, vous pouvez obtenir une fourchette de valorisation raisonnable pour l’entreprise cible. Souvenez-vous des étapes clés à suivre, de “C.V.S.” et de l’importance de confirmer et de valider les métriques fondamentales clés.

Dans cet article, nous allons aborder cinq sujets clés :

- Aperçu de l’analyse des sociétés comparables (alias “Comps”)

- Univers concurrentiel

- Capitalisation boursière et valeur d’entreprise

- Données financières historiques et prévisionnelles

- Multiples de valorisation

Aperçu de l’analyse des sociétés comparables (Comps)

Qu’est-ce que les Comps ?

Les analyses des sociétés comparables, ou “Comps”, sont une technique d’évaluation relative utilisée pour valoriser une entreprise en comparant les multiples de valorisation de cette entreprise à ceux de ses pairs. Les multiples sont généralement un rapport entre une métrique de valorisation (comme la capitalisation boursière ou la valeur d’entreprise) et une métrique de performance financière (comme les bénéfices/bénéfice par action (BPA), les ventes ou l’EBITDA). L’idée de base est que les entreprises présentant des caractéristiques similaires devraient se négocier à des multiples similaires, toutes choses étant égales par ailleurs.

Pourquoi utiliser les Comps ?

Les Comps sont relativement faciles à réaliser et les données nécessaires sont généralement facilement disponibles (à condition que les sociétés comparables soient cotées en bourse). De plus, en supposant que le marché fixe efficacement les cours des titres des autres entreprises, les Comps devraient fournir une fourchette de valorisation raisonnable, tandis que d’autres méthodes d’évaluation telles que le DCF dépendent d’un ensemble complet d’hypothèses.

Les avantages et inconvénients des Comps

Avantages :

- Faciles à calculer grâce à des données largement disponibles

- Faciles à communiquer à différents participants du marché

- Permettent de déterminer une valeur de référence pour les multiples utilisés dans l’évaluation

- Offrent un moyen utile d’évaluer les hypothèses du marché concernant les caractéristiques fondamentales intégrées dans les valorisations

Inconvénients :

- Influencés par des conditions de marché temporaires ou des facteurs non fondamentaux

- Pas utiles lorsqu’il y a peu ou pas de sociétés comparables

- Peut être difficile de trouver des sociétés comparables appropriées pour différentes raisons

- Moins fiables lorsque les sociétés comparables sont peu échangées

Réalisation d’une analyse des sociétés comparables

Souvenez-vous de C.V.S.

Lors de l’analyse Comps, il est utile de suivre une liste de contrôle de choses à faire, facile à retenir grâce à l’acronyme “C.V.S.” :

- C : Confirmez l’univers concurrentiel pertinent.

- V : Validez les principales données financières.

- S : Sélectionnez le multiple approprié pour la valorisation.

La sélection appropriée d’un univers concurrentiel pertinent est essentielle pour une analyse Comps, car elle joue un rôle important dans l’évaluation de l’entreprise cible. Par exemple, une entreprise peut parfois être comparée dans deux industries différentes en raison de la nature de son activité (par exemple, une entreprise de vente au détail en ligne). De même, certaines sociétés comparables peuvent devoir être exclues ou ajustées car elles possèdent des activités dans plusieurs groupes industriels différents. La sélection de l’univers concurrentiel est donc quelque peu subjective.

Lors d’une évaluation Comps, l’analyste peut choisir d’utiliser des données de performance historiques ou futures (prévisionnelles). (Notez que de nombreuses analyses examineront à la fois les données historiques et futures.) En général, les données futures sont préférées, mais il faut être prudent. Par exemple, les EBITDA prévus et les bénéfices/bénéfices par action prévus sont soumis à toutes sortes de pièges potentiels liés aux prévisions. Les chiffres prévus peuvent finir par être considérablement différents.

De plus, lors de la réalisation d’une analyse Comps, il peut être nécessaire d’ajuster les performances pour tenir compte de diverses charges ponctuelles et éléments non récurrents (comme la vente d’actifs, des frais juridiques ponctuels ou des charges de restructuration). Il est important que toutes les entreprises figurant dans l’analyse utilisent des chiffres “propres” pour permettre une comparaison “à la pomme” (c’est-à-dire une comparaison équitable). Cela devient particulièrement difficile lors de l’utilisation de données de performance futures, car les éléments non récurrents peuvent être encore inconnus.

Les types de multiples

Il existe différents types de multiples pouvant être utilisés dans une analyse Comps. En général, les multiples peuvent être classés en deux catégories principales : les multiples opérationnels et les multiples d’équité. Les multiples opérationnels se réfèrent aux résultats opérationnels de l’entreprise dans son ensemble, tandis que les multiples d’équité se réfèrent à la valeur créée par l’entreprise qui est disponible pour les actionnaires.

Les multiples typiques pour les Comps comprennent :

- EV/Ventes : la valeur de l’entreprise divisée par les ventes/chiffre d’affaires (multiple opérationnel)

- EV/EBITDA : la valeur de l’entreprise divisée par l’EBITDA (multiple opérationnel)

- PER : ratio prix/bénéfices d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le BPA, soit comme la capitalisation boursière divisée par les bénéfices (ils sont mathématiquement équivalents).

- P/B : ratio prix/valeur comptable d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par la valeur comptable par action, soit comme la capitalisation boursière divisée par les capitaux propres (ils sont mathématiquement équivalents).

- P/Flux de trésorerie (levé) : ratio prix/flux de trésorerie d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le flux de trésorerie levé par action, soit comme la capitalisation boursière divisée par le flux de trésorerie levé (ils sont mathématiquement équivalents).

Notez que pour les multiples opérationnels, nous utilisons la valeur d’entreprise comme numérateur du calcul, tandis que pour les multiples d’équité, nous utilisons la capitalisation boursière comme numérateur. Vous ne devriez généralement pas utiliser la valeur d’entreprise pour les métriques de performance liées aux capitaux propres, ni utiliser la capitalisation boursière pour les métriques de performance liées à l’entreprise.

En conclusion

En comprenant et en maîtrisant l’analyse des sociétés comparables, vous serez en mesure de valoriser une entreprise en utilisant des multiples de valorisation basés sur des sociétés comparables. Les Comps sont un outil puissant utilisé par les banquiers d’investissement, les analystes de recherche vendus, les investisseurs en capital-investissement et d’autres analystes de marché. Grâce à une sélection appropriée d’univers concurrentiels pertinents et à l’utilisation de données financières précises, vous pouvez obtenir une fourchette de valorisation raisonnable pour l’entreprise cible. Souvenez-vous des étapes clés à suivre, de “C.V.S.” et de l’importance de confirmer et de valider les métriques fondamentales clés.

Dans cet article, nous allons aborder cinq sujets clés :

- Aperçu de l’analyse des sociétés comparables (alias “Comps”)

- Univers concurrentiel

- Capitalisation boursière et valeur d’entreprise

- Données financières historiques et prévisionnelles

- Multiples de valorisation

Aperçu de l’analyse des sociétés comparables (Comps)

Qu’est-ce que les Comps ?

Les analyses des sociétés comparables, ou “Comps”, sont une technique d’évaluation relative utilisée pour valoriser une entreprise en comparant les multiples de valorisation de cette entreprise à ceux de ses pairs. Les multiples sont généralement un rapport entre une métrique de valorisation (comme la capitalisation boursière ou la valeur d’entreprise) et une métrique de performance financière (comme les bénéfices/bénéfice par action (BPA), les ventes ou l’EBITDA). L’idée de base est que les entreprises présentant des caractéristiques similaires devraient se négocier à des multiples similaires, toutes choses étant égales par ailleurs.

Pourquoi utiliser les Comps ?

Les Comps sont relativement faciles à réaliser et les données nécessaires sont généralement facilement disponibles (à condition que les sociétés comparables soient cotées en bourse). De plus, en supposant que le marché fixe efficacement les cours des titres des autres entreprises, les Comps devraient fournir une fourchette de valorisation raisonnable, tandis que d’autres méthodes d’évaluation telles que le DCF dépendent d’un ensemble complet d’hypothèses.

Les avantages et inconvénients des Comps

Avantages :

- Faciles à calculer grâce à des données largement disponibles

- Faciles à communiquer à différents participants du marché

- Permettent de déterminer une valeur de référence pour les multiples utilisés dans l’évaluation

- Offrent un moyen utile d’évaluer les hypothèses du marché concernant les caractéristiques fondamentales intégrées dans les valorisations

Inconvénients :

- Influencés par des conditions de marché temporaires ou des facteurs non fondamentaux

- Pas utiles lorsqu’il y a peu ou pas de sociétés comparables

- Peut être difficile de trouver des sociétés comparables appropriées pour différentes raisons

- Moins fiables lorsque les sociétés comparables sont peu échangées

Réalisation d’une analyse des sociétés comparables

Souvenez-vous de C.V.S.

Lors de l’analyse Comps, il est utile de suivre une liste de contrôle de choses à faire, facile à retenir grâce à l’acronyme “C.V.S.” :

- C : Confirmez l’univers concurrentiel pertinent.

- V : Validez les principales données financières.

- S : Sélectionnez le multiple approprié pour la valorisation.

La sélection appropriée d’un univers concurrentiel pertinent est essentielle pour une analyse Comps, car elle joue un rôle important dans l’évaluation de l’entreprise cible. Par exemple, une entreprise peut parfois être comparée dans deux industries différentes en raison de la nature de son activité (par exemple, une entreprise de vente au détail en ligne). De même, certaines sociétés comparables peuvent devoir être exclues ou ajustées car elles possèdent des activités dans plusieurs groupes industriels différents. La sélection de l’univers concurrentiel est donc quelque peu subjective.

Lors d’une évaluation Comps, l’analyste peut choisir d’utiliser des données de performance historiques ou futures (prévisionnelles). (Notez que de nombreuses analyses examineront à la fois les données historiques et futures.) En général, les données futures sont préférées, mais il faut être prudent. Par exemple, les EBITDA prévus et les bénéfices/bénéfices par action prévus sont soumis à toutes sortes de pièges potentiels liés aux prévisions. Les chiffres prévus peuvent finir par être considérablement différents.

De plus, lors de la réalisation d’une analyse Comps, il peut être nécessaire d’ajuster les performances pour tenir compte de diverses charges ponctuelles et éléments non récurrents (comme la vente d’actifs, des frais juridiques ponctuels ou des charges de restructuration). Il est important que toutes les entreprises figurant dans l’analyse utilisent des chiffres “propres” pour permettre une comparaison “à la pomme” (c’est-à-dire une comparaison équitable). Cela devient particulièrement difficile lors de l’utilisation de données de performance futures, car les éléments non récurrents peuvent être encore inconnus.

Les types de multiples

Il existe différents types de multiples pouvant être utilisés dans une analyse Comps. En général, les multiples peuvent être classés en deux catégories principales : les multiples opérationnels et les multiples d’équité. Les multiples opérationnels se réfèrent aux résultats opérationnels de l’entreprise dans son ensemble, tandis que les multiples d’équité se réfèrent à la valeur créée par l’entreprise qui est disponible pour les actionnaires.

Les multiples typiques pour les Comps comprennent :

- EV/Ventes : la valeur de l’entreprise divisée par les ventes/chiffre d’affaires (multiple opérationnel)

- EV/EBITDA : la valeur de l’entreprise divisée par l’EBITDA (multiple opérationnel)

- PER : ratio prix/bénéfices d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le BPA, soit comme la capitalisation boursière divisée par les bénéfices (ils sont mathématiquement équivalents).

- P/B : ratio prix/valeur comptable d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par la valeur comptable par action, soit comme la capitalisation boursière divisée par les capitaux propres (ils sont mathématiquement équivalents).

- P/Flux de trésorerie (levé) : ratio prix/flux de trésorerie d’une entreprise (multiple d’équité). Il est calculé soit comme le prix de l’action divisé par le flux de trésorerie levé par action, soit comme la capitalisation boursière divisée par le flux de trésorerie levé (ils sont mathématiquement équivalents).

Notez que pour les multiples opérationnels, nous utilisons la valeur d’entreprise comme numérateur du calcul, tandis que pour les multiples d’équité, nous utilisons la capitalisation boursière comme numérateur. Vous ne devriez généralement pas utiliser la valeur d’entreprise pour les métriques de performance liées aux capitaux propres, ni utiliser la capitalisation boursière pour les métriques de performance liées à l’entreprise.

En conclusion

En comprenant et en maîtrisant l’analyse des sociétés comparables, vous serez en mesure de valoriser une entreprise en utilisant des multiples de valorisation basés sur des sociétés comparables. Les Comps sont un outil puissant utilisé par les banquiers d’investissement, les analystes de recherche vendus, les investisseurs en capital-investissement et d’autres analystes de marché. Grâce à une sélection appropriée d’univers concurrentiels pertinents et à l’utilisation de données financières précises, vous pouvez obtenir une fourchette de valorisation raisonnable pour l’entreprise cible. Souvenez-vous des étapes clés à suivre, de “C.V.S.” et de l’importance de confirmer et de valider les métriques fondamentales clés.