Guide complet pour devenir un expert en optimisation fiscale

Si vous êtes propriétaire d’une entreprise et que vous souhaitez payer moins d’impôts, il existe plusieurs leviers à activer pour réduire votre charge fiscale. Cet article vous expliquera comment réussir votre optimisation fiscale en entreprise.

Qu’est-ce que l’optimisation fiscale ?

L’optimisation fiscale consiste à utiliser différentes lois qui permettent de réduire les impôts, comme les niches fiscales. En d’autres termes, il s’agit d’utiliser les règles fiscales pour payer moins d’impôts légalement. Bien entendu, il est primordial de respecter la législation fiscale pour éviter tout problème.

Comment optimiser sa fiscalité ?

Contrairement à l’évasion fiscale, l’optimisation fiscale est parfaitement légale. Elle est même encouragée par certaines lois. Cependant, sa légalité est parfois remise en question. Certaines pratiques ont même été réformées par l’administration en raison d’abus de pouvoir.

Il est également important de ne pas confondre optimisation fiscale et évasion fiscale. Si vous vivez dans un pays où les impôts sont moins élevés, l’évasion fiscale peut faire partie de l’optimisation fiscale. Cependant, si vous recourez à des moyens illégaux, cela relève de la fraude fiscale.

Quelle est la différence entre l’optimisation fiscale et l’évasion fiscale ?

L’optimisation fiscale est une pratique légale visant à minimiser les impôts conformément à la législation fiscale, tandis que l’évasion fiscale est une action illégale visant à contourner illégalement l’impôt en fraudant le système fiscal. La différence majeure réside dans la légalité et l’intention des actions entreprises.

Qui peut bénéficier de l’optimisation fiscale en tant que particulier ? Qui consulter ?

Les particuliers peuvent recourir à des experts en fiscalité pour bénéficier de l’optimisation fiscale. Un avocat spécialisé en fiscalité peut apporter son expertise et aider à élaborer un plan fiscal en fonction des besoins et du patrimoine du contribuable.

Pourquoi opter pour l’optimisation fiscale ?

L’optimisation fiscale permet aux entreprises de réduire légalement leur charge fiscale, ce qui peut augmenter leur chiffre d’affaires et leur compétitivité sur le marché. Elle leur permet également de maximiser l’utilisation de dispositifs et de régimes fiscaux avantageux pour minimiser leur imposition.

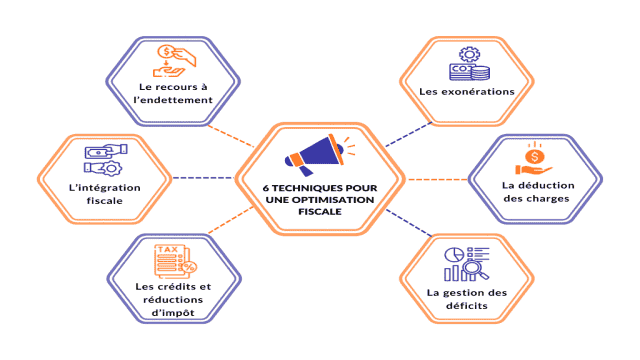

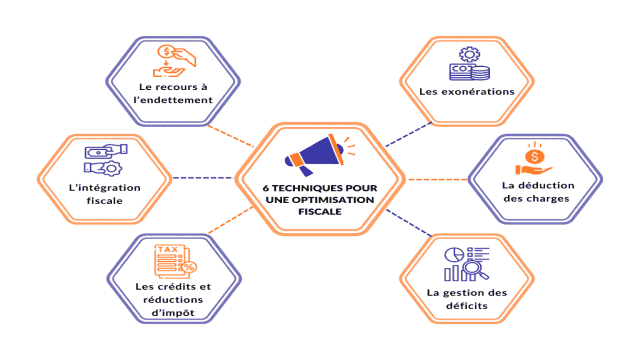

[VIDÉO] 6 techniques pour une optimisation fiscale d’entreprise réussie

1. Le recours à l’endettement

En matière de fiscalité des entreprises, les charges financières sont déductibles. Ainsi, une utilisation intelligente de l’emprunt permet de réduire la base imposable. Les sociétés ont souvent recours à l’endettement pour réaliser des investissements, ce qui génère des charges déductibles. Cependant, il est important de noter que le dernier projet de loi de finances a réduit le montant des charges financières déductibles au-delà d’un certain seuil.

2. L’intégration fiscale

L’intégration fiscale est un levier créé par le législateur, permettant à la société mère d’un groupe d’être le seul redevable de l’impôt pour l’ensemble du groupe. Cette consolidation fiscale est possible si la société mère détient au moins 95% des filiales. L’intérêt principal de cette solution est de pouvoir compenser les déficits réalisés par une entité du groupe avec les bénéfices réalisés par d’autres sociétés.

3. Les crédits et réductions d’impôt

Le législateur a prévu de nombreux crédits et réductions d’impôt pour diminuer l’imposition des sociétés bénéficiaires. Parmi ceux-ci, on retrouve le crédit d’impôt recherche, le crédit d’impôt formation, le crédit d’impôt famille et la réduction d’impôt Girardin. Ces avantages fiscaux peuvent générer des économies significatives, mais leurs conditions d’application sont souvent strictes.

4. Les exonérations en France

Il existe deux types d’exonérations : celles liées à la nature de la société bénéficiaire et celles relatives aux opérations réalisées. Les jeunes entreprises innovantes et les sociétés implantées dans certaines zones du territoire peuvent bénéficier d’exonérations. Les distributions de dividendes intragroupe et les plus-values sur titres de participation sont également exonérées, à l’exception des frais et charges correspondants.

5. La déduction des charges courantes et financières

En général, les charges qui sont dans l’intérêt de l’entreprise peuvent être déduites, sauf exceptions prévues par la loi. Il est important de demander à un expert-comptable quelles dépenses peuvent être déduites afin d’optimiser la déduction des charges courantes. La déduction des charges financières est également un pilier essentiel de l’optimisation fiscale des entreprises.

6. La gestion des déficits

La gestion des déficits est cruciale pour les sociétés assujetties à l’impôt sur les sociétés. Ces déficits peuvent être reportés indéfiniment vers l’avenir, voire reportés en arrière sur des bénéfices antérieurs, créant ainsi une créance sur l’administration fiscale.

Pourquoi faire appel à un assistant d’Officéo pour optimiser la fiscalité de votre entreprise ?

Si vous recherchez de l’aide pour optimiser la fiscalité de votre entreprise, déléguer les tâches administratives liées à la fiscalité à un assistant administratif d’Officéo présente de nombreux avantages. Vous bénéficiez ainsi des meilleures techniques et compétences pour optimiser votre fiscalité de manière légale et efficace. De plus, vous ne payez que pour les heures effectuées, ce qui vous permet de mieux maîtriser votre budget et de réaliser des économies.

En choisissant Officéo, vous avez accès à une assistante administrative expérimentée et polyvalente dans un délai de 48 heures, où que vous soyez en France. Elle se chargera de toutes les tâches administratives chronophages, vous permettant de vous concentrer sur votre cœur de métier.

Questions fréquentes

- J’ai besoin d’aide pour mon optimisation fiscale !

- Quand déclarer le chiffre d’affaires en tant qu’auto-entrepreneur ?

- Quelles sont les mesures fiscales en 2020 ?

- Comment fonctionne Officéo ?

N’hésitez pas à nous contacter via notre formulaire dédié ou par téléphone au 01 49 70 98 63 du lundi au vendredi de 9h à 19h. Nous sommes là pour répondre à toutes vos questions concernant l’optimisation fiscale.