La hausse des taux de la Banque centrale européenne a modifié le paysage financier français. Certains produits d’épargne reviennent sur le devant de la scène, tandis que d’autres perdent de leur attrait. Il est donc plus facile de placer son argent sans risque, mais encore faut-il savoir par où commencer.

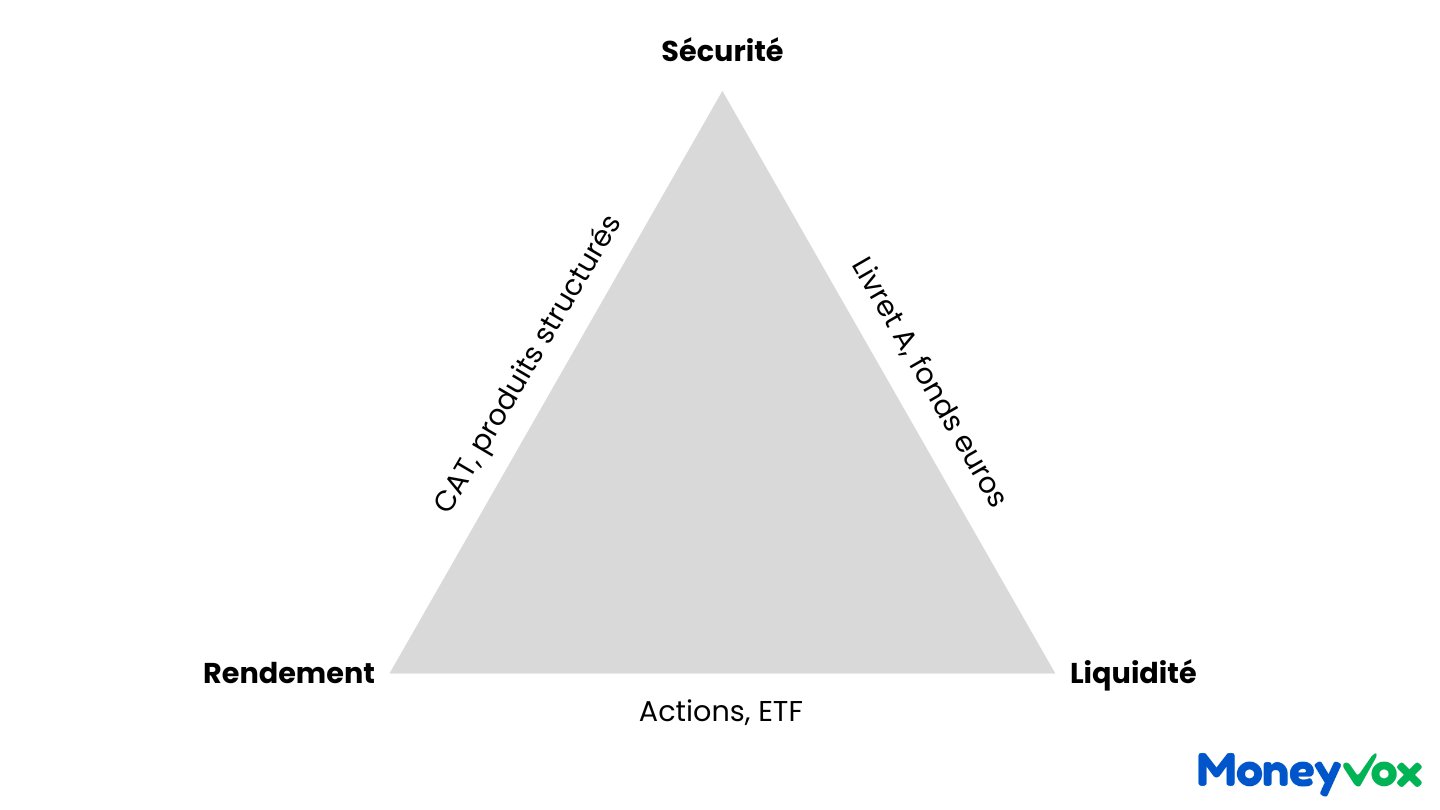

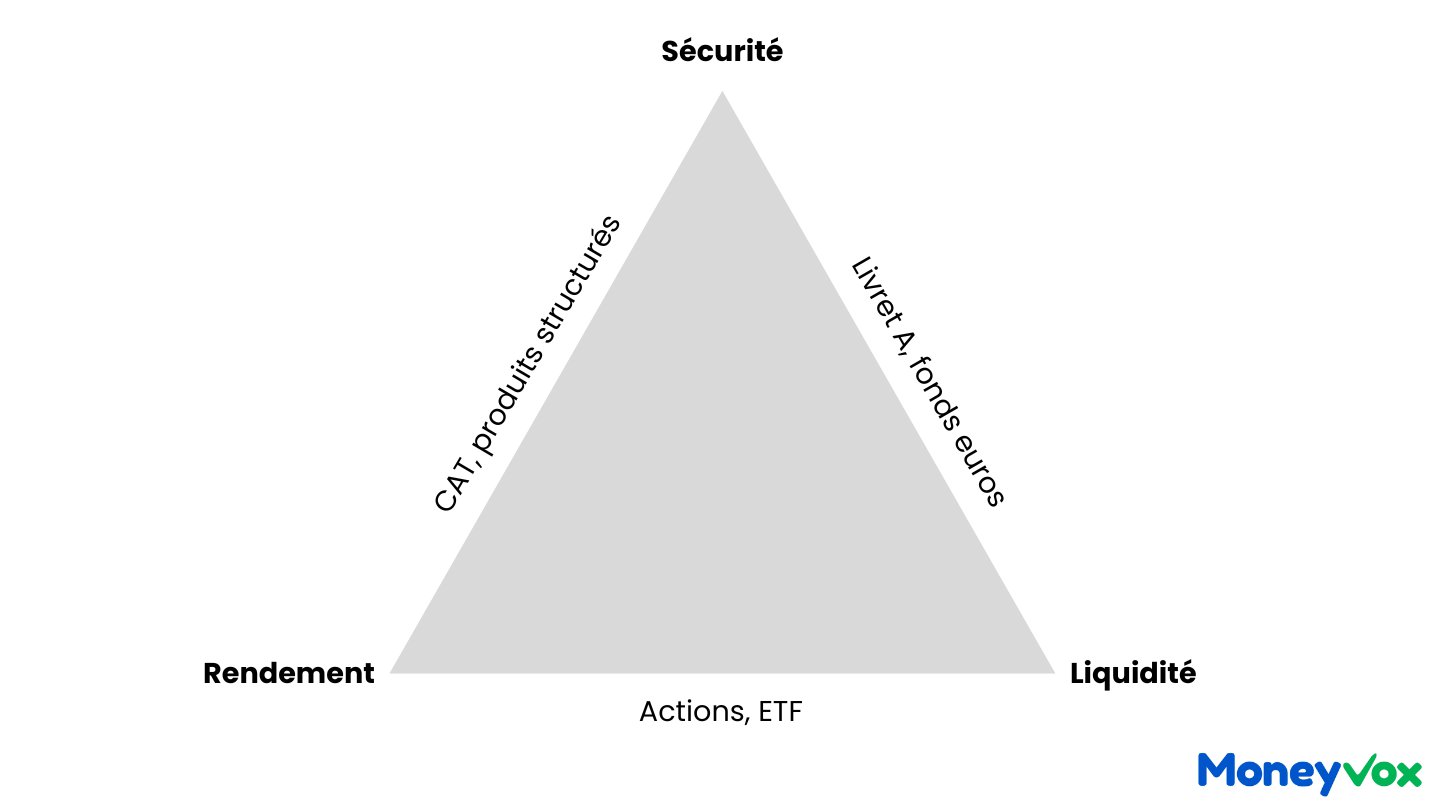

Qu’est-ce que “placer sans risque” signifie vraiment pour vous ?

Si vous ne souhaitez prendre absolument aucun risque, vous pouvez vous tourner vers des produits avec une garantie en capital totale. Il en existe quelques-uns : le Livret A, le LDDS, les fonds en euros, les comptes à terme et les livrets bancaires.

En revanche, si vous acceptez de prendre peu de risque, de nouvelles possibilités s’offrent à vous, telles que les fonds obligataires, les produits structurés voire même les SCPI. Il est également important de prendre en compte votre horizon de placement. Plus il est lointain, plus vous pouvez espérer des rendements élevés.

1. Le Livret A

Le Livret A est un produit d’épargne sans risque. Votre capital est garanti par le Fonds de Garantie des Dépôts et de Résolution, même en cas de faillite de votre banque. De plus, son taux a récemment augmenté et restera bloqué pendant 18 mois. Les fonds déposés sont disponibles à tout moment et les gains sont exonérés de toute fiscalité.

2. Les comptes à terme

Les comptes à terme sont une autre option pour placer votre épargne sans risque. En prêtant de l’argent à votre banque pour une durée déterminée, vous pouvez bénéficier de rémunérations attractives. Vos dépôts sont garantis par le Fonds de Garantie des Dépôts et de Résolution dans la limite de 100 000 euros par personne et par banque.

3. Les livrets bancaires

Les livrets bancaires ont également profité de la remontée des taux. Certaines enseignes proposent des taux boostés pour attirer de nouveaux clients. Bien que ces taux soient inférieurs à ceux du Livret A, les intérêts versés sont assujettis à une flat tax de 30%. Cependant, ces livrets sont liquides et sans risque, avec des plafonds plus élevés que celui du Livret A.

4. Les fonds euros

Les fonds euros des contrats d’assurance vie sont une option intéressante en 2023. Les rendements devraient atteindre en moyenne 2,5%, voire 3% avec des offres boostées. De plus, la fiscalité est avantageuse pour les contrats détenus depuis plus de 8 ans.

5. Les produits structurés

Les produits structurés offrent des rendements attractifs, de 5% à 12% par an, sous conditions. Ils proposent également une garantie en capital totale ou partielle. Cependant, la prudence est de mise, car tous les produits structurés ne se valent pas et ils présentent un risque de liquidité.

6. Les fonds obligataires

Les fonds obligataires ont des rendements de 4% à 6% par an, mais le capital n’est pas garanti. Cependant, la volatilité de ces fonds est moindre que sur les marchés actions. Il est possible d’investir dans des fonds qui détiennent des obligations d’État pour prendre moins de risque, ou dans des fonds exposés à des créances émises par des entreprises pour espérer de meilleurs rendements.

7. Les SCPI

Les SCPI sont une option pour investir dans l’immobilier, mais elles traversent une période de turbulence en raison de la remontée des taux. Certaines SCPI historiques connaissent des difficultés, mais d’autres plus récentes restent attractives, avec des rendements supérieurs à 6% en 2022.

En résumé, il existe plusieurs options pour placer 100 000 euros sans risque avant la fin 2023. Selon votre profil de risque et votre horizon de placement, vous pouvez vous tourner vers le Livret A, les comptes à terme, les livrets bancaires, les fonds euros, les produits structurés, les fonds obligataires ou les SCPI. Bien que ces placements soient sans risque ou à faible risque, il est important de diversifier votre épargne et de consulter un professionnel avant de prendre une décision.