Micro-entreprise ou auto-entrepreneur étaient 2 notions distinctes avant 2016. Or, depuis 2016, ces deux notions ont fusionnées pour ne créer qu’un seul régime : celui de la micro-entreprise.

Le régime de la micro-entreprise est un régime simplifié. Exercer avec ce statut présente donc plusieurs avantages pour l’entrepreneur, notamment concernant les formalités de création et le régime fiscal applicable.

Qu’est-ce qu’une micro-entreprise ou un auto-entrepreneur ?

Une micro-entreprise ou un auto-entrepreneur est en fait un entrepreneur individuel qui bénéficie d’un régime social et fiscal simplifié.

Ainsi, il ne s’agit pas vraiment d’un statut juridique mais plutôt d’un régime, car on parle d’entreprise individuelle avec un régime de micro-entreprise.

De plus, l’auto-entrepreneur en micro-entreprise peut exercer une activité commerciale, artisanale ou libérale non réglementée.

En règle générale, un telle structure est propice aux petites activités ou pour un lancement, car le bénéfice de ce régime est soumis au respect d’un seuil de chiffre d’affaires variant selon la nature de l’activité, à savoir :

- 188 700€ pour une activité de vente de marchandises ou de fourniture de logement ;

- 77 700€ pour les prestations de services et les professions libérales.

De plus, un tel régime permet :

- Un éventuel cumul avec un emploi salarié selon le contrat de travail ou l’assurance chômage selon les cas ;

- De bénéficier de formalités de création simplifiées ;

- De tenir une comptabilité allégée;

- De payer ses cotisations sociales en fonction du montant de son chiffre d’affaires ;

- Bénéficier du régime micro fiscal et micro social ;

- D’être éligible au régime de la franchise en base de TVA en cas de chiffre d’affaires en dessus de certains seuils.

Quelle est la différence entre une micro-entreprise et un auto-entrepreneur avant 2016 ?

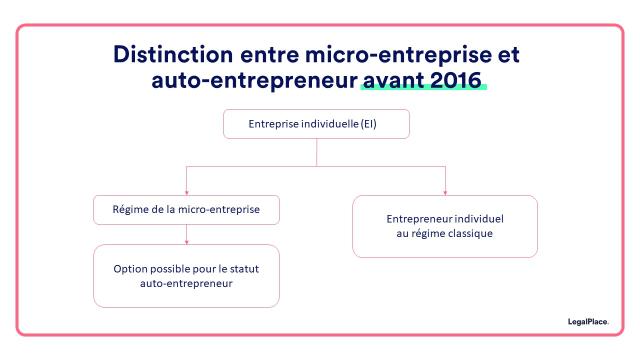

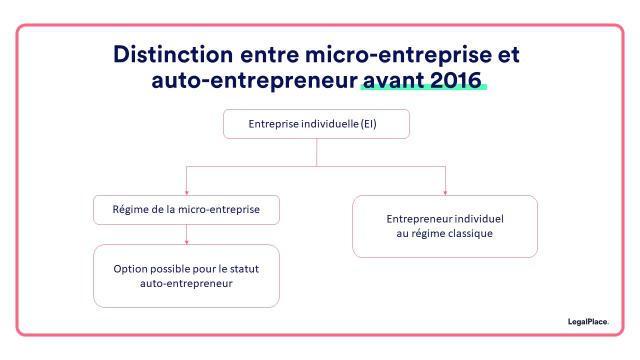

Avant l’entrée en vigueur en 2016 de la loi Pinel du 18 juin 2014, on différencie la micro-entreprise de l’auto-entrepreneur.

Ainsi, il s’agissait du régime de la micro-entreprise et du statut d’auto-entrepreneur.

En d’autre termes, le statut d’auto-entrepreneur représentait le choix d’un statut pour exercer en micro-entreprise (encore plus simplifié).

Voici un schéma récapitulatif des différents régimes en vigueur avant 2016.

A cette époque, un auto-entrepreneur était considéré comme un entrepreneur individuel exerçant son activité sous le régime de la micro-entreprise et ayant choisi le statut simplifié d’auto-entrepreneur.

Ainsi, en pratique le régime de la micro entreprise et le statut d’auto-entrepreneur emportaient un régime social et fiscal distinct.

Voici donc un tableau récapitulatif des différents régimes offert au un entrepreneur individuel : la micro-entreprise et l’auto-entrepreneur, avant 2016.

- Micro-entreprise

- Auto-entrepreneur

- Régime social : Régime classique des travailleurs non salariés (TNS) Régime micro-social simplifié : calcul des cotisations sur la base d’un pourcentage de son chiffre d’affaires.

- Régime fiscal : Imposition à l’impôt sur le revenu. Pas d’option pour le versement libératoire. Régime fiscal simplifié. Option pour le versement libératoire de l’impôt.

Quelle est la différence entre une micro-entreprise et un auto-entrepreneur après 2016 ?

Depuis 2016 et l’entrée en vigueur de la loi Pinel, les notions sont désormais utilisées indistinctement.

En revanche, d’un point de vue légal, seule la notion de micro-entreprise existe mais elle regroupe les 2 régimes.

Par conséquent, c’est donc ce terme qui figure sur les documents officiels.

De ce fait, les anciens auto-entrepreneurs ont vu leur statut changer de nom et les anciens auto-entrepreneurs ont pu opter pour le régime micro-social et micro-fiscal.

Que deviennent les 2 notions après 2022 ?

Par la loi du 14 février 2022 entrée en vigueur en mai 2022, le gouvernement vient simplifier une nouvelle fois la création et la gestion de l’auto-entreprise en créant un statut unique pour l’entreprise individuelle.

Au sein de ce statut unique, il est toujours possible lors de la création d’opter pour l’application du régime micro-fiscal et micro-social.

De plus, l’apport principal de cette loi fait que dans la nouvelle forme d’entreprise individuelle le patrimoine professionnel et personnel de l’auto-entrepreneur est bien séparé lui offrant ainsi une plus grande protection.

Quels sont les avantages de la fusion des notions de micro-entrepreneur et auto-entreprise ?

La fusion des notions a permis d’unifier le régime de la micro-entreprise et d’en faire un régime simplifié et avantageux.

Aujourd’hui, les deux termes sont toujours tous les deux utilisés, pour autant le terme légal qui figure officiellement sur les documents est celui de “micro-entreprise”.

Les conditions d’éligibilité actuelles ainsi que les spécificités du régime seront détaillées dans les paragraphes à suivre.

On peut d’ores et déjà indiquée que :

- La comptabilité de l’auto-entrepreneur est simplifiée car il doit seulement tenir à jour un registre des achats et des recettes ;

- Le taux de cotisations sociales du micro entrepreneur est calculé en fonction du chiffre d’affaires déclaré ;

- L’éligibilité à différentes aides telles que l’ACRE ;

- L’auto-entrepreneur bénéficie d’une fiscalité avantageuse à l’IR calculé en fonction de son chiffre d’affaires.

Le micro entrepreneur doit déclarer son chiffre d’affaires tous les mois ou tous les trimestres selon le choix de déclaration lors de la création.

De plus, même si le chiffre d’affaires est nul, l’auto-entrepreneur doit le déclarer. Mais, dans une telle situation, il ne paiera pas de cotisation sociale ni d’impôt.

Comment déclarer sa micro-entreprise/auto-entreprise ?

Par ailleurs, la création d’une micro-entreprise est simple et peut se résumer en 2 grandes étapes :

- La déclaration de début d’activité en remplissant un formulaire directement sur le site du guichet unique hébergé par l’INPI depuis le 1er janvier 2023 ;

- Le choix du lieu de domiciliation de l’entreprise : il peut s’agir du domicile de l’entrepreneur, d’une société de domiciliation, d’un local commercial, ou même d’un centre d’affaires ou d’une pépinière d’entreprise.

Une fois le dossier complet, l’INPI se charge de le transmettre aux organes administratifs afin que l’entreprise soit inscrite au RNE (répertoire national des entreprises) et au RCS s’il s’agit d’une activité commerciale.

Quelles sont les conditions d’éligibilité ?

Ce régime est ouvert à quasiment toute personne physique. En effet, il suffit d’être majeur (en ayant la capacité juridique et en étant en mesure de de gérer l’activité) et disposer d’une adresse en France.

En outre, le micro-entrepreneur peut cumuler cette activité avec une autre. Il peut notamment être étudiant, salarié (sous condition de non concurrence), retraité, etc.

En revanche, l’entrepreneur doit impérativement respecter des seuils de chiffre d’affaires :

- 188 700 € pour les activités commerciales et d’hébergement ;

- 77 700 € pour les prestations de services et activités libérales.

Enfin, il existe des activités exclues du régime de la micro-entreprise. Il s’agit notamment des activités :

- Agricoles rattachées au régime social de la MSA ;

- Libérales relevant d’une caisse de retraite autre que la Cipav ou du régime de retraite des indépendants ;

- Relevant de la TVA immobilière ;

- De dirigeant majoritaire d’une société ;

- Artistiques rémunérées par droits d’auteur dépendant de la Maison des artistes ou de l’Agessa ;

- De journaliste ;

- De location de voitures.

Quel est le régime de la micro entreprise ou de l’auto-entrepreneur ?

La micro-entreprise bénéficie d’un régime simplifié à différents égards, au niveau fiscal et social, mais également en matière de TVA. De plus, il est possible d’opter pour le versement libératoire.

Le régime micro-fiscal

Etre micro-entrepreneur permet de bénéficier du régime micro-fiscal.

Il s’agit d’un régime fiscal simplifié. En effet, grâce à ce régime le micro-entrepreneur est imposé sur le montant de son chiffre d’affaires selon le taux de l’impôt sur le revenu (IR) après déduction d’un abattement forfaitaire.

Cet abattement varie selon la nature de l’activité exercée :

- Pour une activité de prestation de service : le taux d’abattement est de 34% ;

- Pour une activité libérale : le taux d’abattement est de 50% ;

- Pour une activité commerciale : le taux d’abattement est de 71%.

Le choix du versement libératoire

En termes d’imposition, l’entrepreneur peut opter pour le versement libératoire de l’impôt au moment de sa déclaration de début d’activité (ou dans les 3 mois qui suivent).

Cette option est plutôt intéressante puisqu’elle permet de payer l’impôt sur le revenu en même temps que les cotisations sociales avec un taux spécifique à l’activité exercée :

- 1% pour les activités commerciales et prestations d’hébergement ;

- 1,7% pour les prestations de services relevant des bénéfices industriels et commerciaux (BIC) ;

- 2,2% pour les prestations de services relevant des bénéfices non commerciaux (BNC).

La franchise en base de TVA

De plus, la micro-entreprise permet de bénéficier de la franchise en base de TVA.

Ainsi, ce mécanisme permet de ne pas facturer la TVA en dessous des seuils de chiffre d’affaires suivants :

- 91 900 € sur l’année civile précédente ou 94 300 € l’année civile en cours pour les activités commerciales et les prestations d’hébergement ;

- 36 800 € l’année précédente ou 39 100 € l’année civile en cours pour les prestations de services et professions libérales autres qu’avocat.

Le régime micro-social

Le régime micro-social est également un régime social simplifié pour l’auto-entrepreneur.

En effet, ce dernier bénéficie d’un taux réduit de prélèvement forfaitaire. Le montant des cotisations sociales est alors calculé proportionnellement au chiffre d’affaires.

Par ailleurs, l’entrepreneur choisit de déclarer son chiffre d’affaires et de payer les cotisations sociales mensuellement ou trimestriellement.

Ainsi, le calcul des cotisations sociales est assez simple. Il découle de l’application d’un taux au chiffre d’affaires déclaré.

A l’instar de l’imposition, ce taux varie en fonction de la nature de l’activité exercée :

- 12,80% pour les activités commerciales et prestations d’hébergement ;

- 22% pour les prestations de services et les professions libérales non réglementées (BNC) ;

- 22,20% pour les professions libérales réglementées relevant de la Cipav.

Quels sont les frais pour créer une micro-entreprise ou une auto-entreprise ?

Créer une micro entreprise s’effectue par le biais de formalités gratuites.

De plus, depuis le 1er janvier 2023, toutes les formalités de déclaration s’effectuent auprès du guichet unique sur le site de l’INPI.

C’est ensuite ce guichet qui se charge d’inscrire l’auto-entreprise auprès du registre national des entreprises (RNE).

Au-delà du coût des formalité de création des dépenses annexes peuvent être à prévoir, telles que :

- L’ouverture d’un compte bancaire ;

- La souscription d’une assurance professionnelle, etc. ;

- La location de locaux, le cas échéant ;

- L’achat de matériel, etc.

“Créer ma micro-entreprise”

Dernière mise à jour le 31/08/2023