Les fonds d’investissement sont souvent décrits comme des paniers d’actions ou d’autres produits financiers. Tu places tes liquidités sur un fonds d’investissement, et un gestionnaire se charge d’investir ton argent. Il analyse le marché boursier, effectue des achats et des ventes pour le compte du fonds. La principale différence avec les ETF est que les fonds d’investissement permettent des investissements thématiques et peuvent combiner différentes catégories d’investissements.

Comment fonctionnent les fonds d’investissement ?

Un fonds d’investissement détient un portefeuille d’actions, d’obligations ou d’autres produits financiers de plusieurs sociétés. En investissant dans un fonds, tu mets automatiquement ton argent dans plusieurs entreprises. Cette diversification réduit ton risque car une mauvaise performance d’une action n’aura qu’un impact limité sur le rendement global du fonds. Le gestionnaire est responsable de la composition du fonds. Il choisit les actions dans lesquelles investir, et tu n’as aucune influence sur cette décision. Les informations sur le fonds, comme sa composition et ses performances passées, sont disponibles sur le site Internet du fonds.

Fonds d’investissement à capital ouvert et à capital fermé

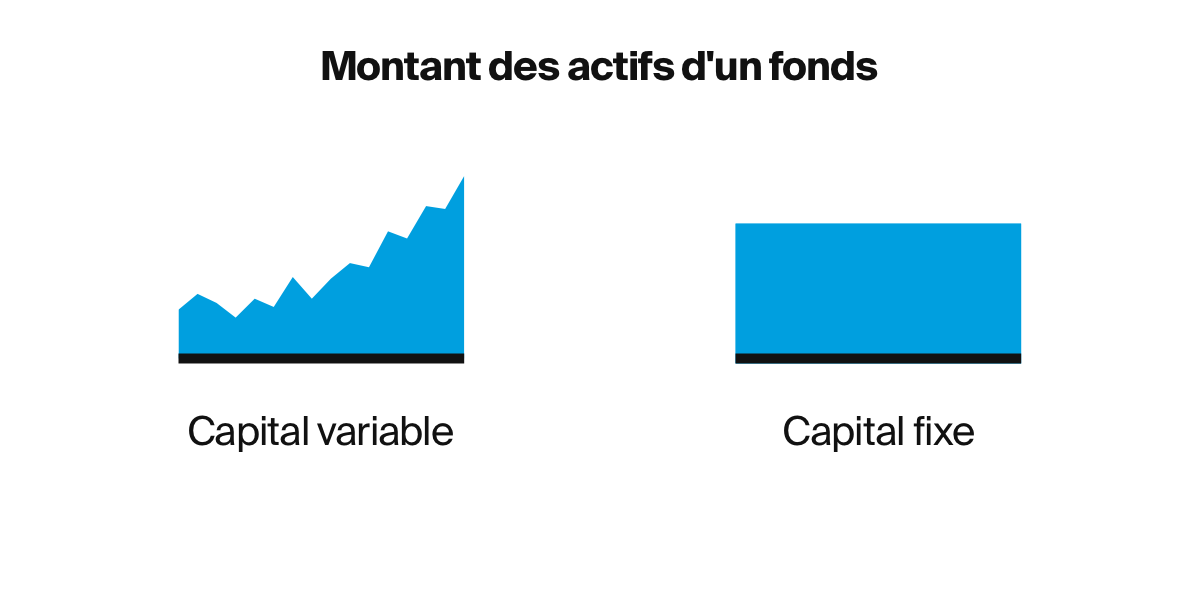

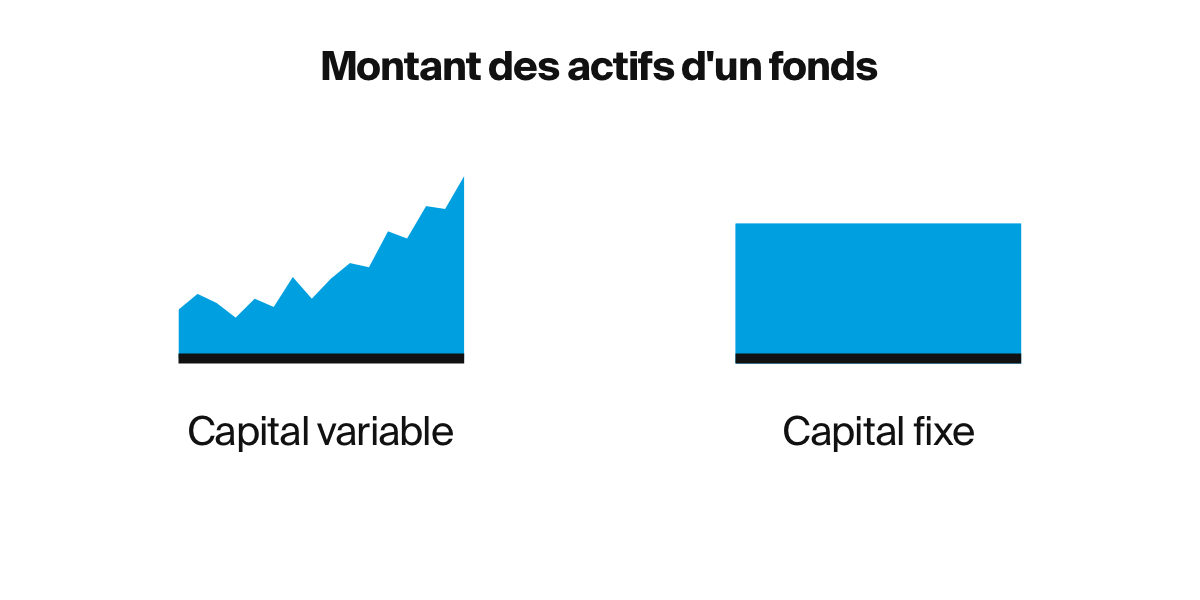

Un fonds d’investissement peut être à capital ouvert ou fermé. Dans un fonds à capital ouvert, le gestionnaire peut procéder à de nouveaux investissements lorsque des liquidités supplémentaires sont investies. Les fonds à capital ouvert émettent des parts supplémentaires à tout moment. En revanche, dans un fonds à capital fermé, le nombre de parts est fixe et leur prix dépend de l’offre et de la demande. Lorsque tu passes un ordre pour souscrire à un fonds à capital fermé, il est important de définir à l’avance le montant que tu souhaites investir.

Coûts liés à l’investissement dans un fonds

En général, les fonds d’investissement sont activement gérés, ce qui entraîne des coûts inclus dans le prix de souscription des parts du fonds. Ces coûts sont généralement compris entre 0,5% et 2,0% par an. Il est important de vérifier ces frais avant d’investir, car ils réduisent le rendement du fonds. En plus de ces coûts, ton courtier peut te facturer des frais de courtage pour l’achat et la vente de ta position.

Différents types de fonds

Il existe plusieurs types de fonds d’investissement :

- Les fonds actions : ils investissent dans des actions d’entreprises cotées en bourse, se concentrent sur une région géographique ou un secteur d’activité spécifique.

- Les fonds obligataires : ils investissent dans des obligations d’États, des obligations de sociétés ou des obligations semi-souveraines.

- Les fonds mixtes : ils regroupent des actions et des obligations pour diversifier les types de produits.

- Les fonds spéculatifs : ils portent sur une grande variété d’instruments et de produits dérivés pour obtenir des rendements plus élevés.

- Les fonds indiciels : ils répliquent la composition et la performance d’un indice, tel que le S&P 500.

Avantages et inconvénients de l’investissement dans un fonds

Investir dans un fonds d’investissement présente plusieurs avantages : tu bénéficies des connaissances et du savoir-faire d’un gestionnaire, tu peux investir de manière diversifiée avec un apport modeste, et tu as accès à des marchés ou secteurs difficiles à atteindre en tant qu’investisseur privé. De plus, les frais de courtage peuvent être moins élevés que si tu achetais toi-même un panier d’actions.

Cependant, il y a aussi des inconvénients : un retour sur investissement négatif est toujours possible malgré le savoir-faire du gestionnaire, les transactions sont moins fréquentes et les coûts sont généralement plus élevés que pour les ETF passifs.

Risques liés à l’investissement dans un fonds d’investissement

Investir dans un fonds d’investissement comporte des risques. Même s’ils sont diversifiés, il n’y a pas de garantie de rendement. Le risque dépend également du marché dans lequel le fonds est investi, des facteurs politiques et économiques, de la diversification et de la liquidité du fonds.

Les fonds d’investissement proposés par DEGIRO

DEGIRO propose des fonds d’investissement de différentes sociétés de gestion d’actifs telles que Aberdeen standard, BNP Paribas, Blackrock, Fidelity, Goldman Sachs, Kempen, NN et SNS.

Rappelle-toi que cet article ne constitue pas un conseil en investissement et que tu peux perdre tout ou une partie de ton investissement. Investis dans des produits financiers adaptés à tes connaissances et à ton expérience.

Les fonds d’investissement sont souvent décrits comme des paniers d’actions ou d’autres produits financiers. Tu places tes liquidités sur un fonds d’investissement, et un gestionnaire se charge d’investir ton argent. Il analyse le marché boursier, effectue des achats et des ventes pour le compte du fonds. La principale différence avec les ETF est que les fonds d’investissement permettent des investissements thématiques et peuvent combiner différentes catégories d’investissements.

Comment fonctionnent les fonds d’investissement ?

Un fonds d’investissement détient un portefeuille d’actions, d’obligations ou d’autres produits financiers de plusieurs sociétés. En investissant dans un fonds, tu mets automatiquement ton argent dans plusieurs entreprises. Cette diversification réduit ton risque car une mauvaise performance d’une action n’aura qu’un impact limité sur le rendement global du fonds. Le gestionnaire est responsable de la composition du fonds. Il choisit les actions dans lesquelles investir, et tu n’as aucune influence sur cette décision. Les informations sur le fonds, comme sa composition et ses performances passées, sont disponibles sur le site Internet du fonds.

Fonds d’investissement à capital ouvert et à capital fermé

Un fonds d’investissement peut être à capital ouvert ou fermé. Dans un fonds à capital ouvert, le gestionnaire peut procéder à de nouveaux investissements lorsque des liquidités supplémentaires sont investies. Les fonds à capital ouvert émettent des parts supplémentaires à tout moment. En revanche, dans un fonds à capital fermé, le nombre de parts est fixe et leur prix dépend de l’offre et de la demande. Lorsque tu passes un ordre pour souscrire à un fonds à capital fermé, il est important de définir à l’avance le montant que tu souhaites investir.

Coûts liés à l’investissement dans un fonds

En général, les fonds d’investissement sont activement gérés, ce qui entraîne des coûts inclus dans le prix de souscription des parts du fonds. Ces coûts sont généralement compris entre 0,5% et 2,0% par an. Il est important de vérifier ces frais avant d’investir, car ils réduisent le rendement du fonds. En plus de ces coûts, ton courtier peut te facturer des frais de courtage pour l’achat et la vente de ta position.

Différents types de fonds

Il existe plusieurs types de fonds d’investissement :

- Les fonds actions : ils investissent dans des actions d’entreprises cotées en bourse, se concentrent sur une région géographique ou un secteur d’activité spécifique.

- Les fonds obligataires : ils investissent dans des obligations d’États, des obligations de sociétés ou des obligations semi-souveraines.

- Les fonds mixtes : ils regroupent des actions et des obligations pour diversifier les types de produits.

- Les fonds spéculatifs : ils portent sur une grande variété d’instruments et de produits dérivés pour obtenir des rendements plus élevés.

- Les fonds indiciels : ils répliquent la composition et la performance d’un indice, tel que le S&P 500.

Avantages et inconvénients de l’investissement dans un fonds

Investir dans un fonds d’investissement présente plusieurs avantages : tu bénéficies des connaissances et du savoir-faire d’un gestionnaire, tu peux investir de manière diversifiée avec un apport modeste, et tu as accès à des marchés ou secteurs difficiles à atteindre en tant qu’investisseur privé. De plus, les frais de courtage peuvent être moins élevés que si tu achetais toi-même un panier d’actions.

Cependant, il y a aussi des inconvénients : un retour sur investissement négatif est toujours possible malgré le savoir-faire du gestionnaire, les transactions sont moins fréquentes et les coûts sont généralement plus élevés que pour les ETF passifs.

Risques liés à l’investissement dans un fonds d’investissement

Investir dans un fonds d’investissement comporte des risques. Même s’ils sont diversifiés, il n’y a pas de garantie de rendement. Le risque dépend également du marché dans lequel le fonds est investi, des facteurs politiques et économiques, de la diversification et de la liquidité du fonds.

Les fonds d’investissement proposés par DEGIRO

DEGIRO propose des fonds d’investissement de différentes sociétés de gestion d’actifs telles que Aberdeen standard, BNP Paribas, Blackrock, Fidelity, Goldman Sachs, Kempen, NN et SNS.

Rappelle-toi que cet article ne constitue pas un conseil en investissement et que tu peux perdre tout ou une partie de ton investissement. Investis dans des produits financiers adaptés à tes connaissances et à ton expérience.

Les fonds d’investissement sont souvent décrits comme des paniers d’actions ou d’autres produits financiers. Tu places tes liquidités sur un fonds d’investissement, et un gestionnaire se charge d’investir ton argent. Il analyse le marché boursier, effectue des achats et des ventes pour le compte du fonds. La principale différence avec les ETF est que les fonds d’investissement permettent des investissements thématiques et peuvent combiner différentes catégories d’investissements.

Comment fonctionnent les fonds d’investissement ?

Un fonds d’investissement détient un portefeuille d’actions, d’obligations ou d’autres produits financiers de plusieurs sociétés. En investissant dans un fonds, tu mets automatiquement ton argent dans plusieurs entreprises. Cette diversification réduit ton risque car une mauvaise performance d’une action n’aura qu’un impact limité sur le rendement global du fonds. Le gestionnaire est responsable de la composition du fonds. Il choisit les actions dans lesquelles investir, et tu n’as aucune influence sur cette décision. Les informations sur le fonds, comme sa composition et ses performances passées, sont disponibles sur le site Internet du fonds.

Fonds d’investissement à capital ouvert et à capital fermé

Un fonds d’investissement peut être à capital ouvert ou fermé. Dans un fonds à capital ouvert, le gestionnaire peut procéder à de nouveaux investissements lorsque des liquidités supplémentaires sont investies. Les fonds à capital ouvert émettent des parts supplémentaires à tout moment. En revanche, dans un fonds à capital fermé, le nombre de parts est fixe et leur prix dépend de l’offre et de la demande. Lorsque tu passes un ordre pour souscrire à un fonds à capital fermé, il est important de définir à l’avance le montant que tu souhaites investir.

Coûts liés à l’investissement dans un fonds

En général, les fonds d’investissement sont activement gérés, ce qui entraîne des coûts inclus dans le prix de souscription des parts du fonds. Ces coûts sont généralement compris entre 0,5% et 2,0% par an. Il est important de vérifier ces frais avant d’investir, car ils réduisent le rendement du fonds. En plus de ces coûts, ton courtier peut te facturer des frais de courtage pour l’achat et la vente de ta position.

Différents types de fonds

Il existe plusieurs types de fonds d’investissement :

- Les fonds actions : ils investissent dans des actions d’entreprises cotées en bourse, se concentrent sur une région géographique ou un secteur d’activité spécifique.

- Les fonds obligataires : ils investissent dans des obligations d’États, des obligations de sociétés ou des obligations semi-souveraines.

- Les fonds mixtes : ils regroupent des actions et des obligations pour diversifier les types de produits.

- Les fonds spéculatifs : ils portent sur une grande variété d’instruments et de produits dérivés pour obtenir des rendements plus élevés.

- Les fonds indiciels : ils répliquent la composition et la performance d’un indice, tel que le S&P 500.

Avantages et inconvénients de l’investissement dans un fonds

Investir dans un fonds d’investissement présente plusieurs avantages : tu bénéficies des connaissances et du savoir-faire d’un gestionnaire, tu peux investir de manière diversifiée avec un apport modeste, et tu as accès à des marchés ou secteurs difficiles à atteindre en tant qu’investisseur privé. De plus, les frais de courtage peuvent être moins élevés que si tu achetais toi-même un panier d’actions.

Cependant, il y a aussi des inconvénients : un retour sur investissement négatif est toujours possible malgré le savoir-faire du gestionnaire, les transactions sont moins fréquentes et les coûts sont généralement plus élevés que pour les ETF passifs.

Risques liés à l’investissement dans un fonds d’investissement

Investir dans un fonds d’investissement comporte des risques. Même s’ils sont diversifiés, il n’y a pas de garantie de rendement. Le risque dépend également du marché dans lequel le fonds est investi, des facteurs politiques et économiques, de la diversification et de la liquidité du fonds.

Les fonds d’investissement proposés par DEGIRO

DEGIRO propose des fonds d’investissement de différentes sociétés de gestion d’actifs telles que Aberdeen standard, BNP Paribas, Blackrock, Fidelity, Goldman Sachs, Kempen, NN et SNS.

Rappelle-toi que cet article ne constitue pas un conseil en investissement et que tu peux perdre tout ou une partie de ton investissement. Investis dans des produits financiers adaptés à tes connaissances et à ton expérience.

Les fonds d’investissement sont souvent décrits comme des paniers d’actions ou d’autres produits financiers. Tu places tes liquidités sur un fonds d’investissement, et un gestionnaire se charge d’investir ton argent. Il analyse le marché boursier, effectue des achats et des ventes pour le compte du fonds. La principale différence avec les ETF est que les fonds d’investissement permettent des investissements thématiques et peuvent combiner différentes catégories d’investissements.

Comment fonctionnent les fonds d’investissement ?

Un fonds d’investissement détient un portefeuille d’actions, d’obligations ou d’autres produits financiers de plusieurs sociétés. En investissant dans un fonds, tu mets automatiquement ton argent dans plusieurs entreprises. Cette diversification réduit ton risque car une mauvaise performance d’une action n’aura qu’un impact limité sur le rendement global du fonds. Le gestionnaire est responsable de la composition du fonds. Il choisit les actions dans lesquelles investir, et tu n’as aucune influence sur cette décision. Les informations sur le fonds, comme sa composition et ses performances passées, sont disponibles sur le site Internet du fonds.

Fonds d’investissement à capital ouvert et à capital fermé

Un fonds d’investissement peut être à capital ouvert ou fermé. Dans un fonds à capital ouvert, le gestionnaire peut procéder à de nouveaux investissements lorsque des liquidités supplémentaires sont investies. Les fonds à capital ouvert émettent des parts supplémentaires à tout moment. En revanche, dans un fonds à capital fermé, le nombre de parts est fixe et leur prix dépend de l’offre et de la demande. Lorsque tu passes un ordre pour souscrire à un fonds à capital fermé, il est important de définir à l’avance le montant que tu souhaites investir.

Coûts liés à l’investissement dans un fonds

En général, les fonds d’investissement sont activement gérés, ce qui entraîne des coûts inclus dans le prix de souscription des parts du fonds. Ces coûts sont généralement compris entre 0,5% et 2,0% par an. Il est important de vérifier ces frais avant d’investir, car ils réduisent le rendement du fonds. En plus de ces coûts, ton courtier peut te facturer des frais de courtage pour l’achat et la vente de ta position.

Différents types de fonds

Il existe plusieurs types de fonds d’investissement :

- Les fonds actions : ils investissent dans des actions d’entreprises cotées en bourse, se concentrent sur une région géographique ou un secteur d’activité spécifique.

- Les fonds obligataires : ils investissent dans des obligations d’États, des obligations de sociétés ou des obligations semi-souveraines.

- Les fonds mixtes : ils regroupent des actions et des obligations pour diversifier les types de produits.

- Les fonds spéculatifs : ils portent sur une grande variété d’instruments et de produits dérivés pour obtenir des rendements plus élevés.

- Les fonds indiciels : ils répliquent la composition et la performance d’un indice, tel que le S&P 500.

Avantages et inconvénients de l’investissement dans un fonds

Investir dans un fonds d’investissement présente plusieurs avantages : tu bénéficies des connaissances et du savoir-faire d’un gestionnaire, tu peux investir de manière diversifiée avec un apport modeste, et tu as accès à des marchés ou secteurs difficiles à atteindre en tant qu’investisseur privé. De plus, les frais de courtage peuvent être moins élevés que si tu achetais toi-même un panier d’actions.

Cependant, il y a aussi des inconvénients : un retour sur investissement négatif est toujours possible malgré le savoir-faire du gestionnaire, les transactions sont moins fréquentes et les coûts sont généralement plus élevés que pour les ETF passifs.

Risques liés à l’investissement dans un fonds d’investissement

Investir dans un fonds d’investissement comporte des risques. Même s’ils sont diversifiés, il n’y a pas de garantie de rendement. Le risque dépend également du marché dans lequel le fonds est investi, des facteurs politiques et économiques, de la diversification et de la liquidité du fonds.

Les fonds d’investissement proposés par DEGIRO

DEGIRO propose des fonds d’investissement de différentes sociétés de gestion d’actifs telles que Aberdeen standard, BNP Paribas, Blackrock, Fidelity, Goldman Sachs, Kempen, NN et SNS.

Rappelle-toi que cet article ne constitue pas un conseil en investissement et que tu peux perdre tout ou une partie de ton investissement. Investis dans des produits financiers adaptés à tes connaissances et à ton expérience.