Lorsque vous achetez des biens immobiliers, vous avez souvent le choix entre une acquisition en nom propre ou en Société Civile Immobilière (SCI). Si vous souhaitez comprendre les différences entre une SCI IR et une SCI IS, voici quelques conseils pour vous aider à faire le bon choix.

2 conseils pour choisir entre SCI IR ou IS

Il existe de nombreuses différences entre les SCI IR et IS, et le choix du régime fiscal peut avoir un impact financier considérable. Il est donc essentiel de prendre en compte les avantages et les inconvénients de chaque régime avant de faire votre choix. Personnellement, je recommande d’évaluer les avantages et les inconvénients des SCI IR et IS pour chaque investissement locatif. Chaque bien immobilier est unique, donc il est important de déterminer quelle structure et quel régime fiscal conviennent le mieux à votre projet.

J’ai une méthode en deux étapes pour choisir entre une SCI IR ou IS :

- Évaluer les avantages et les inconvénients des SCI IR et IS

- Utiliser un simulateur Excel pour comparer les avantages fiscaux de chaque régime

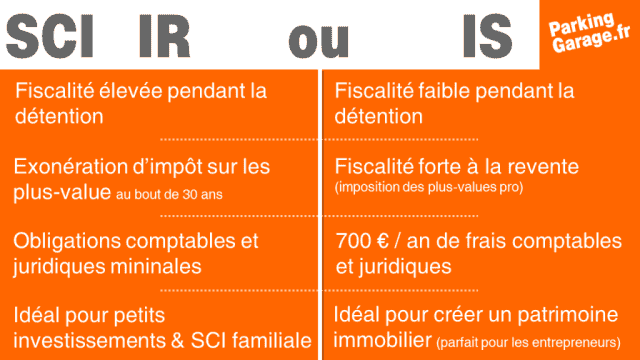

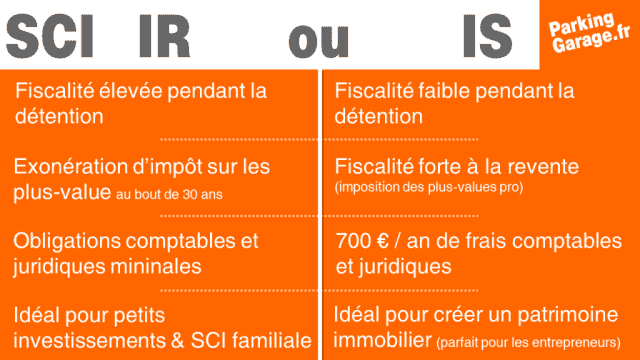

Le tableau comparatif SCI IR et IS

Pour vous aider à prendre une décision éclairée, voici un tableau comparatif des avantages des SCI IR et IS. Cette approche vous permettra de visualiser clairement les différences et de choisir le régime fiscal le plus adapté à votre projet immobilier.

Comparaison SCI IR et IS selon le profil des associés

Il est important de prendre en compte le profil des associés pour déterminer s’il est préférable d’opter pour une SCI IR ou IS. Voici quelques exemples :

- Un associé gagnant 15 000 € par an préférera probablement une SCI à l’IR.

- Un associé ayant des revenus de 60 000 € par an pourrait opter pour une SCI IS.

Chaque régime fiscal offre des avantages spécifiques aux associés en fonction de leurs objectifs et de leur situation financière. Par exemple, la SCI à l’IS est avantageuse pour les associés cherchant à multiplier les investissements locatifs. Les dividendes et les amortissements accumulés dans une SCI à l’IS offrent une liquidité accrue, facilitant l’accès à des prêts bancaires pour de nouveaux investissements immobiliers. De plus, les associés chefs d’entreprise peuvent bénéficier des avantages de la holding SCI en transférant les bénéfices de leur activité professionnelle dans la SCI à l’IS à moindre coût.

Simulateur Excel pour choisir entre SCI IR ou IS

Une fois que vous avez pris en compte le profil des associés et leurs objectifs, il est recommandé d’utiliser un simulateur Excel pour comparer les avantages fiscaux de chaque régime. Ce simulateur vous permettra de prendre en compte les différentes variables et de voir comment elles affectent la rentabilité de votre projet immobilier sur une période de 30 ans.

Selon les résultats de mon simulateur Excel, environ 70 à 80 % des projets immobiliers rapportent le même revenu aux associés, que ce soit en SCI IR ou IS. Dans 15 % des cas, la SCI à l’IR est plus rentable, tandis que dans les 15 % restants, la SCI à l’IS est clairement le meilleur choix.

Il est important de noter que le choix entre une SCI IR et IS dépend souvent du profil des associés et de leurs objectifs concernant la création d’un patrimoine immobilier ou la gestion d’une SCI familiale.

Où trouver le régime fiscal d’une SCI ?

Il est relativement simple de déterminer le régime fiscal d’une SCI. Vous pouvez trouver des indices dans plusieurs documents. Par exemple, les statuts de la SCI ne mentionnent pas explicitement l’impôt sur le revenu, mais l’option d’opter pour l’impôt sur les sociétés peut être spécifiée dans une clause des statuts. De plus, le formulaire 2072, obligatoire pour toutes les SCI, permet de déclarer le résultat imposable et les bénéfices des associés. Si l’ensemble des bénéfices est déclaré à l’IR, alors la SCI est soumise à l’IR. En revanche, si la SCI est imposée à l’IS, les bénéfices sont déclarés dans la catégorie des revenus sur valeurs mobilières.

La fiscalité de la SCI soumise à l’IR

La fiscalité de la SCI soumise à l’IR est similaire à celle d’une détention en nom propre. La SCI est considérée comme “transparente” sur le plan fiscal et adopte le régime fiscal de ses associés. Ainsi, les personnes physiques sont imposées dans la catégorie des revenus fonciers. La principale différence réside dans le partage des revenus de la SCI entre les associés, qui se fait en fonction du nombre de parts détenues. L’imposition d’une SCI IR fonctionne en deux temps : le calcul du bénéfice ou du déficit foncier de la SCI IR, puis la taxation des associés selon le barème progressif de l’impôt sur le revenu et les prélèvements sociaux.

La fiscalité des SCI soumises à l’IS

Le choix entre l’IR et l’IS pour une SCI nécessite une option fiscale spécifique. L’imposition dans une SCI à l’IS se calcule en fonction du chiffre d’affaires et des charges déductibles. Si le résultat est positif, il s’agit d’un bénéfice qui sera taxé à l’impôt sur les sociétés, dont le taux est progressif. Si le résultat est négatif, il s’agit d’un déficit, qui peut être reporté sur les prochains bénéfices et réduire ainsi l’imposition de la SCI. Les charges déductibles en SCI IS sont nombreuses, ce qui peut réduire considérablement le résultat imposable par rapport à une SCI IR. De plus, les amortissements de l’immobilier sont déductibles en SCI IS, ce qui permet de réduire le résultat imposable sans avoir à effectuer de dépenses réelles.

Conclusion

Le choix entre une SCI IR et IS nécessite une évaluation minutieuse des avantages et des inconvénients de chaque régime fiscal, ainsi qu’une analyse approfondie du profil des associés et de leurs objectifs. Bien souvent, le régime fiscal choisi pour une SCI dépendra de la durée de détention de l’investissement immobilier et des avantages fiscaux spécifiques à chaque régime. Il est recommandé d’utiliser un simulateur Excel pour comparer les deux options et prendre la meilleure décision en fonction de votre projet immobilier.