L’indice S&P 500 est peut-être moins connu du grand public français que le CAC 40. Cependant, dès que l’on s’intéresse un peu à la bourse, il est indispensable de bien se familiariser avec l’indice S&P 500. Celui-ci suit les 500 plus grandes sociétés américaines, qui constituent le cœur de la finance mondiale.

Que vous soyez débutant, investisseur à long terme ou adepte du trading, il est essentiel de prendre en compte les 10 points suivants concernant cet indice.

1 > Qu’est-ce que le S&P 500 ?

Avant tout, intéressons-nous à la définition du S&P 500.

Le S&P 500 est un indice boursier émis par S&P Dow Jones Indices qui suit les 500 plus grandes sociétés américaines cotées. Il représente environ 80% de la capitalisation boursière américaine. Les entreprises qui composent cet indice peuvent être cotées soit à la bourse du NYSE (New-York Stock Exchange) soit sur le NASDAQ.

Il est considéré comme l’indice de référence du marché boursier américain, aux côtés du Dow Jones (Dow Jones Industrial Average – DJI).

Il existe différentes versions du S&P 500, notamment une version sans dividendes, une version avec les dividendes réinvestis (S&P 500 Gross Return ou GR, parfois appelée Total Return ou TR), et une version avec les dividendes réinvestis en tenant compte de l’impôt à la source (S&P 500 Net Return ou NR).

Il est également important de savoir que les actions et les indices ont des codes courts pour faciliter les recherches (notamment sur les consoles Bloomberg). Le code du S&P 500 est SPX. Le code pour le S&P 500 Total Return est SPXT, et le code pour le S&P 500 Net Total Return est SPTR500N. Ces codes peuvent également être utilisés sur certains sites internet, bien qu’ils puissent parfois différer.

2 > Le poids du S&P 500 dans la finance mondiale

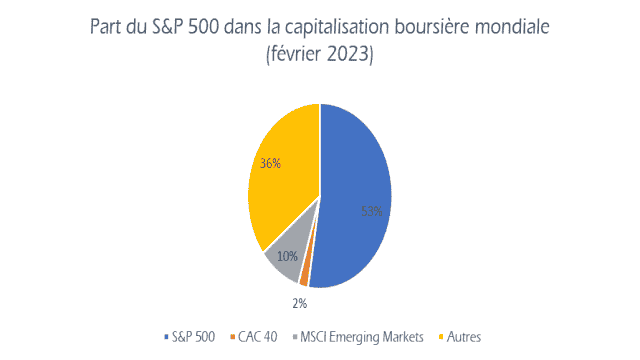

Le S&P 500 représente 52% de la capitalisation boursière mondiale, mais seulement 1% des entreprises cotées dans le monde.

La capitalisation boursière du S&P 500 atteint 35 000 milliards de dollars, ce qui correspond à 80% de la capitalisation boursière américaine et près de 53% de la capitalisation boursière mondiale. En comparaison, les marchés émergents représentent 10% de la capitalisation boursière mondiale, et le CAC 40 seulement 2%.

Comme son nom l’indique, le S&P 500 suit l’évolution de 500 actions, les 500 actions les plus importantes cotées aux États-Unis.

Cependant, il est important de noter qu’il existe un nombre beaucoup plus élevé d’entreprises cotées en Bourse dans le monde. Environ 3 500 aux États-Unis et plus de 40 000 dans le monde entier. Ainsi, bien que le S&P 500 soit représentatif en termes de capitalisation boursière, il ne l’est pas en termes de nombre de sociétés.

Lors de la construction d’un portefeuille financier équilibré et diversifié, il est donc raisonnable de se référer à ce qui semble être représentatif du marché.

3 > La performance du S&P 500 : 9,6% par an depuis 1927

Le S&P 500 a été publié pour la première fois le 4 mars 1957, mais son calcul a commencé dès le début de l’année 1928.

Depuis 1928, sa performance annuelle a été de 9,6% et de 6,5% si l’on tient compte de l’inflation, c’est-à-dire en termes de pouvoir d’achat.

En comparaison, les obligations américaines, c’est-à-dire les prêts à l’État américain, ont eu une performance de 1,8% nette d’inflation.

Cela signifie que si vous aviez investi dans le S&P 500 pendant 20 ans, la valeur réelle de votre investissement aurait été multipliée par 3,5. En revanche, avec les obligations, cette valeur aurait été multipliée par 1,4 seulement.

En comparaison avec d’autres marchés, la performance des actions américaines entre 1900 et 2022 a été de 6,4% par an. C’est bien supérieur à la performance des obligations américaines (2% par an) et encore plus élevé que celle des livrets de court terme (moins de 1% par an).

Cependant, cette performance est aussi bien meilleure que celle de nombreux autres pays. La France et l’Italie tournent autour de 3%, tandis que la moyenne mondiale est de 5%. Seule l’Australie dépasse légèrement les États-Unis.

Les pays ayant une mauvaise performance en termes d’obligations ont généralement une performance peu élevée. Par exemple, la performance des obligations en France a été d’environ 0%, tandis que les livrets ont connu des rendements négatifs d’environ 3% par an. On peut donc constater qu’en France, il aurait été plus intéressant d’investir en actions plutôt que de ne rien faire !

La performance du marché des actions américaines a été excellente au cours des 10 dernières années, avec un risque mesuré par la volatilité très contenu.

4 > Un investissement sur le S&P 500 avant la crise de 1929 n’a pas été aussi catastrophique qu’on pourrait le croire

Naturellement, lorsqu’on parle de performance, il est également important de prendre en compte le risque. Il existe de nombreux indicateurs de risque, tels que la volatilité et la perte maximale.

La crise de 1929 reste ancrée dans les mémoires, bien que nous ne l’ayons pas vécue personnellement. La bourse a perdu les deux tiers de sa valeur entre 1928 et 1932 ! Pas facile à vivre…

Cependant, comme l’inflation était négative sur cette période, la baisse réelle du pouvoir d’achat d’un investissement dans le S&P 500 en 1928 était “seulement” de 54%.

Il est également important de savoir que la bourse a retrouvé son niveau de 1928, en termes de pouvoir d’achat, dès 1936. Ensuite, elle a connu des hauts et des bas, et a définitivement dépassé le niveau de 1928 en 1945. Cela représente tout de même 15 années de souffrance…

Cependant, les investisseurs qui avaient investi en une seule fois dans le S&P 500 en 1928 ont à la fois fait preuve de malchance, car ce type d’événement n’arrive pas si souvent, et n’ont peut-être pas appliqué les bonnes pratiques, car il est souvent prudent d’investir progressivement.

Pour illustrer cela, celui qui aurait investi 10 000 $ chaque année pendant 10 ans à partir de 1928 se serait retrouvé avec 111 000 $ (en tenant compte de l’inflation), soit plus que sa mise initiale de 100 000 $. Pas si mal pour traverser la plus grande crise boursière de l’histoire, n’est-ce pas ?

Il est également intéressant de noter que depuis 1928, il n’y a eu que 6 années au cours desquelles le marché boursier américain, représenté par le S&P 500, a connu une baisse de plus de 20% en termes de dollars réels.

5 > L’évolution de la composition de l’indice S&P 500 entre 2000 et 2023

Le taux de rotation de l’indice S&P 500 est d’environ 2% par an.

On dit souvent que l’investissement passif consiste à ne rien faire, ce qui est vrai dans une certaine mesure, car les indices travaillent pour vous. Cependant, les indices sont légèrement actifs. En effet, ils effectuent des entrées et des sorties régulières de valeurs, ce qui est mesuré par le taux de rotation.

Le taux de rotation de l’indice S&P 500 est d’environ 2%. En comparaison, le taux de rotation pour un indice Small Caps France est d’environ 10%.

Ce taux de rotation a un impact sur le long terme. Prenons l’exemple de l’évolution des capitalisations les plus importantes entre 2000 et 2019, sur une période de deux décennies.

En 2000, les 10 plus grosses capitalisations du S&P 500 étaient les suivantes :

- General Electric (-66%)

- Exxon Mobil (228%)

- Pfizer (118%)

- Citigroup (-75%)

- Cisco Systems (35%)

- Wal-Mart Stores (105%)

- Microsoft (220%)

- AIG (-95%)

- Merck (113%)

- Intel (116%)

Les chiffres entre parenthèses représentent la performance (dividendes compris) de l’action entre fin 1999 et 2021. On peut constater de grandes évolutions.

En revanche, début 2023, les premières capitalisations du S&P 500 sont totalement différentes :

- Apple Inc.

- Microsoft Corporation

- Amazon.com Inc.

- Tesla, Inc.

- Alphabet Inc A (Google)

- Alphabet Inc C (deux types d’actions de Google sont cotés)

- Berkshire Hathaway

- UnitedHealth Group Inc.

- Johnson & Johnson

- Exxon Mobil Corporation

On peut également noter que les performances des plus grosses capitalisations de l’an 2000 ont été nettement inférieures à celle de l’indice dans son ensemble. Le portefeuille équipondéré des 10 premières lignes du S&P 500 aurait eu une performance annuelle de 4,3% entre fin 1999 et mi-2019. En revanche, un investissement dans l’indice lui-même aurait généré une performance annuelle de 6,1% (avec des indicateurs de risque bien plus favorables).

Il est donc évident qu’investir dans un indice revêt une importance bien plus grande que d’investir dans un portefeuille d’actions et d’attendre simplement.

6 > Près de la moitié du NASDAQ est inclus dans le S&P 500

Historiquement, le NASDAQ était la Bourse des petites valeurs technologiques. Cependant, le NASDAQ s’est considérablement développé au fil du temps et de nombreuses petites sociétés de croissance sont aujourd’hui devenues d’énormes entreprises.

Il est possible de comparer la répartition sectorielle du S&P 500 et du Nasdaq 100 (l’indice de référence du Nasdaq).

On peut observer que le S&P 500 est beaucoup mieux diversifié que le Nasdaq 100. Ce dernier se concentre fortement sur le secteur des technologies, mais il représente seulement 50% de la capitalisation boursière de l’indice.

En 2023, 150 des 500 entreprises du S&P 500 sont cotées sur le NASDAQ. Ces 150 entreprises représentent 40% de la capitalisation totale du S&P 500. D’ailleurs, les plus grosses capitalisations boursières de l’indice de référence américain sont cotées sur le NASDAQ, notamment Apple, Microsoft, Amazon, etc.

De plus, seules 20 des valeurs de l’indice Nasdaq 100 ne font pas partie du S&P 500. Cela représente 5% de la capitalisation du Nasdaq 100.

7 > Le S&P 500 englobe entièrement le Dow Jones

Le Dow Jones Industrial Average a longtemps été l’indice de référence de la Bourse américaine. Il est composé de 30 valeurs d’entreprises significatives. Cependant, comme je l’explique dans un article consacré au Dow Jones, il est calculé de manière étonnante et ne devrait pas être utilisé de manière prépondérante.

Toutes les entreprises qui font partie du Dow Jones Industrial Average font également partie du S&P 500. Cependant, le S&P 500 est un indice beaucoup plus large. La capitalisation boursière du Dow Jones représente environ un tiers de celle du S&P 500. À mon sens, le S&P 500 est donc plus utile, notamment pour les investisseurs en ETF (Exchange Traded Funds).

Le graphique ci-dessous présente la répartition sectorielle du S&P 500 par rapport à celle du Dow Jones Industrial Average.

8 > Pour les informations officielles sur le S&P 500, consultez la factsheet

Si vous souhaitez en savoir plus sur un indice, il est absolument essentiel de consulter ce que l’on appelle la factsheet. Dans mon article “Comprendre les indices boursiers”, j’explique comment lire la factsheet des indices MSCI.

Pour cela, rendez-vous sur la page du S&P 500 sur le site web de S&P DJI.

La factsheet nous apprend notamment que près de 10 trillions de dollars sont indexés ou utilisés comme référence sur le S&P 500 !

Voici ce que dit S&P Dow Jones Indices à propos de son indice :

“Créé en 1957, le S&P 500 a été le premier indice pondéré par la capitalisation boursière du marché américain. Aujourd’hui, il sert de base à de nombreux instruments d’investissement cotés et de gré à gré. Cet indice renommé mondial comprend 500 des plus grandes entreprises des principales industries de l’économie américaine. Le S&P 500 fait partie d’une série d’indices boursiers américains de S&P Dow Jones pouvant être utilisés comme composants mutuellement exclusifs ; l’indice ne partage aucune valeur avec les indices S&P MidCap 400 ou S&P SmallCap 600. Ensemble, ils constituent le S&P Composite 1500.”

Nous apprenons également que Standard & Poor’s émet d’autres indices suivant la bourse américaine, dont le S&P MidCap pour les valeurs moyennes et le S&P SmallCap 600 pour les petites valeurs. L’indice qui suit toutes ces actions est appelé le S&P Composite 1500.

9 > Il n’y a pas exactement 500 entreprises dans le S&P 500 !

Jusqu’à présent dans cet article, nous avons mentionné que le S&P 500 permet de suivre 500 entreprises, en particulier les 500 plus grandes entreprises. Cependant, il s’agit d’une approximation.

Par exemple, à la fin du mois de février, il y avait 503 entreprises dans le S&P 500, et non pas exactement 500. De plus, un comité sélectionne les entreprises en fonction de critères tels que la capitalisation boursière minimale de 12,7 milliards de dollars, les règles de liquidité, les bénéfices trimestriels et annuels, ainsi que le respect de l’équilibre sectoriel.

Il est donc possible que des entreprises avec une capitalisation boursière significative, comme Tesla par exemple, soient exclues du S&P 500.

10 > Le meilleur moyen d’investir dans le S&P 500 : les ETF

Moins de 5% des fonds classiques surperforment les ETF sur les grandes capitalisations américaines.

Il est extrêmement difficile de battre les indices, et cela est particulièrement vrai pour cet indice en particulier.

Selon une étude, 100% des fonds ont connu une performance inférieure à celle de l’indice S&P 500 sur une période de 10 ans.

Les ETF sont donc d’excellents véhicules d’investissement. Il est probablement inutile d’ajouter des ETF Nasdaq ou des ETF Dow Jones aux ETF S&P 500, car le Nasdaq et le Dow Jones sont déjà inclus dans le S&P 500.

Pour investir correctement dans le S&P 500, il existe des ETF disponibles sur le PEA, le CTO et les contrats d’assurance-vie.

Sur le PEA, il est possible d’investir dans les ETF suivants :

- Amundi ETF S&P 500 UCITS ETF C

- Lyxor S&P 500 UCITS ETF D-EUR

- Invesco PEA S&P 500 UCITS ETF

Ces ETF disposent de montants gérés supérieurs à 400 millions d’euros et leurs frais de gestion annuels sont très bas.

Sur le CTO, le choix est vaste, mais voici quelques exemples d’ETF :

- Amundi Index Solutions – Amundi S&P 500 UCITS ETF C

- Lyxor S&P 500 UCITS ETF D-EUR

- SPDR S&P 500 UCITS ETF

Il est préférable d’opter pour des trackers disponibles sur les bourses d’Euronext Paris et d’Amsterdam afin d’optimiser les frais de transaction. Certains ETF ont des performances en dollars, tandis que d’autres sont en euros. Il est donc important de les comparer en tenant compte de ces différences.

En ce qui concerne l’assurance-vie, il est possible de trouver l’ETF Amundi Index Solutions – Amundi S&P 500 UCITS ETF C sur des contrats d’assurance-vie de qualité, tels que Linxea Spirit. Cet ETF a des frais annuels de gestion de 0,15% et plus de 6 milliards d’encours. Il est considéré comme l’un des meilleurs fonds (actifs et passifs) sur une période de 10 ans.

En conclusion, le S&P 500 est un indice moins connu que le CAC 40 ou le Dow Jones, mais il est essentiel de bien le comprendre car il représente à lui seul une part importante de la capitalisation boursière mondiale.

Comme souvent, les ETF sont d’excellents véhicules d’investissement. Il est probablement inutile d’ajouter des ETF Nasdaq ou des ETF Dow Jones aux ETF S&P 500, car le Nasdaq et le Dow Jones sont déjà inclus dans le S&P 500.

Je vous souhaite le meilleur pour vos investissements et bien plus encore.