Trouver le meilleur taux hypothécaire

Le magasinage des prêts hypothécaires peut être un défi. Vérifier les taux d’intérêt, remplir des demandes de prêt, choisir un prêteur – toutes ces décisions et ces chiffres peuvent être accablants. Mais cela vaut la peine de faire des recherches et de prendre le temps nécessaire. Comparer les taux hypothécaires entre les prêteurs est l’une des premières étapes du processus d’achat d’une maison. Cela vous permet de budgétiser en vous donnant une idée du montant total de vos paiements hypothécaires mensuels. Même de légères différences dans le taux d’intérêt d’un prêt à six chiffres s’accumuleront sur la durée d’une hypothèque de 30 ans. Cela peut avoir un impact considérable sur vos objectifs financiers globaux.

Il fut un temps où il était plus courant de sauter l’étape de magasinage et de se tourner directement vers sa banque principale comme prêteur hypothécaire. Mais maintenant, votre banque est seulement l’une des nombreuses options de prêteurs que vous avez en tant qu’acheteur moderne. Vous pouvez trouver des avis, des évaluations, des expériences client et toutes sortes d’informations directement depuis le confort de votre ordinateur ou de votre smartphone. Il existe des prêteurs qui vous indiqueront les taux auxquels vous êtes éligible en ligne en quelques minutes et d’autres qui vous demandent de parler à un courtier hypothécaire. Quelle que soit votre préférence, vous avez toutes sortes de ressources à votre disposition.

Aussi désagréable que soit le magasinage des taux, c’est un cas où il est sage de prendre son temps. Les prêteurs hypothécaires veulent votre entreprise et la première offre que vous voyez peut ne pas être la meilleure offre que vous puissiez obtenir. Il est conseillé de rechercher au moins quelques prêteurs, de comparer les taux hypothécaires et de choisir avec soin. Notre calculatrice hypothécaire peut vous montrer ce à quoi vous pouvez être éligible avec plusieurs prêteurs différents, ce qui peut vous aider à commencer.

Un conseiller financier peut vous aider à planifier l’achat d’une maison. Pour trouver un conseiller financier qui dessert votre région, essayez notre outil de correspondance en ligne gratuit.

Évaluation du marché des taux hypothécaires

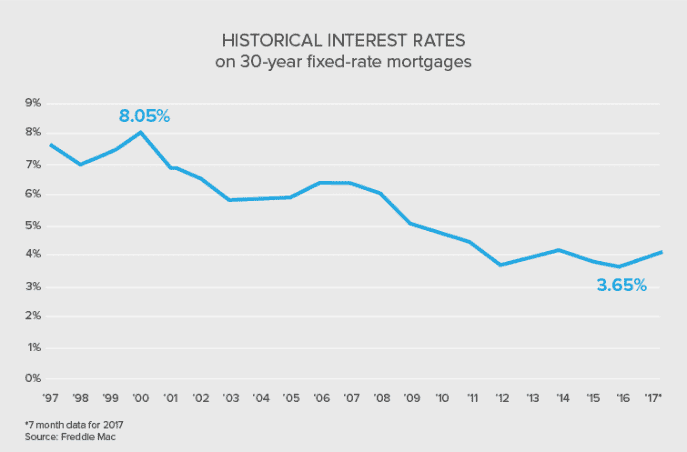

Comme vous pouvez le voir dans le graphique ci-dessus, les taux hypothécaires changent d’année en année, donc les facteurs qui influencent votre taux hypothécaire potentiel ne sont pas entièrement entre vos mains. Bien sûr, vous avez un certain contrôle sur certains facteurs qui déterminent votre taux hypothécaire. Obtenir un taux plus bas dépend de votre capacité à vous présenter comme un emprunteur plus fiable.

Vous voyez, les prêteurs facturent des taux différents à différents emprunteurs en fonction de la probabilité que chacun cesse de faire des paiements (en d’autres termes, en cas de défaut). Puisque le prêteur avance l’argent, il décide du niveau de risque qu’il est prêt à prendre. Pour les emprunteurs plus risqués, les prêteurs ont recours à des taux d’intérêt plus élevés pour compenser les pertes éventuelles.

Les prêteurs disposent de plusieurs façons d’évaluer les emprunteurs potentiels. En règle générale, les prêteurs estiment qu’une personne ayant beaucoup d’économies, un revenu stable et une cote de crédit bonne ou excellente (ce qui indique un historique de respect des obligations financières) est moins susceptible de cesser de faire des paiements. Il faudrait un changement assez drastique dans les circonstances pour que ce type de propriétaire cesse de rembourser son prêt hypothécaire.

D’autre part, un emprunteur potentiel ayant un historique de paiements tardifs ou manqués (une mauvaise cote de crédit, en d’autres termes) est considéré comme beaucoup plus susceptible de faire défaut. Un ratio d’endettement élevé est un autre signe préoccupant. Cela se produit lorsque vos revenus ne sont pas suffisants pour soutenir votre charge de dette combinée, qui peut inclure des prêts étudiants, des prêts automobiles et des soldes de cartes de crédit. Tous ces facteurs peuvent signaler à un prêteur que vous présentez un risque plus élevé pour un prêt hypothécaire.

Si vous avez une mauvaise cote de crédit, il peut être judicieux d’attendre de l’améliorer avant de demander un prêt hypothécaire. De nombreux prêteurs recommandent d’attendre, car c’est le meilleur moyen d’obtenir un taux hypothécaire bas (qui dure toute la durée du prêt pour les prêts à taux fixe). C’est une décision à prendre en compte sur le plan financier.

Exemples de choix de taux hypothécaires

Supposons que vous ayez un très bon à excellent score de crédit FICO, compris entre 750 et 850, des économies et des actifs correspondant à l’acompte recommandé de 20%, et un revenu net qui est plus de trois fois votre paiement mensuel. Les prêteurs vous considéreraient comme un emprunteur fiable qui est susceptible de faire ses paiements à temps, vous pourriez donc probablement bénéficier des taux hypothécaires annoncés les plus bas.

Cependant, si votre score de crédit n’est pas élevé et que vous n’avez pas d’économies pour un acompte, votre prêteur peut refuser votre demande de prêt hypothécaire ou vous orienter vers des prêts garantis par le gouvernement du Département du Logement et du Développement urbain ou de l’Administration fédérale du logement. La plupart des programmes parrainés par le gouvernement fédéral permettent aux prêteurs ayant des scores de crédit justes ou bons de se qualifier pour des prêts immobiliers même s’ils ne remplissent pas toutes les normes traditionnelles. Ces facteurs de risque peuvent inclure un ratio d’endettement élevé.

Ces programmes proposent généralement des prêts à taux fixe de 30 ans et des acomptes réduits que les propriétaires peuvent financer ou payer avec des subventions, si disponibles. Bien que cela puisse être avantageux pour les emprunteurs qui ne peuvent pas se qualifier pour un prêt immobilier traditionnel, cela implique généralement une forme d’assurance hypothécaire, ce qui augmentera le coût de vos paiements mensuels de logement.

Quelle est la différence entre le TAEG et le taux d’intérêt?

Le taux annuel effectif global (TAEG) est le coût réel de l’hypothèque. Il prend en compte tous les frais et charges que vous payez lorsque vous obtenez l’hypothèque (comme les frais de clôture) et les répartit sur la durée du prêt afin que vous puissiez avoir une idée du taux annuel réel que vous payez.

En revanche, votre taux d’intérêt déclaré est le chiffre utilisé pour déterminer votre paiement mensuel. Il s’agit du pourcentage du solde du prêt que vous payez en intérêts chaque année, sans frais supplémentaires inclus. Des deux, le TAEG offre une vue d’ensemble plus précise de ce que vous paierez réellement.

Le gouvernement fédéral exige des banques de mentionner le TAEG pour éviter les frais cachés ou inattendus. L’examen du TAEG peut être utile lors de la comparaison de deux prêts différents, en particulier lorsque l’un a un taux d’intérêt relativement bas mais des frais de clôture plus élevés, et l’autre a un taux d’intérêt plus élevé mais des frais de clôture bas. L’hypothèque avec le TAEG le plus bas pourrait être la meilleure option globale.

Le TAEG est généralement plus élevé que le taux d’intérêt déclaré pour tenir compte de tous les frais et coûts. Habituellement, il n’est que légèrement supérieur de quelques fractions de pour cent – vous devriez examiner attentivement tout écart plus important que cela. Lorsque vous examinez les taux hypothécaires sur 40 ans, les taux hypothécaires sur 30 ans et les taux hypothécaires sur 20 ans, les frais sont répartis sur une plus longue période. Le TAEG ne sera probablement pas beaucoup plus élevé que le taux d’intérêt. Mais pour les taux hypothécaires sur 15 ans et les taux hypothécaires sur 10 ans, la différence entre le TAEG et le taux d’intérêt sera probablement plus grande.

Dois-je choisir un prêt hypothécaire en fonction du TAEG?

Le TAEG est un excellent outil pour comparer deux prêts avec des termes différents, mais il est important de prendre en compte tous les aspects de votre prêt lorsque vous prenez une décision. Par exemple, si vous avez une épargne bien garnie, vous pouvez être prêt à payer des frais de clôture plus élevés pour un prêt avec un paiement mensuel inférieur qui correspond mieux à votre revenu régulier.

Il y a aussi d’autres facteurs non financiers à prendre en compte. Chaque prêteur hypothécaire mène ses affaires à sa manière. Certains privilégient une approche personnelle avec chaque client, tandis que d’autres proposent les technologies les plus avancées pour faciliter votre expérience d’emprunt. Préférez-vous une petite institution locale ? Un prêteur en ligne ? Une banque nationale avec une histoire de 100 ans et une réputation établie ? Il n’y a pas de bonne réponse à ces questions, mais elles sont importantes à prendre en compte. Vous pourriez effectuer des paiements sur votre prêt hypothécaire pendant 30 ans, alors vous devriez trouver un prêteur qui réponde à vos besoins.

Avant de signer vos documents, il est bon de faire des recherches sur votre prêteur. Lisez les avis, consultez le site web de l’entreprise et tout document relatif à l’achat immobilier que le prêteur publie. Cela peut vous donner une idée de l’entreprise avant de faire affaire avec elle.

Quels prêteurs proposent les taux hypothécaires les plus bas?

La vérité est qu’aucun prêteur hypothécaire n’a un avantage clair en ce qui concerne les taux hypothécaires. Chacun a ses propres méthodes spécifiques pour calculer les taux à facturer aux emprunteurs, de sorte que le prêteur avec le meilleur taux pour une personne pourrait ne pas offrir la meilleure offre pour une autre. Cela dépend vraiment des circonstances individuelles.

C’est pourquoi il est si important de se renseigner sur différents prêteurs et de voir ce qu’ils peuvent vous offrir. L’utilisation d’outils, comme notre outil de comparaison des taux, peut vous aider à comparer les taux hypothécaires pour votre situation spécifique et vous donner une bonne idée des taux auxquels vous pourriez être éligible. Vous pouvez également prendre de l’avance en vérifiant votre cote de crédit avant de demander un prêt hypothécaire, afin de mieux comprendre votre situation financière.