Les ETF, aussi connus sous le nom de fonds indiciels cotés, offrent une solution d’investissement en bourse. Mais comment fonctionnent-ils réellement ? Pourquoi devriez-vous envisager d’investir dans un ETF ? Et comment pouvez-vous en acheter ? Dans cet article, nous allons explorer ces questions et vous donner toutes les informations nécessaires pour comprendre les ETF et réussir vos investissements !

Qu’est-ce qu’un ETF ? Définition

Les ETF, abréviation de “Exchange Traded Fund”, sont des fonds d’investissement cotés en bourse. Bien que semblables aux fonds d’investissement traditionnels, les ETF ont une particularité : ils sont cotés et peuvent être achetés ou vendus instantanément pendant les heures d’ouverture de la bourse, tout comme les actions.

Cependant, la différence majeure entre un ETF et un fonds d’investissement traditionnel réside dans leur stratégie d’investissement. Les ETF sont généralement des fonds indiciels, ce qui signifie qu’ils cherchent à répliquer la performance d’un indice boursier spécifique. Par exemple, un ETF CAC 40 investit dans les 40 entreprises qui composent l’indice français, tandis qu’un ETF S&P 500 investit dans les 500 entreprises de l’indice américain.

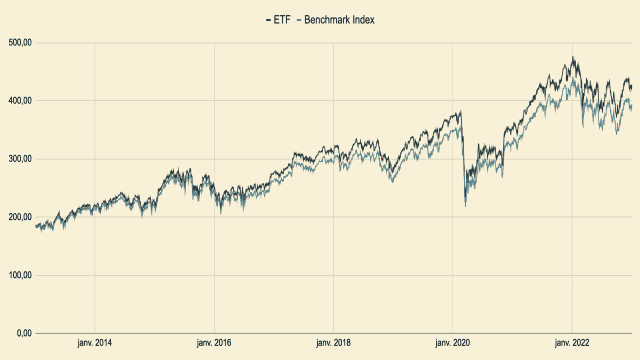

On les appelle parfois des “trackers” car ils “traquent” un indice spécifique. La performance d’un ETF est donc étroitement liée à celle de l’indice qu’il suit, comme le montre le graphique ci-dessous comparant la performance d’un ETF CAC 40 à celle de l’indice de référence.

L’objectif principal d’un ETF est donc de capturer la performance des marchés financiers dans leur ensemble. Ils s’inscrivent dans une stratégie de gestion dite passive, qui s’avère généralement plus performante que la gestion active.

Quels sont les avantages des ETF ?

Les ETF présentent de nombreux avantages qui expliquent leur succès auprès des investisseurs professionnels et des particuliers.

Frais réduits : Les ETF ont des frais de gestion annuels d’environ 0,25% pour les fonds actions, soit 5 à 10 fois moins que les fonds d’investissement traditionnels.

Diversification : Les ETF vous permettent d’investir dans plusieurs dizaines, voire milliers, d’entreprises en une seule opération. Cela vous offre une meilleure diversification de votre portefeuille, ce qui peut entraîner de meilleures performances et une volatilité réduite.

Transparence : Contrairement à certains fonds d’investissement traditionnels, les ETF sont transparents. Vous savez exactement dans quelles entreprises l’ETF investit en se basant sur l’indice de référence.

Performance : Des études académiques ont montré que la majorité des gérants de fonds n’arrivent pas à battre les marchés sur le long terme. Les ETF, grâce à leurs frais réduits, surclassent en moyenne les fonds traditionnels.

Liquidité instantanée : Les ETF sont cotés en bourse, ce qui signifie que vous pouvez les acheter ou les vendre en quelques secondes pour récupérer votre argent.

En conclusion, les ETF simplifient votre vie d’investisseur. Plus besoin de gérer votre portefeuille d’actions vous-même, vous gagnez du temps et plus d’argent !

Comment investir dans un ETF ?

Choisir l’enveloppe fiscale adaptée

La première étape pour investir dans un ETF est d’ouvrir un compte adapté qui vous permet d’accéder aux trackers. Vous pouvez acheter un ETF depuis un compte-titres ordinaire, un PEA (Plan d’Épargne en Actions), certaines assurances-vie et certains Plans d’Épargne Retraite (PER). Pour les débutants, le PEA et l’assurance-vie sont généralement les options les plus pertinentes.

Choisir le bon courtier

Les ETF se caractérisent par des frais réduits, il est donc important de choisir un courtier qui propose des tarifs compétitifs pour les ETF. Assurez-vous que le courtier de votre choix vous permette également d’investir dans les ETF. Faites des comparaisons pour trouver les meilleurs courtiers.

En pratique, comment acheter un ETF ?

Depuis un compte-titres ou un PEA, l’achat d’un ETF est similaire à l’achat d’une action. Il vous suffit de passer un ordre de bourse depuis l’interface de votre courtier.

Depuis une assurance-vie ou un PER, vous devrez réaliser un arbitrage ou indiquer dans quel ETF vous souhaitez investir lors d’un versement. Cependant, toutes les assurances-vie ne proposent pas des ETF, cela dépend de chaque contrat.

Quelques précautions avant d’investir dans des ETF

Il est important de garder à l’esprit que les ETF comportent des risques de perte en capital. Avant de vous lancer, réfléchissez à votre objectif d’investissement et organisez votre épargne en conséquence. Les ETF actions sont adaptés à un placement à long terme, mais si vous avez un projet à court terme, il est préférable de vous orienter vers les ETF obligataires, qui sont moins volatils.

Les différents types d’ETF

Si vous souhaitez approfondir la construction de votre portefeuille d’ETF, sachez qu’il existe plusieurs types d’ETF, adaptés à différentes stratégies d’investissement.

Les ETF en actions et les ETF obligataires

Les ETF en actions sont les plus courants. Ils vous permettent d’investir dans un panier d’actions. Les ETF obligataires vous permettent d’investir dans des obligations, qui sont des titres de créance. Les ETF obligataires sont moins volatils que les ETF en actions, mais offrent également des performances à long terme légèrement inférieures.

Les ETF sectoriels

Les ETF sectoriels sont spécialisés dans des secteurs d’activité particuliers. Par exemple, vous pouvez trouver des ETF dans les domaines des biotechnologies, de l’intelligence artificielle, de l’agriculture, etc. Ils sont utiles si vous pensez qu’un secteur a plus d’avenir qu’un autre. Ils peuvent également être utilisés dans une stratégie de rotation sectorielle en fonction des cycles économiques.

Les ETF écoresponsables

L’investissement socialement responsable (ISR) gagne en popularité. Certains ETF vous permettent d’investir dans des entreprises respectueuses de l’environnement en utilisant des critères ESG (Ecologiques, Sociaux et de Gouvernance). Cependant, il convient de noter que tous les secteurs, y compris les énergies fossiles, peuvent être représentés dans ces ETF.

Les ETF Smart Beta

Les ETF Smart Beta sont plus sophistiqués que les ETF classiques et utilisent des stratégies de gestion plus actives. Par exemple, vous pouvez trouver des ETF growth qui investissent dans des actions de croissance, des ETF value qui privilégient les entreprises sous-valorisées, ou encore des ETF dividend qui favorisent les actions à dividendes élevés. Ces trackers suivent des règles d’investissement mathématiques basées sur des stratégies algorithmiques.

Les ETF gérés activement

Bien que la plupart des ETF répliquent passivement un indice, certains ETF sont gérés activement. Cela signifie que les gestionnaires cherchent à battre le marché et à surperformer leur indice de référence. Cependant, ces ETF sont moins courants et ont des frais de gestion plus élevés.

Les ETF à effet de levier

Les ETF à effet de levier permettent d’obtenir une performance amplifiée grâce à l’utilisation de l’effet de levier. Par exemple, un ETF CAC 40 x2 permet de doubler la performance de l’indice CAC 40. Cependant, l’effet de levier fonctionne dans les deux sens et peut amplifier les pertes. Ils sont donc considérés comme plus risqués.

Les ETF inversés ou shorts

Les ETF inversés ou shorts permettent de parier sur la baisse d’un indice. Par exemple, un ETF short CAC 40 gagnera de la valeur lorsque l’indice CAC 40 baisse. Cependant, ces trackers doivent être utilisés avec prudence, car la plupart des indices ont tendance à être haussiers à long terme.

Les ETF sur les cryptomonnaies et les matières premières

Enfin, il existe des ETF sur les cryptomonnaies et les matières premières, appelés ETP (Exchanged Traded Products). Leur fonctionnement peut être différent des ETF classiques car au lieu d’investir dans l’actif physique, ils achètent des produits dérivés. Cela peut entraîner des différences de performance par rapport au prix du sous-jacent.

Bien choisir vos ETF

Avec des milliers d’ETF disponibles, il peut être difficile de faire le bon choix. Voici quelques recommandations pour vous aider à choisir vos trackers :

- Identifiez les indices boursiers sur lesquels vous souhaitez investir et comprenez bien ce qu’ils représentent. Favorisez les indices larges pour maximiser la diversification de votre portefeuille.

- Évitez les ETF sectoriels, qui sont souvent moins diversifiés.

- Privilégiez les ETF avec des frais de gestion les plus bas possible.

Pour vous donner une idée, voici un exemple de portefeuille d’ETF diversifié à l’échelle mondiale, conçu pour un investissement à long terme :

Ce portefeuille couvre les principaux pays du monde tout en maintenant des frais inférieurs à 0,2% par an. Cependant, si vous avez un projet à court terme, il peut être judicieux d’inclure des ETF obligataires dans votre portefeuille.

Quelle est la différence entre ETF physiques et synthétiques ?

Les fournisseurs d’ETF utilisent deux méthodes différentes pour répliquer la performance de l’indice de référence :

- La réplication physique : Le gérant achète les actions conformément à la pondération de l’indice.

- La réplication synthétique : Le gérant utilise un produit dérivé appelé swap pour échanger la performance de son portefeuille avec celle de l’indice.

La réplication synthétique peut être moins coûteuse et plus précise, et permet également de rendre certains ETF éligibles au PEA. Cependant, les ETF physiques permettent de bénéficier du prêt de titres, ce qui peut compenser en partie les frais de gestion. Il n’y a pas de préférence claire entre les ETF physiques et synthétiques.

ETF vs Fonds traditionnels

Les ETF sont souvent opposés aux fonds traditionnels gérés activement :

- La gestion passive des ETF se contente de répliquer la performance de l’indice de référence, tandis que la gestion active repose sur les compétences des gérants pour battre le marché.

- Les études académiques montrent que la majorité des fonds traditionnels sous-performent leur indice de référence sur le long terme.

- Les frais des fonds actifs sont souvent plus élevés sans garantir de meilleures performances.

- Certains cas spécifiques justifient l’utilisation de fonds activement gérés, notamment sur des marchés peu liquides ou dans la gestion alternative.

Globalement, les ETF offrent de nombreux avantages par rapport aux fonds traditionnels, notamment en termes de frais, de diversification et de performance.

Quels sont les risques des ETF ?

Les risques des ETF sont liés à leurs actifs sous-jacents. Par conséquent, un ETF actions sera plus risqué qu’un ETF obligataire. Tout investissement boursier comporte des risques de perte en capital.

Cependant, les ETF présentent moins de risques que les fonds traditionnels, car ils sont gérés de manière automatisée et transparente. De plus, leur caractère diversifié les rend moins volatils.

Il convient de noter que les ETF synthétiques comportent un risque de contrepartie en cas de défaut de la banque d’investissement avec laquelle le swap a été contracté. Cependant, la plupart des fournisseurs d’ETF souscrivent à un CDS pour se couvrir contre ce risque.

Conclusion

Les ETF sont des outils puissants pour investir intelligemment en bourse. Dans cet article, nous avons exploré leur fonctionnement et expliqué comment investir dans un ETF à partir d’un compte-titres, d’un PEA ou d’une assurance-vie. Cependant, la bourse reste un terrain complexe, et il est important d’être bien informé avant de prendre des décisions d’investissement.

Si vous souhaitez en savoir plus sur la manière de bien investir en bourse avec des ETF, nous vous proposons un guide gratuit qui vous aidera étape par étape pendant 7 jours. Obtenez votre guide ici !

Questions fréquentes