Le Trading est une pratique consistant à acheter et vendre des produits financiers. Cette formation gratuite spéciale Traders débutants vous permettra de découvrir le Trading en ligne à votre rythme.

Qu’est-ce que le Trading ?

Une définition précise et complète du Trading

Le Trading consiste à acheter et vendre des produits financiers. En anglais, il désigne le commerce de produits et de services au sens large, tandis qu’en français, il se réfère plus spécifiquement au négoce de produits financiers. Ainsi, faire du Trading signifie acheter et vendre des produits sur les marchés financiers. Les opérations d’achat et de vente de produits financiers sont appelées “trades” (transactions), et la personne qui effectue ces opérations est appelée Trader (opérateur de marché).

Les Traders professionnels

Il convient de distinguer deux types de Traders professionnels : ceux qui pratiquent le Trading pour compte propre et ceux qui pratiquent le Trading de flux. Les Traders pour compte propre effectuent des opérations spéculatives dans l’espoir de réaliser des plus-values en pariant sur l’évolution des prix des marchés financiers. Les Traders de flux, quant à eux, agissent comme intermédiaires entre le marché et leurs clients en proposant les meilleurs prix possibles tout en prélevant une commission sur les opérations.

Les Traders indépendants

Les Traders indépendants pratiquent le Trading spéculatif en pariant sur l’évolution des prix des produits financiers afin de réaliser des gains. Ils peuvent par exemple miser sur la hausse ou la baisse d’un indice boursier ou d’une paire de devises pour profiter d’un mouvement de prix à court terme.

Les bonnes et mauvaises raisons de faire du Trading

Faire du Trading n’est pas synonyme de richesse facile. Selon l’Autorité des marchés financiers, près de 9 Traders indépendants sur 10 perdent de l’argent dans le Trading. Les Traders professionnels sont généralement bien rémunérés, mais cela s’explique par leurs compétences techniques rares utilisées sur des flux financiers de plusieurs milliards. Les Traders indépendants, quant à eux, n’ont généralement pas les fonds nécessaires pour traiter de tels volumes et rentabiliser leurs compétences.

Cependant, faire du Trading peut être une occasion de développer vos connaissances financières, d’améliorer vos compétences extra-financières et même de vous amuser. Si le Trading n’est pas votre métier et que votre santé financière n’est pas en jeu, vous pouvez le pratiquer comme un loisir à part entière, en prenant plaisir à investir de l’argent comme vous le feriez avec des paris sportifs ou au poker.

Le seul véritable objectif du Trader

Le but ultime du Trader indépendant est de “battre le marché”. Cela signifie obtenir une meilleure performance par unité de risque que celle du produit financier négocié. Il ne s’agit donc pas seulement de gagner de l’argent sur une opération, mais de réaliser une performance supérieure à celle que le marché aurait pu offrir avec un niveau de risque équivalent.

Il est important de noter que battre le marché sur une séance ne suffit pas à faire de vous un bon Trader. Pour être considéré comme performant, il faut être capable de battre le marché de manière significative et régulière dans la durée.

Choisir la meilleure stratégie de Trading

Une stratégie de Trading complète se définit selon trois dimensions : le style de Trading, le mode de pilotage et le plan de Trading.

Les 3 dimensions d’une stratégie de Trading

La première dimension est le style de Trading, qui peut varier du scalping au position trading en passant par le day trading et le swing trading. Chaque style correspond à une durée de détention des positions différente.

La deuxième dimension est le mode de pilotage, qui peut être manuel, automatique ou semi-automatique. Le mode manuel signifie que les décisions sont prises par le Trader lui-même, sans l’aide d’algorithmes. Le mode automatique signifie que les décisions sont prises par des algorithmes, sans intervention humaine. Le mode semi-automatique combine les deux approches.

La troisième dimension est le plan de Trading, qui repose sur une ou plusieurs méthodes d’analyse. Cela peut inclure l’analyse fondamentale, l’analyse technique et l’analyse comportementale.

Il est important de composer votre stratégie de Trading en fonction de votre profil et de vos objectifs, en prenant en compte ces trois dimensions.

3 questions clés pour bien choisir votre stratégie de Trading personnelle

Trois questions peuvent vous guider dans le choix de votre stratégie de Trading :

Combien de temps pouvez-vous consacrer au Trading ? Si vous avez beaucoup de temps disponible, le scalping ou le day trading peuvent convenir. Si vous êtes moins disponible, il vaut mieux privilégier le swing trading ou le position trading.

Quelles sont vos préférences en termes de sciences économiques, de mathématiques et de psychologie ? En fonction de vos préférences, vous pouvez privilégier une stratégie basée sur l’analyse fondamentale, l’analyse technique ou l’analyse comportementale.

Êtes-vous de nature impulsive ? Si vous êtes impulsif, il vaut mieux opter pour une approche semi-automatique ou automatisée. Si vous êtes discipliné, le trading manuel peut être plus adapté.

Maîtriser les produits financiers négociables

Il existe cinq grandes classes d’actifs négociables : les actions, les obligations, les devises, les matières premières et les cryptomonnaies.

Les actions représentent une part du capital d’une entreprise et sont regroupées dans des indices boursiers. Les obligations sont des titres de dette émis par des entreprises ou des États. Les devises sont les monnaies étrangères échangées sur le marché des changes. Les matières premières comprennent les matières premières énergétiques, agricoles et minérales. Les cryptomonnaies et les actifs numériques sont des actifs financiers virtuels.

Il est important de comprendre le fonctionnement de chaque classe d’actifs avant de les négocier. Chaque classe d’actifs a ses spécificités et ses risques propres.

Ouvrir le bon compte de Trading

Le choix du compte de Trading dépend de votre profil et de vos objectifs. Différents modes de gestion et différentes enveloppes fiscales sont disponibles.

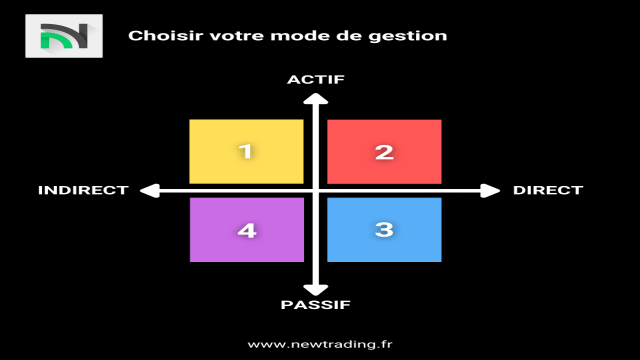

Gestion passive vs gestion active : La gestion passive consiste à répliquer la performance d’un indice ou d’un actif, tandis que la gestion active cherche à battre le marché.

Gestion indirecte vs gestion directe : La gestion indirecte consiste à confier la gestion de son portefeuille à un tiers, tandis que la gestion directe implique de gérer son portefeuille soi-même.

Différents types de comptes de Trading existent : le compte de Trading classique, le compte-titre, le Plan d’épargne en actions (PEA) et l’assurance-vie. Chaque type de compte a ses avantages et ses spécificités en termes de fiscalité.

Le choix du bon courtier est également crucial. Il est important de comparer les différents brokers en fonction de votre profil et de vos objectifs.

Gérer les risques grâce au Money Management

Il est essentiel de gérer les risques lorsque l’on pratique le Trading. Voici quelques principes clés à garder à l’esprit :

- Ne trader qu’avec des sommes d’argent que l’on peut se permettre de perdre.

- Utiliser des ordres stop-loss pour limiter les pertes.

- Éviter de rester en position avec effet de levier overnight.

- Se méfier des arnaques et des promesses trop alléchantes.

- Être conscient des risques d’addiction au Trading.

Il existe plusieurs risques liés au Trading, tels que le risque de marché, le risque de change, le risque de contrepartie, le risque d’arnaque, le risque d’exécution, le risque juridique et le risque addictif. Il est essentiel d’en être conscient et de prendre les mesures nécessaires pour les éviter.

Analyser votre performance comme un PRO

Pour évaluer votre performance en tant que Trader, il est important de prendre en compte les indicateurs clés de performance, tels que le ratio de Sharpe et le Profit Factor. Il est également important de distinguer entre la performance nominale et la performance réelle, ainsi qu’entre la performance brute et la performance nette.

Enfin, il est essentiel de comprendre la distinction entre l’anomalie de marché et la prime de risque, et de prendre en compte ces notions dans l’analyse de votre performance.

Adopter une conduite responsable

Il existe cinq principes clés à garder à l’esprit lorsque l’on pratique le Trading :

- Avoir une raison claire pour chaque transaction.

- Comprendre le fonctionnement des produits financiers négociés.

- Distinguer les questions financières des questions méta-financières.

- Garder un esprit critique et penser par soi-même.

- Privilégier la simplicité lorsque c’est possible.

Il est également important de se former continuellement en utilisant différentes ressources, telles que les formations, les livres, les films, les réseaux sociaux, les vidéos YouTube, les podcasts et les newsletters.

Enfin, il est essentiel de se rappeler que le Trading est un moyen d’améliorer vos compétences financières et de vous amuser, mais cela ne doit pas compromettre votre équilibre financier et votre santé mentale.